●ドル売り・円買い介入の場合、外貨準備における証券と預金の合計約1.1兆ドルがドル売り原資。

●証券に含まれる米国債売却による介入は難しいとされるが、昨年秋は米国債売却で介入実施か。

●前回と同様の手法なら介入規模は少なくとも7兆円前後に、ただ当局が介入を急ぐ公算は小さい。

ドル売り・円買い介入の場合、外貨準備における証券と預金の合計約1.1兆ドルがドル売り原資

ドル円は8月17日の東京外国為替市場で、一時1ドル=146円台半ばまでドル高・円安が進行しました。政府・日銀が2022年9月22日にドル売り・円買い介入を実施した際、ドル円は145円90銭水準に達していましたので、市場では円安加速による介入警戒感が強まっています。そこで、今回のレポートでは、為替介入の実施に備え、事前に介入原資を確認し、介入の規模を推定します。

ドル売り・円買い介入の場合、「外貨準備」に計上されているドルが、ドル売りの原資に充てられます。この外貨準備は、政府の外国為替資金特別会計(外為特会)と日銀が保有する外貨準備資産で構成されます。7月末時点の外貨準備残高は、外貨証券が9,879億ドル、外貨預金(外国中央銀行及び国際決済銀行への預金)が1,359億ドルとなっており、合計約1.1兆ドル(厳密にはこのうちのドル建て分)がドル売り原資となります。

証券に含まれる米国債売却による介入は難しいとされるが、昨年秋は米国債売却で介入実施か

ドル建て外貨預金は、そのままドル売りの原資として使えますが、外貨証券に多く計上されている米国債を原資とする場合、いったん市場で売却し、現金化しなくてはなりません。いずれのケースも、介入には米当局の理解が必要ですが、米国債の売却を伴うドル売り介入は、米国債の売却が利回り上昇要因となるため、よりハードルが高いと考えられています。そこで、昨年9月と10月の介入原資は、どのように捻出されたか、確認してみます。

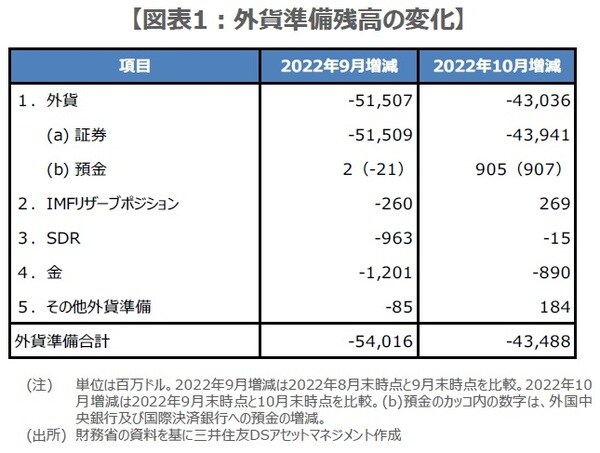

具体的には、2022年9月と10月の外貨準備残高の変化を検証します。図表1の通り、外貨証券は9月、10月とも減少し、減少額は2ヵ月で955億ドルとなった一方、外貨預金にはさほど大きな変化はみられませんでした。なお、米財務省のデータでも、日本の米国債保有の9月、10月の減少(計1,316億ドル)が確認されており、昨年9月と10月に実施された、ドル売り・円買い介入は、米国債を売却する形で実施されたと推測されます。

前回と同様の手法なら介入規模は少なくとも7兆円前後に、ただ当局が介入を急ぐ公算は小さい

これら外貨準備の動きから、為替介入が必要な場合は十分なドル資金を用意できる、という財務省の強い姿勢がうかがえます。改めて、7月末時点の外貨準備残高を円換算(1ドル=146円)すると、外貨証券は144.2兆円、外貨預金は19.8兆円となります。昨年9月と10月の外貨証券の月間減少率(4.5%~5.0%)を踏まえ、前回同様、外貨証券の取り崩しを想定した場合、介入規模は少なくとも6.5兆円~7.2兆円と推定されます。

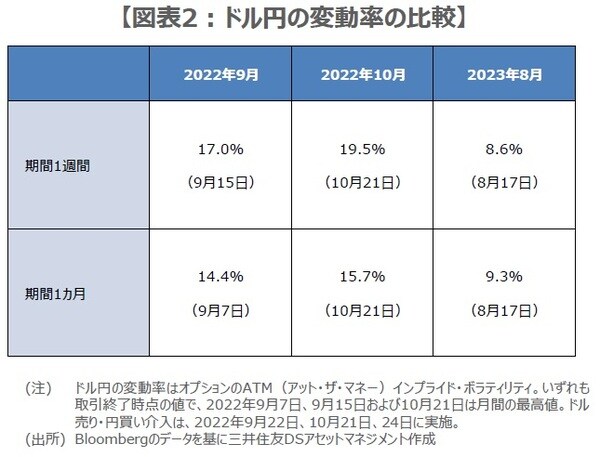

昨年秋の介入額は9.2兆円でしたが、この先、為替相場が過度に変動し、財務省が為替レートの安定が必要と判断すれば、為替介入は相応の規模になると思われます。ただ、現在は国内輸入物価の落ち着きなど、円安に対する当局の懸念は、いくらか和らいでいるとも考えられ、また、ドル円レートの変動率(ボラティリティ)も比較的落ち着いていることから(図表2)、引き続き当局が為替介入を急ぐ公算は小さいとみています。

(2023年8月18日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『【円安鮮明、為替介入に備える】一時「1ドル=146円台半ば」まで進行…介入原資を確認し、介入規模を推定する(三井住友DSアセットマネジメント・チーフマーケットストラテジストが解説)』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト