●弊社は今回25bpの利下げを予想、実際に利下げなら3会合連続となるが市場は織り込み済み。

●ドットチャートでは2025年の利下げ予想が3回に減少、SEPは実績値に見合った修正にとどまろう。

●パウエル議長は記者会見で利下げペースの手掛かりを明示せずフリーハンドの確保に努めるとみる。

弊社は今回25bpの利下げを予想、実際に利下げなら3会合連続となるが市場は織り込み済み

米連邦準備制度理事会(FRB)は、12月17日、18日に米連邦公開市場委員会(FOMC)を開催します。今回は、FOMC声明やパウエル議長の記者会見に加え、FOMCメンバーによる最新の経済見通し(SEP、Summary of Economic Projections)が公表され、そのなかでメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」も更新されます。そこで、以下、それぞれについて主な注目点を整理していきます。

まず、フェデラルファンド(FF)金利の誘導目標について、弊社は現状の4.50%~4.75%から4.25%~4.50%へ、25ベーシスポイント(bp、1bp=0.01%)引き下げられると予想しています。利下げが決定された場合、9月会合から3回連続となりますが、直近のFF金利先物市場において、25bpの利下げ確率はすでに98%を超えていますので、利下げは織り込み済みの状態です。

ドットチャートでは2025年の利下げ予想が3回に減少、SEPは実績値に見合った修正にとどまろう

利下げ決定の場合、FOMC声明では、雇用とインフレを中心に、その背景が説明されると思われます。ドットチャートでは、メンバーが適切と考える25bpの利下げ回数について、2025年は4回から3回に(2026年と2027年は不変)、「Longer run」(景気を熱しも冷やしもしない「中立金利」を意味する長期のFF金利水準)は2.875%から3.00%に、それぞれ修正されると予想します(図表1)。

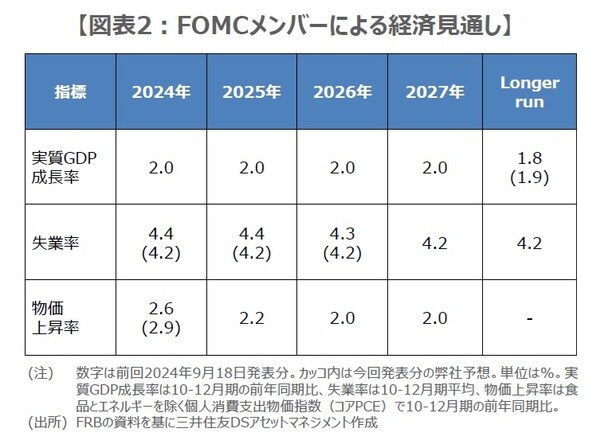

SEPは全体として、直近の実績値に見合った修正にとどまるとみています。実質GDP成長率は、長期中立水準であるLonger runのみ1.8%から1.9%へ上方修正されると想定しています(図表2)。失業率は、2024年から2026年まで(順に4.4%、4.4%、4.3%)、そろって4.2%へ下方修正されると予想しています。また、食品とエネルギーを除く個人消費支出物価指数(コアPCE)は、2024年のみ2.6%から2.9%へ上方修正されると考えています。

パウエル議長は記者会見で利下げペースの手掛かりを明示せずフリーハンドの確保に努めるとみる

パウエル議長の記者会見では、2025年の利下げペースに関する発言が焦点となりますが、パウエル議長は11月14日の講演で、経済は利下げを急ぐ必要があるというシグナルを発しておらず、慎重な判断が可能で、政策金利の道筋は入手するデータと経済見通しの展開次第である旨を述べています。そのため、恐らく今回も同様の発言を繰り返し、利下げペースに関する手掛かりは示さないとみています。

仮に、パウエル議長から、利下げペースを明確に減速させるコメントが出た場合、米国市場は一時的に長期金利上昇や米ドル高などの反応が予想されます。ただ、トランプ氏の政策が経済に与える影響の見通しにくいなかで、パウエル議長がそのような発言をする可能性は低く、今回は利下げペースに関する手掛かりを明示しないことで、米国経済がどのような方向に進んでも対応できるよう「フリーハンド」の確保に努めると思われます。

(2024年12月12日)

※当レポートの閲覧にあたっては【ご注意】をご参照ください(見当たらない場合は関連記事『2025年の米利下げ予想は「3回」に減少か 「24年12月FOMC」の注目点を整理【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】』)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト