1.概観

【株式】

7月の主要国の株式市場は、米国景気のソフトランディング(軟着陸)期待が高まり、投資家のリスク選好姿勢が強まったことから、概ね上昇しました。米国株式市場は、米国景気が堅調な雇用を背景に底堅く推移するなか、インフレの鈍化傾向が見られたことを好感して、NYダウが13営業日連騰するなど、堅調な展開となりました。欧州の株式市場は、欧州中央銀行(ECB)が利上げを長期間継続するとの見方が後退したことなどから、上昇しました。日本の株式市場は、月初に33年ぶりの高値を付けた後、ETFの分配金に伴う売りによる需給悪化などから下落したものの、月末にかけて値を戻し、ほぼ横ばいでした。中国株式市場は、中国政府の景気刺激策への期待などから、上海総合指数、香港ハンセン指数ともに上昇しました。

【債券】

日米欧の債券市場は下落し、10年国債利回り(長期金利)が上昇しました。米国の長期金利は、堅調な雇用を背景とした米景気の底堅さを受けて、上昇しました。ドイツの長期金利は、米長期金利に連動して上昇しました。日本の長期金利は、日銀が金融政策決定会合で長短金利操作(イールドカーブ・コントロール、YCC)の運用を柔軟化し、長期金利について事実上1.0%の上限を設けて0.5%を上回る水準を容認したため、大きく上昇しました。

【為替】

円相場は、日銀によるYCC修正を受けて、振れが大きい展開となりましたが、主要通貨に対し前月比でやや上昇しました。

【商品】

原油価格は、米国景気がソフトランディングに向かうとの見方が強まり、世界で原油需要が回復するとの期待が高まったことなどから上昇しました。

2.景気動向

<現状>

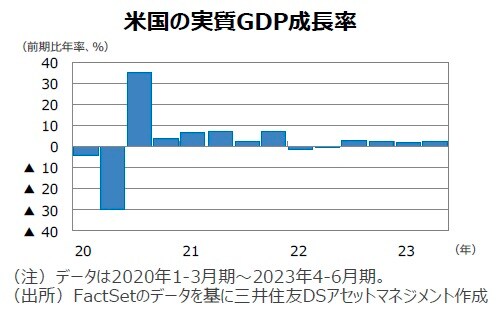

米国の4-6月期の実質GDP成長率は前期比年率+2.4%となり、前期から伸び率が加速しました。個人消費や設備投資を中心に内需が堅調でした。

欧州(ユーロ圏)の4-6月期の実質GDP成長率は前年同期比+0.6%となり、前期から減速しました。一方、前期比は+0.3%とやや持ち直しました。

日本の1-3月期の実質GDP成長率は前期比年率+2.7%と、2期連続のプラス成長でした。経済の正常化により個人消費や設備投資が堅調でした。

中国の4-6月期の実質GDP成長率は前年同期比+6.3%と、昨年のロックダウンの反動で伸びが拡大しました。ただし、前期比では+0.8%にとどまりました。

豪州の1-3月期の実質GDP成長率は前年同期比+2.3%と、前期から減速しました。インフレ上昇の影響で個人消費の伸びが鈍化しました。

<見通し>

米国は、これまでの大幅な利上げに伴う景気抑制効果から、経済が減速するとみられます。ただし、雇用が安定しており、個人消費が底堅いことやインフレが鈍化していることから、景気の腰折れは回避されるとみられます。米景気は、低水準ながらプラス成長を続ける見通しです。

欧州は、緩慢な回復が続くとみています。ECBの利上げ継続で金融引き締めによる景気抑制効果が強まるものの、財政の支援、労働市場の安定、エネルギー価格の安定とインフレのピークアウトなどが景気を支えるとみています。

日本は、インバウンド消費の回復、設備投資の増加、供給制約の緩和を支えに、内需主導の緩やかな景気回復が続く見通しです。ただし、24年前半は欧米や中国など海外景気の減速により、回復ペースが鈍化するとみています。

中国は、経済正常化に向けた動きでリベンジ消費の増加など、年前半は景気回復ペースが高まりましたが、年後半は海外景気の減速や不動産市場の回復の遅れ、若年層の雇用悪化の影響で回復ペースが鈍化するとみています。

豪州は、海外景気の減速やインフレによる消費への下押し圧力を受けて成長率が鈍化するものの、緩やかな景気回復の流れが続く見通しです。中国経済が減速するとみられるものの、企業の投資意欲、良好な雇用環境、コロナ下で積み上がった貯蓄などが、豪州経済を支えるとみています。