●YCC修正は見送りとの相次ぐ報道を受け、ドル円は緩和継続との見方から、ドル高・円安が進行。

●日銀は従来通り、今会合でも緩和の効果と副作用を比較した上でYCC修正の是非を判断しよう。

●弊社は今回YCC修正見送りを予想、今後は多角的レビューを通じた政策変更の可能性に注意。

YCC修正は見送りとの相次ぐ報道を受け、ドル円は緩和継続との見方から、ドル高・円安が進行

このところ、日銀の長短金利操作(イールドカーブ・コントロール、YCC)を巡る報道が相次いでいます。ブルームバーグ通信は7月21日、「日銀は現時点でYCC政策の副作用に緊急に対応する必要性は乏しいとみている」と報じ、ロイター通信も同日、日銀が今月の金融政策決定会合において「金融政策の現状維持を決める公算」が大きいとし、YCCの「変動幅も上下0.5%で据え置かれる可能性が高い」と伝えました。

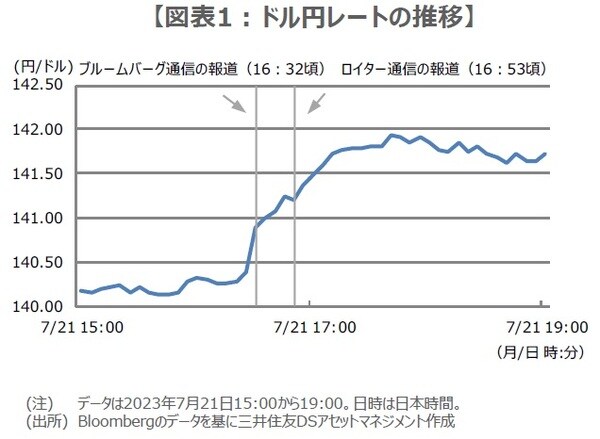

また、7月22日付の読売新聞朝刊は、YCCの変動幅について見直しの議論はするものの、「現在の大規模な金融緩和を続ける方針」と報じました。これら一連の報道を受け、市場ではYCC修正観測が大きく後退し、ドル円は、ブルームバーグ通信とロイター通信の報道が続いた7月21日夕刻、1ドル=140円台前半から142円手前まで、一気にドル高・円安が進行しました(図表1)。

日銀は従来通り、今会合でも緩和の効果と副作用を比較した上でYCC修正の是非を判断しよう

日銀の政策判断に関する基本的な考え方は、これまでの植田和男総裁らの発言を踏まえると、次のようになると思われます。すなわち、①日銀は従来、物価目標達成には距離があるという認識のもと、副作用に配慮しつつ、YCC政策を続けてきた、②毎回の会合で目標との距離や見通しをチェックし、その前提が変わらない限り金融緩和は継続する、③副作用は、それだけをみるのではなく、緩和の効果と比較して考える、というものです。

前述の報道はいずれも、今回の会合で見直しを議論すると伝えていますが、①から③までの点を踏まえると、当然ながら今会合で議論自体は行われ、最終的にYCC修正の是非が判断されると思われます。なお、日本国債の利回り曲線(イールドカーブ)は図表2の通りですが、YCCの変動幅拡大が決定された前日(2022年12月19日)と比較してみると、歪みはかなりおさまっているように見受けられます。

弊社は今回YCC修正見送りを予想、今後は多角的レビューを通じた政策変更の可能性に注意

YCCの変動幅拡大は、2022年12月20日に決定されましたが、日銀は当時、市場の機能低下に対応し、金融緩和を持続的かつ円滑に進めていくための措置と説明しました。現在、市場の機能低下という副作用は、当時よりも軽減されたと思われ、この点ではYCC修正を急ぐ必要はありません。ただ、金融緩和を持続的かつ円滑に進めていくための措置という位置付けならば、物価目標達成まで距離があっても、YCC修正は可能ということになります。

また、日銀の植田和男総裁は先月、YCC修正に関し「ある程度のサプライズはやむを得ない」と述べているため、今会合でのYCC修正に対する警戒は、依然市場に残っているとみられます。弊社は今回、YCCの修正は見送られ、異次元緩和は当面維持されると予想していますが、緩和長期化への問題意識が高まった場合、日銀が現在実施している「金融政策の多角的レビュー」を通じて、政策変更が行われる可能性にも注意しています。

(2023年7月25日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日銀YCCを巡る報道で〈ドル高・円安〉が進行したが…「今後は“多角的レビュー”を通じた政策変更の可能性に注意」三井住友DSアセットマネジメント・チーフマーケットストラテジストが解説』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト