●7月に入り日米金融政策を巡る思惑で進んだドル安・円高は、200日線がいったん止めた格好に。

●来週の日米政策会合は重要だが、FOMCはさほどドル高要因にはならず日銀会合は円安要因か。

●日米政策決定次第で相場は短期的に変動も、少し長い期間では来年の米利下げ予想が重要。

7月に入り日米金融政策を巡る思惑で進んだドル安・円高は、200日線がいったん止めた格好に

直近のドル円相場の動きを振り返ると、6月30日に1ドル=145円07銭水準をつけた後、急速にドル安・円高が進み、7月14日には一時137円25銭水準に達しました。背景には、米国の雇用や物価関連の経済指標を受け、利上げ終了が近いとの見方が広がったことや、日銀の内田真一副総裁の発言(7月7日付日本経済新聞のインタビュー記事)などから、日銀の政策変更の可能性が市場で意識されたことがあると思われます。

ドル円は7月14日以降、ドル高・円安に転じましたが、同日の200日移動平均線が137円10銭近辺に位置していたため、この200日移動平均線がドル安・円高の進行をいったん止めた格好になっています。その後、日銀の植田和男総裁は7月18日、「(緩和姿勢の)前提が変わらない限りは全体のストーリーは不変」と述べたことから、市場で緩和修正観測が後退し、ドル円は7月20日に140円50銭水準までドル高・円安が進みました。

来週の日米政策会合は重要だが、FOMCはさほどドル高要因にはならず日銀会合は円安要因か

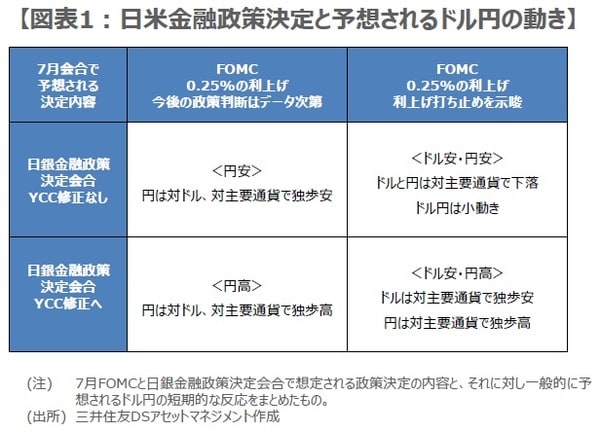

このように、最近のドル円は日米金融政策を巡る思惑に振れやすくなっており、来週の米連邦公開市場委員会(FOMC、25日、26日開催)と日銀金融政策決定会合(27日、28日開催)は、ドル円の方向性を考える上で極めて重要なイベントです。両会合の見通しは、19日付レポートと20日付レポートで解説していますが、弊社のメインシナリオに、今回はサブシナリオも加え、それぞれにおけるドル円の動きについて、以下考えていきます。

まず、FOMCでは、0.25%の利上げが決定されるものの、利上げ打ち止めの示唆はなく、今後の政策判断はデータ次第という従来の見解が繰り返され、さほど強いドル高要因にはならないとみています。一方、日銀会合については、イールドカーブ・コントロール(YCC)の修正は予想しておらず、展望レポートの物価見通しも大きな変更はないと思われることから、異次元緩和継続の再確認により、相応に円安要因になる可能性が高いと考えています。

日米政策決定次第で相場は短期的に変動も、少し長い期間では来年の米利下げ予想が重要

前述のFOMCと日銀会合の政策決定は、弊社のメインシナリオですが、それに沿った結果となれば、ドル円は主に円安が進む形で、再び145円方向を目指す展開が想定されます。サブシナリオとしては、FOMCが今回0.25%の利上げをもって打ち止めを示唆し、日銀がYCC修正を決定するケースが考えられ、その場合は、ドル安・円高が大きく進行し、200日移動平均線を割り込み、135円水準を試す展開も想定されます。

日米の金融政策決定を受け、一般的に予想されるドル円の動きをまとめたものが図表1です。ただ、いずれもごく短期の見方のため、少し長い期間でドル円の方向性を考える場合は、来年の米金融政策を考慮する必要があると思われます。実際、ドル円は、市場が織り込む来年の米利下げ回数との連動性が高まっており(図表2)、市場の関心はすでに、「年内の米利上げ終了時期」から「来年の米利下げ回数」に移っているとみられます。

(2023年7月21日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『【相場見通し】FOMCと日銀会合後の「ドル円」はドル安か、円安か(ストラテジストが解説)』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト