損害額の上位10件うち5件が2018年以降に集中

まず、近年の自然災害がどれほど激甚化しているのか、みてみましょう。

【図表1】は日本損害保険協会のデータで、過去の主な風水害等による損害保険の保険金の支払い額が大きかった順にまとめたものです(2023年3月末時点)。そのうち、2018年以降に発生した災害は赤字で示しています。

特に、「2018年台風21号」の支払保険金額は1兆円を超えています。

2018年以降の「自然災害の急増・激甚化」

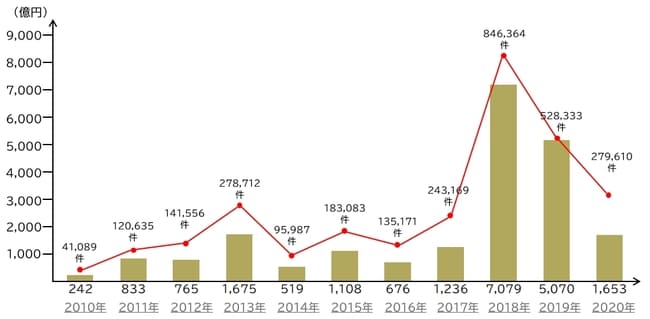

次に、火災保険に限って、年ごとの自然災害による保険金支払額の推移をみてみましょう(【図表2】)。

2010年以降では、2018年(7,079億円)と2019年(5,070億円)が突出しています。また、2020年(1,653億円)も、2017年以前でこれを上回るのは2013年の1,675件のみです。

2018年以降、自然災害のリスクが格段に増大したことが如実にあらわれています。その大きな要因として、地球温暖化の影響が指摘されています。これは世界的な問題であり、しかも長期的に続くとみられているので、今後も、自然災害の増加と激甚化の傾向が続く可能性が高いといえます。

保険金支払額の激増で損保会社の収支が悪化

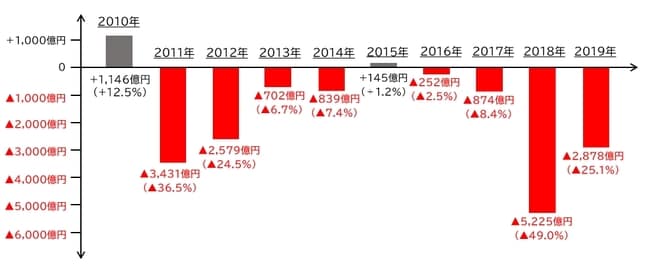

それに伴い、損害保険各社の火災保険の収支状況が著しく悪化しており、2011年度以降はほとんどの年度で赤字となっています(【図表3】)。

なお、2020年以降のデータは掲載されていませんが、上述のように、2020年の保険金の支払額は2013年に次ぐ額となっており、大幅な赤字であったことが推察されます。

このような状況の下で、損害保険料率算出機構は、火災保険の保険料の基準となる「参考純率」の引き上げを以下の通り、相次いで行ってきました。

【参考準率の引き上げの歴史】

・2014年7月2日

・2018年6月15日

・2019年10月30日

・2021年6月16日

今回の改定が金融庁によって認可されれば、2018年以降、5年間で4回もの改定が行われたことになります。

直近の2021年6月16日の改定は、2022年10月から適用されています。その際、火災保険の保険期間の上限も、「10年」から「5年」へと短縮されました。

これらのことは、多数のデータ解析の専門家を抱えている損害保険料率算出機構でさえ、近い将来の自然災害による被害の予測が困難になっていることを意味します。事態の深刻さを端的に物語っています。また、火災保険の役割がさらに重要になっていくことが想定されます。