資産家の父からアパートを相続したAさん

年収840万円のAさん(41歳)は、都内のある企業に勤め、同い年の妻と7歳になる娘の3人で東京近郊にあるマンションに暮らしています。マンションは35歳のときに購入し、35年ローンを組みました。毎月8万5,000円の返済が70歳まで続きます。

ローン返済を70歳までとした理由は、勤めている会社の「定年延長」にありました。勤めている会社の定年が60歳から65歳に延び、さらに70歳まで再雇用されることを見据えたA夫妻は、「どうせ70歳まで働くのであれば、長期でローンを返しつつ、子どもの教育費や夫婦の老後資金も無理なく貯めていけるだろう」と35年ローンを選択したのでした。

Aさんの実家は、自宅から車で約1時間ほど走らせたところにあり、いまは68歳の母が1人で住んでいます。少し前までは、4歳年上の父とともに暮らしていましたが、突然倒れてそのまま帰らぬ人となりました。Aさんのほかに子どもはおらず、Aさんはひとりっ子です。

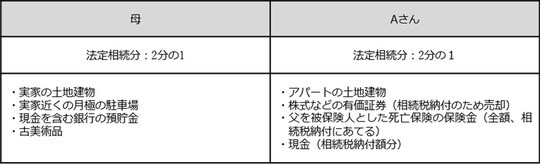

資産家の父は、株式や不動産、趣味の古美術品といった、相続税が課税されるような資産を多く所有していました。そのため、「配偶者の税額の軽減制度※」により母にはかからないものの、Aさんには多額の相続税が課税されます。

そこで、母とAさんは、相続を生業としたB税理士に、次のような希望を伝え遺産分割を依頼しました。

・Aさんは相続税納税の準備をなにもしていないため、分割した遺産で納税と相続にかかる諸経費が捻出できるようしたい

・節税したい

その結果、下記[図表]のように、遺産を分割し、Aさんは無事納税を済ませました。

最終的にAさんの手元に残った遺産は、アパートの土地と建物のみです。Aさんは、「アパートの家賃収入で住宅ローンも返済できるだろうし、資産形成も可能だろう」と楽観的でした。

ところが……。

不動産仲介会社の担当者Cさんに、相続した旨の挨拶に伺ったときのことです。Cさんと話すなかで、アパートの維持・管理に関する話題となりました。すると、Cさんから「この物件、いまのままでは厳しいかもしれません」とまさかのひと言が。

Cさんから話を聞いているうちに、みるみる顔が青ざめるAさん。「アパートの家賃収入で資産形成ができるどころか、このままでは破産しかねない……」Aさんは母と税理士のBさんに相談したのち、詳しいことを聞きに筆者のFP事務所を訪ねました。