相続した実家を売った利益に、所得税が…

生徒:岸田先生、母から相続した実家を売却することにしました。実家を売ったら税金がかかりますか?

先生:そうですね。不動産を安く買って高く売れば、お金を儲けることができますが、相続したご実家を売って儲けが出た場合は「所得税」がかかりますよ。

生徒:どれくらいでしょう?

先生:「儲かった金額の2割」です。売った金額から買った金額を差し引くと、儲かった金額が計算できますね。これを「譲渡所得」といいます。譲渡所得に20%をかけた金額が、所得税と住民税の合計です。

生徒:私の実家は、母が祖父から相続したものです。祖父が家を買ったときの昔の金額なんてわかりません。どうしましょう…。

先生:そうですね。売買契約書が残されていればいいのですが、わからないときは、売った金額の5%を「買った金額」と仮定して計算することになりますよ。

★譲渡所得の取得費加算の特例についてはこちらをチェック

【節税】譲渡所得の取得費加算の特例!相続財産の売却に必要な条件と手続き

生徒:それじゃあ、売った金額の95%が「儲け」じゃないですか! たくさん税金がとられてしまいますね…。何とか税金を安くしてもらうことはできませんか?

先生:相続した不動産を売却したときに所得税を安くするには、特例を使えばいいですよ。「被相続人の居住用財産(空き家)を売ったときの特例」と「相続財産を譲渡した場合の取得費の特例」の2つがあります。

生徒:なんだか難しそう…。詳しく教えていただけませんか?

先生:ここではまず、「相続財産を譲渡した場合の取得費の特例」について説明しますね。「相続した空き家に係る譲渡所得の3,000万円特別控除の特例」については、後日解説しましょう。

生徒:はい!

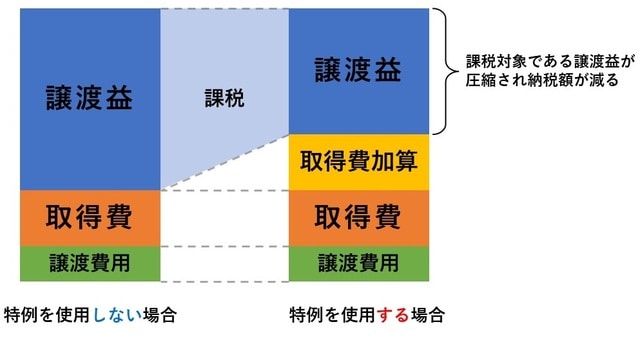

先生:「相続財産を譲渡した場合の取得費の特例」は、相続によって取得した土地や建物、株式などの相続財産を、3年10ヵ月以内に売った場合、それを相続するときに支払った相続税を、売ったときの譲渡所得から減額してくれる制度です。具体的には、その財産を買ったときの金額、これを「取得費」といいますが、「取得費に相続税の金額を加算する」という計算をおこないます。そうすると、引き算した結果として譲渡所得が小さくなりますから、税金が安くなることはイメージできますね?

生徒:それはいいですね。

先生:ただ注意点があって、この特例は、もうひとつの特例「相続した空き家に係る譲渡所得の3,000万円特別控除の特例」と併用できません。どちらを使ったほうが有利なのか、事前に比較しなければいけませんね。

「相続財産を譲渡した場合の取得費の特例」の適用要件

生徒:「相続財産を譲渡した場合の取得費の特例」は、私が相続した実家の売却のときに使えますか?

先生:この特例を適用するためには、次の4つの要件を満たしていなければいません。

①相続または遺贈により財産を取得した人であること

②相続税が課された人であること

③その財産を相続発生から3年10ヵ月以内に売ったこと

④確定申告すること

生徒:私の場合、相続で取得していますし、相続税も支払うことになりそうです。早く現金がほしいので、3年10ヵ月以内には実家を売るつもりです。確定申告はもちろんやります。

先生:それなら、この特例を使うことができそうですね。

★従来のNISAと岸田NISAの違いはこちらをチェック

【全解説】新・岸田NISAの違い!一般NISAつみたてNISAで投資枠が年360万円、生涯無税1800万円へ

「取得費に加算する金額」から、譲渡所得を計算

生徒:取得費加算というのは、取得費に相続税の金額を加算することだとおっしゃっていましたが、私が支払った相続税の全額を加算することができるのですか?

先生:いいえ。さすがに支払った全額ではないです。相続した財産のうち、売却した財産の大きさの割合を計算して、その割合に相当する相続税だけ加算することができます。マイナス財産である借入金を差し引く前に、プラス財産の総額で計算することに注意が必要ですよ。

生徒:私の場合、相続する財産の総額は8,000万円くらいで、売却しようとする実家が4,000万円くらいになりそうです。その場合は、どんな計算になりますか?

先生:たとえば、相続税申告の結果として、あなたが相続税を400万円支払うことになったと仮定しましょう。売却した土地が相続財産の全体に占める割合は2分の1だから、その割合で相続税の金額を按分すると、「400万円×2分の1」で、200万円になりますね。この金額だけを、取得費に加算することになるんです。

生徒:なるほど、よくわかりました。取得費に加算する金額がわかれば、譲渡所得を計算することができますね。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★NISAとiDeCoの違い、定期預金からの移行方法はこちらをチェック

iDeCoとの違い・定期預金からNISAへの移し方・つみたて投資枠と成長投資枠の使い分けも合わせて解説