今後、相続登記は「3年以内を期限に行う」義務が発生

登記簿謄本を調べても所有者の分からない「所有者不明土地」。このような土地は日本各地にあり、全国の土地の約2割にものぼるといわれています。

適切な処分ができず、不動産の取引や都市開発の妨げとなるため、重大な社会問題となっていましたが、2024年4月より、相続で不動産を取得することを知ってから3年以内に、所有権移転登記を行なうことが義務化され、3年以内に相続登記をしなかった場合には、違反者は最高10万円の過料が命じられる可能性があります。

所有者不明土地が増えた理由は、相続登記にかかる費用の問題もありますが、なにより、これまでは登記しなくても罰則がなかったことがあげられるでしょう。

相続したくない土地を相続登記せず、亡くなった方の名義のまま放置し、最後の所有者から代替わりを繰り返した結果、所有者がわからない土地ができてしまうのです。

遺産分割協議でもめて登記できない→相続人申告登記制度を活用

しかし、土地の登記ができないのは、上記のようなケースばかりではありません。

相続時に複数の相続人が複数いる場合、遺産分割協議がまとまらずに3年以内の相続登記ができない、といったことも考えられます。

その場合は「相続人申告登記制度」を使い、「名義人に相続が開始したこと」または「自分が名義人の相続人であること」法務局に申し出ることで、相続人の氏名と住所を所有権の記載箇所に書き加えれば、相続登記の義務は果たしたことになります。

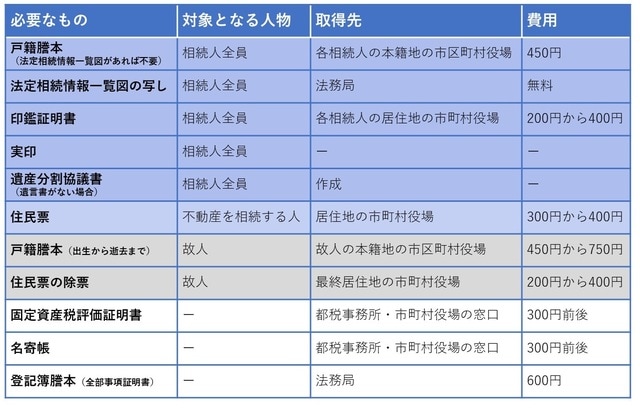

相続登記の際に必要な書類

では、相続登記にはどのような書類が必要となるのでしょうか。

必要となる書類は、大きく「不動産に関する書類」と「戸籍に関する書類」の2つに分けられます。

◆不動産に関する書類

まず、不動産に関する書類として、

●固定資産税評価証明書

●名寄帳

●登記簿謄本

以上の3つがあげられます。

「固定資産税評価証明書」と「名寄帳」は、その不動産が東京23区にあれば都税事務所、それ以外では、市町村役場の窓口で取得することができます。

「固定資産税評価証明書」は、相続登記の申請を行う年度のものが必要となるため、注意が必要です。

また、「登記簿謄本」すなわち「全部事項証明書」は、法務局で取得することができます。

◆戸籍に関する書類

戸籍に関する書類は、遺言書がある場合と、遺言書がない場合で必要な書類が変わります。

★遺言書がある場合

亡くなった人の死亡が分かる戸籍謄本と住民票の除票、相続する人の戸籍謄本と住民票です。

そして、遺言執行者が指定されている場合は、遺言執行者の実印と印鑑証明書が必要となり、遺言執行者が指定されていない場合は、相続人全員の実印と印鑑証明が必要となります。

★遺言書がない場合

まず、遺産分割協議をし、その内容をまとめた遺産分割協議書が必要です。

それから、亡くなった方の出生から死亡まで連続した戸籍謄本と住民票の除票、相続人全員の戸籍謄本、相続される方の住民票、相続人全員の実印と印鑑証明書等が必要です。

可能であれば、法定相続情報証明制度を利用して「法定相続情報一覧図」の写しを提出すことをおすすめします。法定相続情報一覧図があれば、相続関係を証明できるため戸籍謄本の代わりになります。

相続登記に必要となる費用はどれくらい?

相続登記に必要な費用には、「必要書類を取得する費用」と「登録免許税」があります。

亡くなった方の戸籍謄本は、市区町村役場への手数料として、450円から750円程度、住民票の除票は、200円から400円程度かかります。

相続人の戸籍謄本は、市区町村役場への手数料として450円、住民票は300円から400円かかります。印鑑証明書は200円から400円程度です。

固定資産税評価証明書と名寄帳は、都税事務所または市区町村役場の手数料として、300円ほどかかるほか、登記簿謄本を取る場合は、法務局の手数料として600円かかります。

相続登記のために納める「登録免許税」はどれくらい?

相続登記のための登録免許税は、固定資産税評価額の0.4%を納めなくてはいけません。

計算例を挙げると、固定資産税評価証明書に記載されていた固定資産税評価額が土地4,200万円、家屋300万円だった場合、合算した4,500万円に0.4%をかけると、登録免許税は18万円になります。

( 4,200万円 + 300万円 )× 0.4% = 18万円

計算例のように、登録免許税にはまとまった金額が必要となるため、事前に用意するためにも、どのくらいの金額になるか知っておきたい方も多いでしょう。

計算のためには、固定資産税評価額を調べておく必要がありますが、この金額は、毎年4月から5月に不動産の所有者宛てに送られてくる「納税通知書」で確認することができます。

納税通知書には「課税明細書」も同封されており、そこの「価格または評価額」の欄にある金額が、固定資産税評価額です。その金額に0.4%をかけると、事前に相続のための登録免許税が計算できます。

相続登記の「登録免許税の免税措置」とは?

相続登記をしようと思ったものの、相続(一次相続)により土地を取得した相続人が、相続登記をしないで死亡し、その方が被相続となる相続(二次相続)が発生している場合、2回分の登録免許税がかかってしまうのか、と不安になる方もいるかもしれません。

しかし、そのような土地については、2025年3月までの間は1回分の登録免許税の納付でよい、という免税措置があり、一次相続のための相続登記では、登録免許税を課されないこととなっています。

登録免許税は免税になるとはいえ、相続登記そのものは2回分行う必要があります。

手続きが難しい、大変だ…と思われる方は、費用はかかりますが、司法書士への依頼をお勧めします。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★相続登記の義務化についてはこちらをチェック

【相続】相続登記の義務化の内容、費用、やるべきことを分かりやすく解説!

★相続空き家問題についてはこちらをチェック!

【相続空き家対応】税金の優遇が無くなる!固定資産税特例の変更とは?

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】