本記事のポイント

・日本株の下げは世界のマーケットを震撼させた銀行の信用不安が材料ではない

・すでにSVB破綻で高まった金融システム不安は沈静化の方向に

・ここまで売られた日本のメガバンクの戻りを狙う戦略は有効

「日本株の下げ」はSVBショックが原因ではない

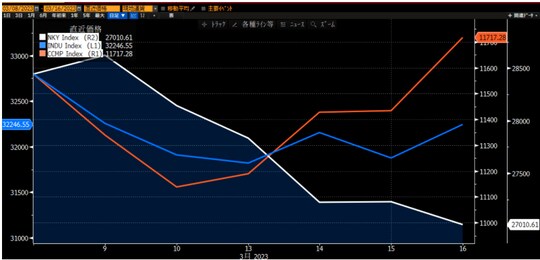

日本株の弱さが目立つ。シリコンバレー銀行(以下、SVB)の問題が表面化した先週後半からの値動きをみると、米国株はすぐに下げ止まり、ナスダック総合に至ってはSVB問題の前の水準に戻っているが、日経平均は下値模索が続く。

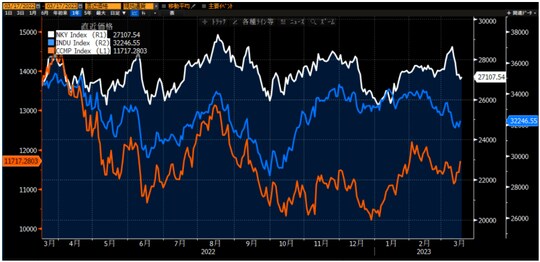

ひとつの理由は発射台の位置の違いだろう。過去1年のパフォーマンスをみれば、日経平均のほうが米国株に対して相対的に優位である。それだけ「売られる余地」があるという見方もできる。

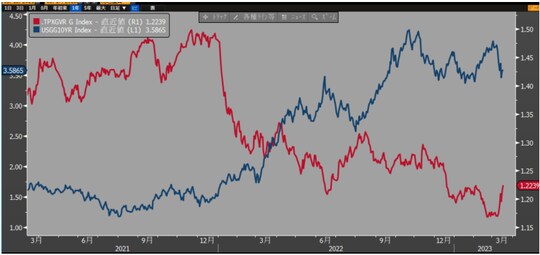

もうひとつの理由は、米国金利の低下である。グラフに示したとおり、TOPIXのグロース株 vs. バリュー株の相対パフォーマンスは米国長期金利と逆相関だ。米国金利の急低下でグロース株/バリュー株のポジションの巻き戻しが起きている。このところ、日本株の上昇をけん引してきたのがバリュー株だっただけに、このアンワインドの動きは日本株相場の弱さを際立たせる要因だ。

さらにいえば、米国金利の低下から為替が円高に振れている。トヨタが昨年来安値を更新するなど輸出関連株の売りにつながっている。実は、先週までの日本株の堅調さを支えたのはバリュー株に加えて、輸出関連株でもあった。日経平均構成銘柄のなかで海外売上比率の高い企業で構成する日経平均外需株50指数は先週、指数算出開始以来の最高値をつける場面があった。

以上、みたように足元の日本株の弱さは米国金利の低下によるバリュー株ロングの巻き戻しと、為替が円高に動いたことでそれまで買われた輸出関連株が一斉に売られたことである。つまり、この1週間、世界のマーケットを震撼させた銀行の信用不安という材料は、どこかに行ってしまったようだ。そもそもSVBにしてもシグネチャー銀行にしても、局所的なバブル崩壊であって、金融システム全体にその影響がおよぶようなものではない。

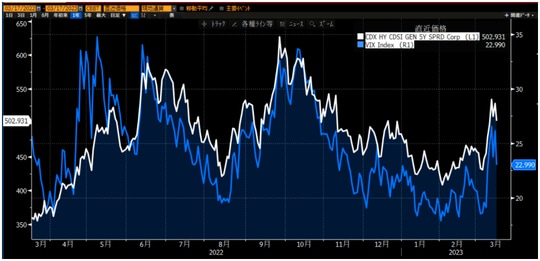

事実、クレジット・デフォルト・スワップ(CDS※グラフはハイイールド債5年スプレッド)も恐怖指数(VIX指数)も、少し跳ね上がっただけですでにピークアウト感が出ている。

市場は「完全なリスクオフ」という状況からはほど遠い。すでにSVB破綻で高まった金融システム不安は沈静化の方向にある。クレディ・スイスがスイス中央銀行から最大500億スイスフラン、日本円でおよそ7兆1,000億円を調達する計画を発表したし、JPモルガン・チェースやバンク・オブ・アメリカなど大手銀行11行がファースト・リパブリック・バンクに対して合計300億ドルを預金すると発表した。FRBは民間銀行向けの貸し出しが15日時点で1,528億ドルに急増したと発表した。

中央銀行が「最後の貸し手」として機能しており、大手行の経営基盤も頑健である。この騒動も早晩、収束に向かうだろう。

日本のメガバンクの「戻り」を狙う

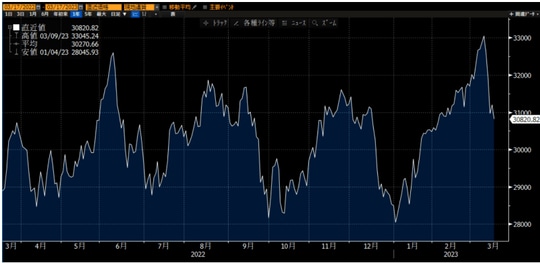

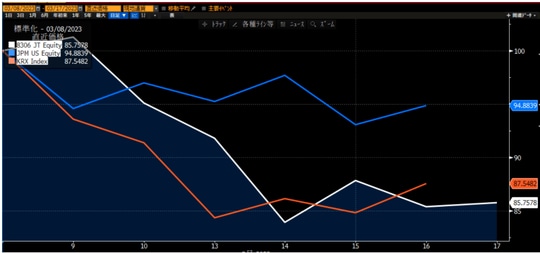

そうであるなら、ここまで売られた日本のメガバンクの戻りを狙う戦略は有効だろう。SVB破綻の連想が、日本の地銀株に及ぶことはあっても、メガバンクまでそれに巻き込まれるのは、どう考えても理不尽というものだろう。三菱UFJ(8306)の株価は、JPモルガン・チェースに大きく劣後し、米国の地銀株(オレンジ)並みに売られている。

三菱UFJの株価は2022年12月の「日銀ショック」を起点に上昇した分をほぼ吐き出す恰好になっている。

それでは問いたいが、日銀の新体制でのイールドカーブ・コントロール(YCC)撤廃シナリオはなくなってしまったのだろうか。東証主導の低PBR撲滅の機運は雲散霧消したのか。そんなことはない。SVB破綻に端を発した今回の動揺が沈静化すれば――そして、それはすでに沈静化に向かっている――再び、銀行株買いのストーリーが復活するだろう。

前回の銀行株ラリーに乗れなかったひとには、もう一回、チャンスが巡ってきたようなものである。三菱UFJはPER10倍、配当利回り3.8%。みずほはPER9倍、配当利回り4.6%。SMBCはPER9倍4.4%。期末を控えたこのタイミングでバーゲンセールだ。銀行株ラリーの第二ラウンドへ、この乗車券は格安だ。

広木 隆

マネックス証券株式会社

チーフ・ストラテジスト 執行役員

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】