本記事のポイント

1.そもそも、世界の経済環境は「リスキー」なのか?

2.市場の警戒感レベル

3.日本株の反応

4.日本の金融機関のリスク

5.今後も同様の破綻が広がるか? 金融システム不安に発展するリスクは?

1.そもそも、世界の経済環境は「リスキー」なのか?

かつては、「FRBの過度な利上げによりリセッション入りは不可避だ、FRBの目指すソフトランディングは難しく、ハードランディングになる」とみられていたが……。いまや、「No Landing」といわれるほど、米経済は強い。

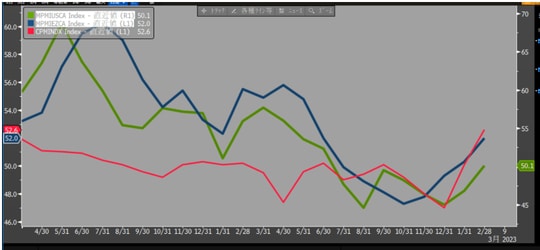

米国に加えて、中国もゼロコロナ政策をやめ、景気再開期待が高まっている。欧州も暖冬の影響からエネルギー価格が低下、インフレの落ち着きを好感して景況感が改善している。米欧中、そろってPMIは好不況の境目である50を超えてきた。IMFが2023年の世界経済見通しを上方修正したように、いまや世界中で景気が強くなっている。

マクロ的には中央銀行の利上げが経済を痛めていない、ということである。では、ミクロの観点、企業レベルではどうか。米国企業の倒産件数をみると、それなりに増えているが、利上げで増えた、という感じはない。コロナ対策による過剰給付、延命措置などの反動、自然増の範囲だろう。

2.市場の警戒感レベル

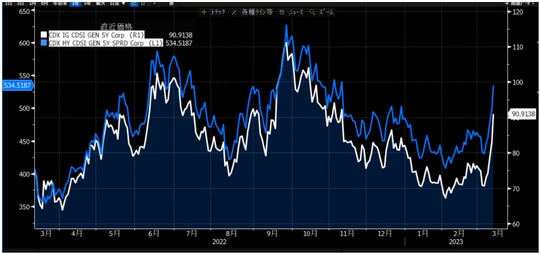

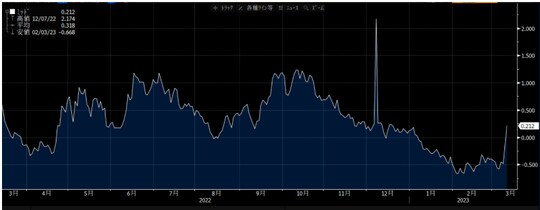

では市場の捉え方はどうか? 危機モードにあるか? いわゆる「炭鉱のカナリア」の代表的なものであるクレジットスプレッド(CDSスプレッド:投資適格債とハイ・イールド債の上乗せ金利)をみると、直近の破綻劇を受けて跳ね上がってはいるが、それでも2022年夏・秋にも達しないレベル。

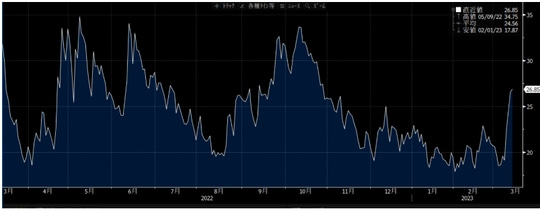

VIX(恐怖指数)も同様だ。

NY連銀が出している社債市場ディストレス指数(CMDI)は、新発債の価格や流通市場における流動性などの情報を集計して算出しており社債市場の窮迫度を表す。これをみても、そんなひっ迫した状況にはない。ただし、更新は1ヵ月前の2月17日まで。

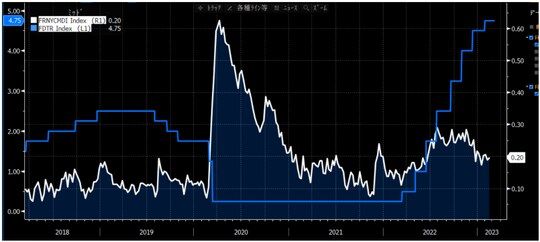

もう少し足元までのデータではOFRストレス指数というのがあるが、これも直近跳ね上がったがレベルは低い。

こうみてくると、市場でもそれほど動揺は広がっていない。あくまでも「局所的」なリスクというのが市場の捉え方だ。

3.日本株の反応

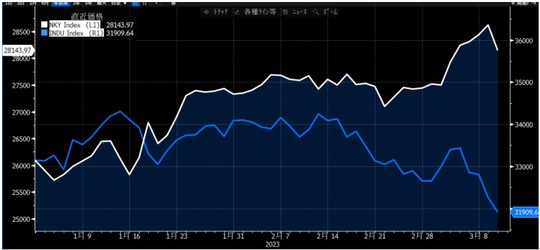

それにしては日本株の下げ方がきついが、これはこれまで好調だった裏返しだろう。下げ余地があるということだ。とくに日本株の好調さは銀行株買いに支えられていただけに、まさにそこが弱点になった。

ファンダメンタルズは全体として健全だが、ひとたびこのようなリスクが顕在化すると、リスクオフ=ポジション解消の動きがでやすい。すでにそのような兆しがある。添付の画像は、白線が10年スワップ金利、オレンジ線が10年JGB金利。昨日の日中の動きでは、これまで金利上昇のヘッジで使用されていた白線のスワップ金利が低下する一方で、JGB金利が上昇するなど変な動きとなっている。これまでの、「円金利上昇+銀行株買い」の手じまいがでている。

無料セミナー(会場+オンライン)

【資産運用】3月26日(水)開催