「不定期特別費」と「前厚費」それぞれの用途

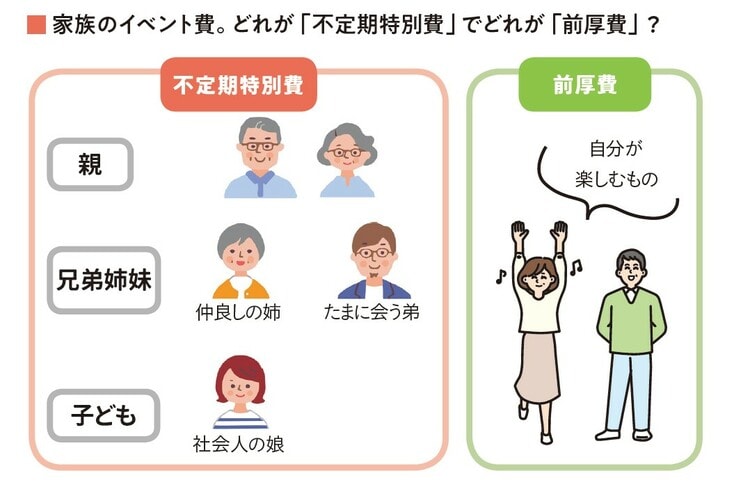

先生:また、家のリフォーム費や、自分の葬儀代や墓代など、死後整理に必要なお金も不定期特別費です。さらに、子どもがいる人は、子どもの結婚や出産のサポート費、子どもと一緒の旅行費用など、家族に関わるイベント費も対象になります。

生徒:長く住んでいる家だと、定年後リフォーム費が必要になりそうですね。

先生:そうですね。老後になると、築年数20年、30年となる人も多いと思いますので、キッチンや浴槽などをリフォームするなど大規模な修繕になると数百万円の費用がかかる可能性もあります。

そして、3つ目は「前厚費」。この費用をしっかり確保することが、充実したセカンドライフをおくるカギとなります。

「前厚費」とは、60歳から75歳までの間に、好きなことをするための費用です。

私は、母の介護をした経験から、「自由に動ける時間って意外と短い」ということを痛感しました。だから、老後を60歳以降の30年間と想定したときに、前半と後半に分けて、前半の「60歳から75歳までの間」に多めにお金を使い、自分のやりたいことをして充実させる。そのために、お金の配分についても「前を厚くする」という考え方です。

生徒:なんとなく、親や子どもと行く旅行は前厚費に入る感じがするのですが、これは入らないのですか?

先生:それでもいいのですが、自分以外の家族と行く旅行などに使う費用については、不定期特別費として費用を確保し、前厚費はあえて、「自分がしたいこと」にフォーカスして予算組みしたいのです。

生徒:前厚費は、「自分だけ」の楽しみということですね。

先生:そうです。ただ、夫婦の場合は、たとえば共通の趣味があって、2人で一緒に楽しむのであれば、夫婦の前厚費として考えることでもいいと思いますので、資金をどう分けておくのか2人でよく話し合ってください。

生徒:前厚費は自分軸で考えることが大切なんですね。

先生:はい。家族のための費用と、自分がやりたいことの費用を同じ枠で予算立てしてしまうと、気づいたら自分のためにかけるお金が足りなくなったということになりかねません。自分の希望を明確にして、どのくらいの費用が必要なのかを把握し、費用を確保するようにします。

もし費用の捻出が厳しくなりそうなら、子どもへの援助は、結婚式まではするけど孫の教育援助まではしないなどと決めて意思を伝えておくなど、前厚費を確保するように工夫しましょう。

生徒:意識して、前厚費を確保できるように工夫していくことで、自分のやりたいことが実現できるわけですね。

先生:そうです。定年後は、収入を大きく増やすことは望めませんので、特別費をしっかり計画しておかないと、老後破綻につながりかねません。

計画に無理が生じるようなら、見直すことも大切になります。