「前厚」ライフをしたいけどちょっと心配「医療・介護」の資金はどうやって準備する?

【CHECK!】

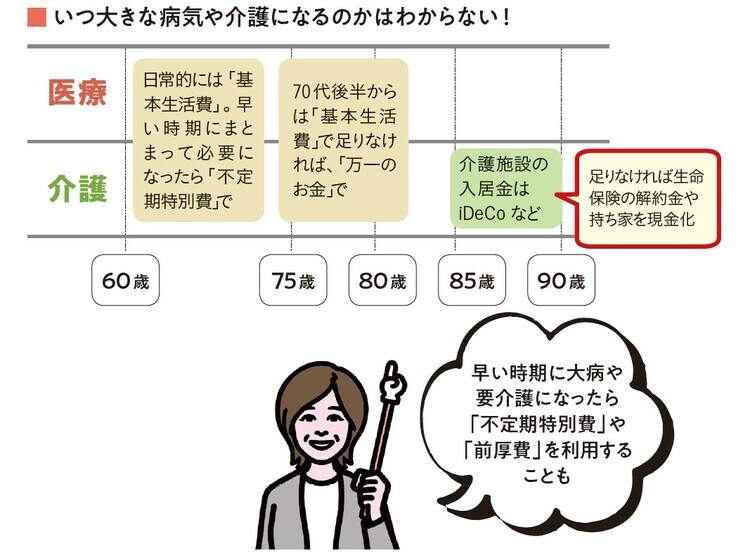

・医療と介護のお金は特別費とは別に「万一のお金」として準備

・高額な治療費が心配なら医療保険で準備する方法も

・介護施設への入居金は「iDeCo」を利用する方法もアリ

生徒:前厚費をしっかり確保できるように工夫することはわかったのですが、老後は、病気や介護のリスクが高まるから、どうしても心配になります。

先生:そうですね。病気や介護のリスクは年齢が上がるほど大きくなりますし、突然、大病や介護が必要になることもあり得ます。

生徒:どのように備えておけばよいのですか?

先生:まずは医療費から、説明しましょう。持病などで、既に病院にかかっている人も少なくないかもしれません。日常的にかかる医療費については、基本生活費に含めて考えておきます。

高齢になるに従い、日常的な医療費は増えますが、一方で体力が衰えると、遠くへ出かけることやたくさん食べることなどができなくなりますので、前厚費や特別費を減らして、その分医療費を多くとるといいでしょう。

生徒:年齢に合わせて、お金の配分を変えていけばいいのですね。でも、突然、がんなどになって、高額な治療費がかかる場合は、どう備えたらいいでしょうか?

先生:そのようなときのために、特別費などとは別枠で「万一のお金」を準備しておきます。退職金など貯蓄で準備できればよいですが、先進医療なども考慮して、終身型の医療保険やがん保険に加入しておくのも一法です。早い時期に大病になったら、不定期特別費や前厚費を利用することも考える必要があります。

生徒:介護費用はどうしたらいいでしょうか?

先生:介護リスクは70代後半くらいから高まるので、その分の費用を基本生活費に含めて考えておきましょう。ただ、介護施設に入居する場合は、数十万円から数百万円といった金額が必要になりますので、iDeCoなどで準備する方法もあります。

それでも、資金が不足してしまうという場合は、生命保険の解約返戻金の利用や、最終手段として持ち家を現金化するという方法もあります。

和泉 昭子

生活経済ジャーナリスト/ファイナンシャル・プランナー/人財開発コンサルタント