リーマンショック乗り越えた米国、日本は?

■日本経済は元の木阿弥へ

小泉政権時代には、為替市場への大量介入による円安誘導で日本からの輸出は増えて、日本経済もようやく復活か、と思われました。しかし、またもや日本経済は急速に落ち込んでいきます。2008年9月の「リーマン・ショック」がきっかけです。

2008年9月、米国の有力投資銀行だった「リーマンブラザーズ」が経営破綻します。低所得者向けの住宅ローン「サブプライムローン」が問題化し、米国の不動産バブルが崩壊したことが原因でした。この経営破綻が、世界的な株価下落・金融危機へとつながっていきます。いわゆるリーマン・ショックです。このリーマン・ショックに日本経済も巻き込まれ、急速に低迷していったと思われています。

実際リーマン・ショックの衝撃は大きかったのですが、主要国のうち最大の打撃を被ったのは震源地の米国やリーマン・ショックに連鎖して住宅バブルが崩壊した欧州ではなく、日本だったのです。日銀がリーマン・ショック後の政策対応を間違ったからです。

リーマン・ショックは住宅バブル崩壊が背景にありますが、要は住宅ローン証券の暴落が金融市場全体を揺るがせたわけで、市場安定のためには金融政策がカギになります。

したがって、連邦準備制度理事会(FRB)のバーナンキ議長は、市場安定のためにドル資金の大量発行に踏み切ります。その資金でまずは紙くずになりかけた住宅ローン証券を買い上げ、次いで米国債大量購入に踏み切りました。

ドル資金が短時間で一挙に2倍、3倍と投入されるわけですから、外国為替市場ではドルが売られます。買われるのは円で、ドル安円高が進行するようになります。

一方、日銀はどうしたでしょうか。日銀はリーマン・ショック前、慢性デフレから日本経済が脱し切れていないのに、金融緩和をやめました。2006年7月に、日銀がゼロ金利政策を解除しているのです。その前の3月には、日銀資金量の拡大策も打ち切っています。日銀の当時の福井俊彦総裁は「日本はもうデフレではない」と説明しました。

デフレではないのに、金融緩和を続ければ流通するカネが増えすぎてインフレ(インフレーション=物価上昇)になります。だから金融緩和を解除して、おカネの流通量を減らしてインフレを防ぐ、というわけです。

福井日銀は同年初めの消費者物価がそれまでのマイナスからプラスに転じたという速報値に慌てたのです。その後の確報値はやはりゼロパーセント以下でした。起きてもいないインフレに脅えたのです。

日銀は戦後一貫して「物価の番人」を称してきていました。この習癖から、物価上昇を心配し、物価が下がることはどちらかといえば歓迎なのです。

1980年代初頭、筆者が日経新聞日銀担当のキャップを務めていた当時、総裁は日銀生え抜きの前川春雄氏でした。前川氏は中央銀行について、「さあこれから宴会が盛り上がるというときに、メインの豪勢な料理をテーブルから引っ込める」というたとえ話をよくしたものです。早め早めの金融引き締めこそが日銀の真骨頂だというわけです。福井氏はその前川イズムの継承者なのです。

もうひとつ、日銀は超金融緩和政策をやめたかったのです。ゼロ金利だと、それ以上金利を下げられないわけで、金融政策によって景気をコントロールするという日銀の権限を行使する範囲が狭まってしまいます。だから、ゼロ金利の状況は続けたくないわけです。

デフレ圧力が続いているにもかかわらず、日銀は金融緩和解除に舵を切ってしまった。デフレなのに資金供給が減ることになったので、デフレから抜けだせません。価格を下げるために企業はコストを減らすことに躍起になりますが、そのなかで大きいのが人件費です。これでは賃金は上がらないし、仕事を見つけるのもたいへんになります。

景気は落ち込むわけです。

直後に起きたのが、リーマン・ショックです。当時の日銀総裁はやはり日銀生え抜きの白川方明氏です。学者肌の白川氏は、「金融政策では物価を押し上げられない」という新日銀理論を提唱します。つまり金融の量的緩和はデフレ病には効かない、と断じるのです。

では日銀は何に重点を置くべきかというと、金融機関経営の安定、つまり銀行の信用維持です。日銀がカネを刷るのは銀行間の資金融通に支障が起きたときであって、デフレ不況緩和のためではないと言うのです。

リーマン・ショックを受けて米欧の中央銀行がいっせいに金融の量的拡大に踏み切っても、日銀は我関せずです。ドル資金は大量発行されているのに、日銀資金はほとんど増えないのですから、金融市場ではドルが余って、円資金が不足気味です。

この結果、ドルが売られて円が買われる、つまり円高ドル安になります。投機筋もこれに乗じますから、円高が加速するのです。こうして、リーマン後は日本の輸出競争力が急速に失われ、デフレ不況が深刻化したのです。

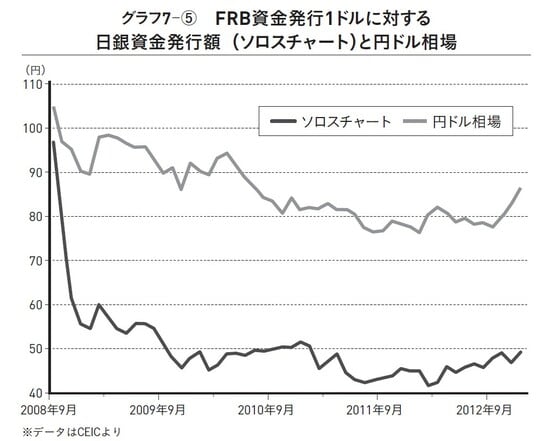

グラフ7-⑤は「ソロスチャート」と呼ばれる為替投機の参考指標と、実際の円ドル相場です。チャートはFRBのドル資金発行一ドルに対して、日銀がどれだけ円資金を発行しているかを表します。高名な為替投機家のG・ソロス氏が考案したとされています。

見ればわかるように、実際の円ドル相場はチャートに引き寄せられるように変動しています。

円高で、日本の主力産業は徹底的に痛めつけられます。日本の半導体が致命的な打撃を受けたのも、リーマン・ショック後の円高が原因です。円高によって競争力を失ってしまい、韓国や台湾にシェアを奪われていきます。国内の設備も縮小するしかありません。