2024年、相続登記の義務化を急ぐワケ

生徒:不動産の相続登記が2024年4月から義務化されると聞きました。なぜ義務化されるのでしょう?

先生:いま「所有者が不明な土地」がたくさんあって、それが社会問題となっているからだね。登記簿謄本を調べても、所有者がどこにいるのかわからない土地が増えていて、それが全国の土地の約2割になっているらしいんだ。このようになってしまった原因は、今まで相続登記されずに放置されてきた土地がたくさんあることなんだね。亡くなった方の名義のまま登記簿謄本が放置され、次の相続、その次の相続となっていって、誰が所有者なのかわからなくなってしまっているんだよ。相続登記には費用はかかるし、登記しなくても罰則は無かったから、相続したくない土地は登記せずに放置されてきたんだろうね。

★相続登記の義務化についてはこちらをチェック

【相続】相続登記の義務化の内容、費用、やるべきことを分かりやすく解説!

今後、相続登記は「3年以内を期限に行う」義務が発生

生徒:なるほど…。それは困った問題ですね。今後はどうなるのでしょうか?

先生:今後は、相続で不動産を取得することを知ってから、3年以内に所有権移転登記を行なうことが義務となるんだね。

生徒:義務というのはどういう意味でしょうか?

先生:正当な理由なく、3年以内に相続登記をせず放置した場合には、違反者は最高10万円を納付せよと命令されるんだよ。

遺産分割がまとまらない→相続人申告登記制度を活用

生徒:でも実際には、相続人が複数いる場合、遺産分割協議がまとまらずに3年以内の相続登記ができないケースも考えられますよね? その場合も10万円を支払うのですか?

先生:そのときは「相続人申告登記制度」を使って、「名義人に相続が開始したこと」または「自分が名義人の相続人であること」法務局に申し出ることによって、相続人の氏名と住所を所有権の記載箇所に書き加えれば、相続登記の義務は果たしたことになるようだね。

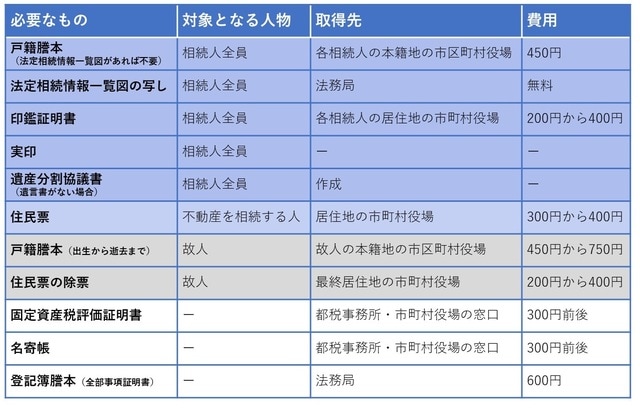

相続登記の際に必要な書類とは?

生徒:相続登記には、どのような書類が必要ですか?

先生:不動産に関する書類と戸籍に関する書類があるけれど、不動産に関する書類として、「固定資産税評価証明書」「名寄帳」「登記簿謄本」の3つがあるよ。

生徒:それらはどこで手に入るのでしょう?

先生:「固定資産税評価証明書」と「名寄帳」は、その不動産が東京23区にあれば都税事務所、それ以外にあれば、市町村役場の窓口で取得することができる。「固定資産税評価証明書」は、相続登記の申請を行う年度のものが必要となることに注意が必要だ。「登記簿謄本すなわち全部事項証明書」は、法務局で取得することができるよ。

生徒:戸籍に関する書類はどのようなものがありますか? 戸籍謄本や住民票ですよね?

先生:遺言書があった場合、亡くなった人の死亡が分かる戸籍謄本と住民票の除票、相続する人の戸籍謄本と住民票だね。そして、遺言執行者が指定されている場合は、遺言執行者の実印と印鑑証明書が必要だね。遺言執行者が指定されていない場合は、相続人全員の実印と印鑑証明が必要だよ。

生徒:遺言書がない場合、必要書類はなにが必要でしょう?

先生: 遺言書がない場合は、遺産分割協議書が必要なのは当然だけれど、亡くなった方の出生から死亡まで連続した戸籍謄本と住民票の除票、相続人全員の戸籍謄本、相続される方の住民票、相続人全員の実印と印鑑証明書等が必要だね。できれば、法定相続情報証明制度を利用して、戸籍謄本の代わりに「法定相続情報一覧図」の写しを提出するようにしたいね。

相続登記に必要となる費用はどれくらい?

生徒:相続登記の必要書類を集めるのは、とても大変そうですね。あと、相続登記の費用についても教えてください。

先生:相続登記に必要な費用は、「必要書類を取得する費用」と、登録免許税だね。亡くなった方の戸籍謄本は、市区町村役場への手数料として、450円から750円、住民票の除票は、200円から400円くらいかかる。相続人の戸籍謄本は、市区町村役場への手数料として450円、住民票は300円から400円、印鑑証明書は200円から400円くらいかかる。その一方で、固定資産税評価証明書と名寄帳は、都税事務所または市区町村役場の手数料として、だいたい300円くらい、登記簿謄本を取る場合は、法務局の手数料として600円かかるね。

生徒:役所の書類の費用は、それほど高くないですね。

相続登記のために納める登録免許税はどれくらい?

先生:高いのは登録免許税だよ。登録免許税は、固定資産税評価額の0.4%だ。例えば、固定資産税評価証明書に記載されていた固定資産税評価額が、土地3,200万円、家屋300万円としようか。その場合、すべて合算すると3,500万円になるから、それに0.4%をかけてやると、登録免許税は14万円になるよね。

生徒:登録免許税、意外と高いですね。事前に調べる方法はありませんか。

先生:事前に計算しておくには、固定資産税評価額を調べておく必要があるけれど、それは、毎年4月から5月くらいに不動産の所有者宛てに送られてくる納税通知書で確認することができるよ。納税通知書には「課税明細書」もくっついていて、そこの「価格または評価額」と書いてある金額が、固定資産税評価額なんだ。それに0.4%をかけてやると事前に計算できるよ。

★自営業者の国民健康保険の制度についてはこちらをチェック

「自営業者の国民健康保険とは」療養給付・高額療養費・出産育児一時金・埋葬費について

相続登記における「登録免許税の免税措置」とは?

生徒:実は、今回の母の相続で取得する土地と建物には問題がありまして、先に他界した父の相続のとき、土地と建物を取得した母は相続登記を行っていなかったのです。そのせいで、今でも土地と建物の名義は父親になっています。この場合、登録免許税は、父から母への相続登記と、母から私への相続登記で2回分支払うことになりますか?

先生:いや、その場合の土地については、1回分だけでいいという免税措置があるよ。お母様が相続によって取得した土地の所有権移転登記を行う前に死亡したときは、2025年3月までの間には免税措置があって、お母様をその土地の所有権の名義人とするための登記では、登録免許税を課されないこととなっているんだ。

生徒:そうでしたか、そうであれば助かります。それでも、相続登記そのものは2回分行う必要がありますよね。とても面倒です…。

先生:そんなときは、多少は費用はかかっても、司法書士に任せた方がいいよ。

生徒:わかりました。そうします。今日はありがとうございました。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★生命保険の見直しについてはこちらをチェック

【契約内容】生命保険の見直しについて事例と対応方法を解説 【FP3】

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<