「実家の売却で、所得税が安くなる特例があると…」

生徒:K先生、母から相続した実家を売却しようと思うのですが、その際、所得税が安くなる特例があると聞きました。どんな特例でしょうか?

先生:その特例は2つあります。「被相続人の居住用財産(空き家)を売ったときの特例」と「相続財産を譲渡した場合の取得費の特例」です。

生徒:そうなんですね! まず「被相続人の居住用財産(空き家)を売ったときの特例」について教えていただけませんか?

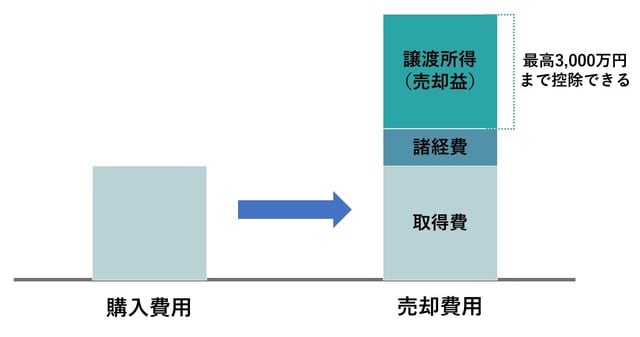

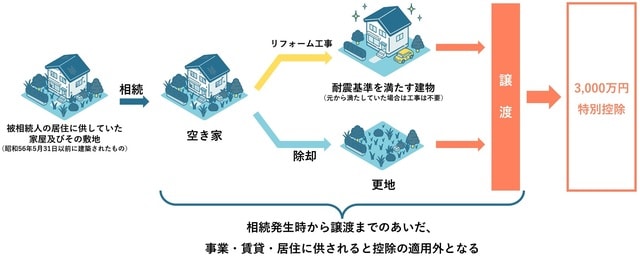

先生:では、相続した空き家3,000万円特別控除について詳しく説明していきましょう。これは、空き家となった被相続人の自宅を相続した相続人が、耐震基準を満たす修繕をして、家屋と敷地を売却したか、もしくは、取り壊したあとで敷地だけを売却した場合に、譲渡所得から3,000万円を控除してくれる特例なんです。つまり、所得税が安くなるということです。

生徒:それはいいですね!

先生:この特例ですが、注意すべきこともあります。相続財産を譲渡した場合の「取得費加算の特例」とは併用ができないという点です。両方の特例の要件に当てはまる場合は、有利な方を選ぶようにしましょう。

★空き家3,000万円特別控除についてはこちらをチェック

空き家3,000万円特別控除の特例6つの条件を理解してしっかり節税を!

「譲渡所得の3,000万円特別控除の特例」適用要件

生徒:この特例を適用することができる家屋と敷地とは、どのようなものでしょう?

先生:この特例を適用するための家屋の要件ですが、次の6つの要件すべてに当てはまる必要があります。

①相続開始の直前に亡くなった人が住んでいた住居であること、

②1981年、すなわち昭和56年5月31日以前に建築されたものであること

③耐震基準を満たしていること

④区分所有建物登記がされている建物でないこと

⑤相続開始の直前において被相続人以外に居住をしていた人がいなかったこと

⑥相続時から売却時までずっと空き家であったこと

生徒:耐震基準を満たしていない場合、修繕すればいいのですよね?

先生:そうですね。耐震基準を満たすように修繕すれば、要件を満たすことができますよ。

生徒:空き家ということは、誰かが住んでいるとダメということですか?

先生:そうです。事業用に使ったり、賃貸したりするのはダメですし、相続人が住んでしまうのも当然ダメですね。

生徒:「空き家である」ということが要件なんですね。それでは、家屋を取壊した場合はどうなのでしょう?

先生:その場合の要件は、相続時から取壊し時までにずっと空き家であったこと、取壊したあとの敷地は、相続時から売却時までに賃貸されていなかったことが要件となります。

生徒:家屋と敷地の要件以外にも、この特例を適用するための要件はありますか?

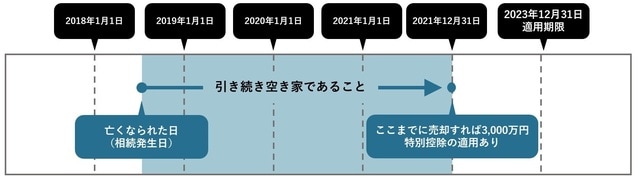

先生:ほかにも要件がありますよ。期限に関して、売却日が相続時から3年を経過する年の12月31日までだということ。金額について、売った金額が家屋と敷地の合計で1億円以下であること。そして、親子や夫婦など特別関係がある人以外の他人への売却であること、ですね。

生徒:家族に売るのはダメなんですね。売った金額1億円が上限ということは、敷地を分割して1億円を超えないようにすればいいのではないですか?

先生:いいえ。敷地を分割して売る場合、一部を売った金額が1億円以下でも、全体をすべて合計した金額が1億円を超える場合には、この特例を適用することができないです。空き家や敷地を2人の相続人で相続し、共有となった場合も同じことですね。1人の相続人が持分を6,000万円で売り、もう1人の相続人も持分を6,000万円で売った場合、それぞれ売った金額は1億円以下になるので、特例を適用できるように見えますが、全体をすべて合計した金額が1億円を超えてしまうので、特例の適用ができなくなります。

★夫が亡くなったら妻はいくらもらえる?遺族年金はこちらをチェック

【遺族年金】計算するといくらもらえるのか?条件は夫が死亡?妻の遺族厚生年金と中高年寡婦加算や寡婦年金と死亡一時金

所有者が老人ホームに入っていた場合は?

生徒:この特例を適用するための要件が、「相続開始の直前に亡くなった人が住んでいた住居であること」だと聞きましたが、うちの母は老人ホームに入っていたのです。自宅におらず、老人ホームに入居していた場合でも特例は使えるのでしょうか?

先生:ひとり暮らしの老人が老人ホームなどに入所して、自宅が空き家となったあとに亡くなった場合でも、次の3つの要件に当てはまる場合には、特例を適用することができるんですよ。まずひとつ目は、「亡くなった人が要介護認定や要支援認定などを受けていて、相続開始の直前まで、老人ホーム・介護医療施設・サービス付き高齢者向け住宅などに入所していたこと」です。

生徒:うちの母親は要介護3の認定を受けていて、老人ホームに入所していましたから、この要件は満たしています。

先生:2つ目は、「亡くなった方が老人ホーム等に入所したときから相続開始の直前まで、その家屋が亡くなった方が持っている家財や物品の保管場所として使用されていたこと」、そして3つ目は、「相続開始の直前において、被相続人以外に居住をしていた人がいなかったこと」です。

生徒:そうなんですね。うちの実家は、母がいつでも戻ってこられるように空けていました。ずっと母のひとり暮らしの家でしたね。ときどき掃除にいくことはありましたが、ほかの家族は誰も住んでいませんでした。

先生:そして、4つ目の要件は、「相続時から売却時までずっと空き家であったこと」ですよ。

生徒:もちろん、事業用や賃貸用に使うことはありませんでしたし、私も別の家に住んでいますから、実家に住むことはありませんでした。そうすると要件をすべて満たしていることになりそうですね。

先生:そうですね。この特例を使うことができれば、所得税を安くすることができますね。ただし、「相続財産を譲渡した場合の取得費の特例」と併用することができないから、どちらが有利になるか、比較検討するようにしてください。

生徒:どのように比較するのでしょうか?

先生:どちらも、譲渡所得から差し引く計算をおこなうことはわかりますね?「3,000万円特別控除の特例」なら3,000万円を差し引きますし、「取得費加算の特例」なら、売った財産にかかる相続税額を差し引くことになります。そうすると、3,000万円が分岐点になるといえます。つまり、売った財産にかかる相続税額が3,000万円を超えるときは、取得費加算の特例を適用したほうが有利になるの対して、3,000万円未満の場合は、3,000万円特別控除を適用したほうが有利になるね。

生徒:わかりました! ありがとうございました。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★2023年、NISAのおすすめの銘柄ついてはこちらをチェック

【積立NISA】2023年からつみたてNISAを始める方法とおすすめの銘柄は?

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<