相続税の軽減に役立つ「小規模宅地等の特例」とは?

小規模宅地等の特例は、相続した土地の相続税評価額を最大80%まで減額し、相続税の軽減に役立つ制度です。

被相続人が居住または事業をしていた土地は相続人の生活基盤となる重要な財産です。しかし、相続した土地にそのまま相続税をかけてしまうと、引き継いだ相続人の生活を脅かすリスクが高まると考えられたため、この特例ができたのです。

本特例が利用できるならば、例えば土地の相続税評価額が2億円であった場合、最大4,000万円まで評価額を下げられ、その分かかる相続税は少なくなります。

対象となる土地の種類とは?

特例の対象となる宅地の種類は次の4種類です。

・特定居住用宅地等:被相続人やその親族が住んでいた土地

・特定事業用宅地等:貸付事業以外で被相続人やその親族が事業をしていた土地

・特定同族会社事業用宅地等:貸付事業以外での法人の事業のために利用していた土地

・貸付事業用宅地等:被相続人やその親族が貸付業務をしていた土地

つまり、特例が適用される土地に相続開始の直前、被相続人が単独で住んでいたり、事業へ使っていたりしていた場合だけでなく、被相続人と「生計を一」にしていた親族が住んでいた場合等も含まれます。

なお、生計を一にするとは、被相続人と家族がいわば同じ財布で共に日常の生活を送っているという意味です。同居していなくても家族へ生活費等のため常に送金している場合は、生計を一にしていると言えます。

相続における小規模宅地等の特例の要件をチェック

小規模宅地等の特例は、相続税の申告時に税務署で手続きを行います。その他、宅地の種類ごとに細かい要件が設定されています。

特定居住用宅地等の要件

住んでいたのが被相続人か、生計を一にしていた親族かで要件が変わります。

(1)住んでいたのが被相続人の場合・住んでいたのが生計を一にしていた親族の場合共に・被相続人の配偶者:申告期限まで宅地等へ居住の必要も、所有の必要も無し

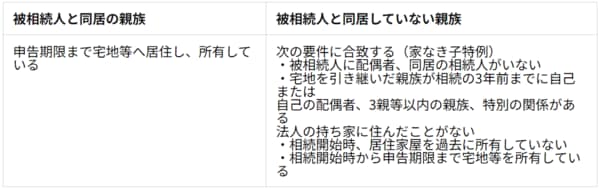

(2)住んでいたのが被相続人の場合

次のケースが認められます。

(3)住んでいたのが生計を一にしていた親族の場合

こちらの条件は、生計を一にしていた親族が申告期限まで宅地等へ居住し、所有していることが条件です。

特定事業用宅地等の要件

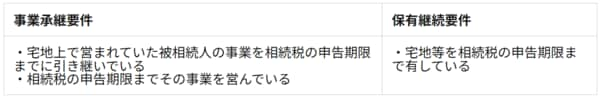

貸付事業以外で被相続人やその親族が事業をしていた土地に関しては、2つの区分があり次の要件を満たしている必要があります。

(1)被相続人の事業の用に供されていた宅地等

(2)被相続人と生計を一にしていた被相続人の親族の事業の用に供されていた宅地等特定

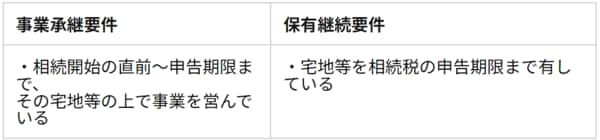

同族会社事業用宅地等の要件

特定同族会社事業用宅地等の場合は、次の4点が要件です。

・相続開始の直前に被相続人・その親族等が発行済株式の総数か出資の総額の50%超を有している

・法人に対し相当な対価で対象不動産を賃貸

・宅地等を引き継いだ親族が申告期限に法人の役員である

・宅地等を申告期限まで保有

前提として被相続人・その親族等は、法人に対し強い支配権を有している必要があります。

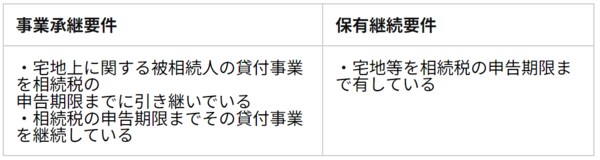

貸付事業用宅地等の要件

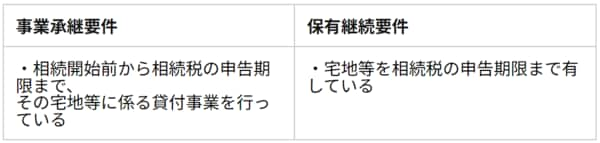

被相続人やその親族が貸付業務をしていた土地に関しては、2つの区分があり次の要件があります。

(1)被相続人の貸付事業の用に供されていた宅地等

(2)被相続人と生計を一にしていた被相続人の親族の貸付事業に供されていた宅地等