「役員報酬役員報酬に悩んだら月100万円」は適正か

――役員報酬について悩んでいる経営者は多いですよね。

黒瀧氏(以下、黒)「そうですね。『なんとなく決めてそのままにしているが、本当に適正な報酬額なのかよく分からない』などのご相談をいただくことは多いですね」

――ちなみに役員報酬額に迷った時の目安として、月100万円に設定するのがいいという話を聞いたことがあります。この「役員報酬月100万円説」は正しいのでしょうか?

黒「結論から言うと、意外といい所をついていると思います。ただし、会社でしっかり利益が出ていることが前提です」

――それはそうですね。これは体感上というか経験上、役員報酬を月100万円、つまり年1,200万円にしておけば、それほど間違いないという感じでしょうか。

黒「これは単純な数字を使って理論的に説明できます。ようするに、法人税で払う場合と所得税で払う場合では、どちらの納税額が少ないか、ということです。

まず法人税ですが、中小企業の実効税率は約34%です。ざっくり34%と覚えておいて下さい。

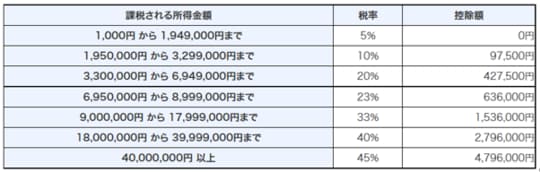

一方、所得税はご存じのように累進課税となっています。最高税率45%、住民税10%と合わせると税率55%になりますが、所得が低いうちは5%、10%と税率も低いので、役員報酬として出して個人で所得税・住民税を払ったほうが得をします」

しかし、課税所得が上がるにつれて税率も20%、23%、33%とどんどん上がっていきます。特に23%から33%で一気に10%上がりますが、ここが1つの分岐点になります。

さらに詳しく見てみると、課税所得が『695万円から899万9,000円まで』は

所得税23%+住民税10%=税率33%

です。つまりここまでであれば、法人税34%より低いということになります。

一方、課税所得が『900万円から1,799万9,000円まで』は

所得税33%+住民税10%=税率43%

になり、法人税より高くなってしまいます。この高い税率を払うぐらいであれば、会社に利益を残して法人税を払った方が税金的には有利になる、ということです。

冒頭の『役員報酬月100万円』の質問に戻りますが、報酬額が月100万円、年間1,200万円であれば、控除など差し引いて、たいてい課税所得『899万9,000円まで』に収まります。つまり、所得税23%に住民税合わせて税率33%なので、法人税より少し低いくらいの負担で済む、ということで、月100万円という数字にはそれなりに根拠があると言えます」