孫に課税される相続税の負担を軽くする方法

ここまでお伝えしてきたように、孫に財産を受け継がせると孫に相続税が課税され、代襲相続といった事情がない限り、通常の税額に2割加算されます。

贈与税の非課税制度や相続時精算課税制度を活用した生前贈与を行うことで、孫に課税される相続税の負担を軽くすることができます。生前贈与は贈与者と受贈者の双方の合意があれば成立するので、法定相続人でない孫にも財産を受け継がせることができます。

生前贈与にはこうしたメリットがある一方、孫に過大な額を贈与して、のちに自身の生活資金に困るという問題も起こっています。孫への生前贈与は専門家の助言を得ながら、計画的に行うことが大切です。

贈与税の非課税制度を活用する

貯蓄のある高齢者層から消費意欲が旺盛な若年層への資金の移転を支援するため、さまざまな贈与税の非課税制度が設けられています。

これらの制度を活用した生前贈与をすることで、亡くなったときの遺産が少なくなり、相続税の負担を軽くすることができます。[図表2]は、贈与税の非課税制度のうち、孫への生前贈与に適用できるものの一覧です。

◆住宅取得等資金の贈与を受けた場合の贈与税の非課税制度

父母や祖父母など直系尊属から住宅取得のための資金を贈与された人が、その資金を一定の期日までに自宅の取得などに充てて、その自宅に入居した場合、一定の金額を限度に贈与税が非課税となります。

この制度の適用を受けるためには、納税額がなくても贈与税の申告書を提出することが必要です。

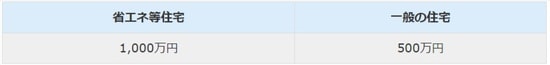

非課税限度額は[図表3][図表4]のとおりです。住宅取得等資金の贈与の時期のほか、住宅の種類や住宅新築等の契約締結日によって変わります。

この制度は、令和5年12月31日までに資金の贈与が行われた場合に適用できます。受贈者は次の要件を満たしていることが必要です。

・贈与者の子や孫など直系卑属であること

・贈与を受けた年の1月1日時点で20歳以上であること(贈与が令和4年4月1日以後の場合は、贈与を受けた年の1月1日時点で18歳以上であること)

・贈与を受けた年の所得が2,000万円以下であること(取得する家屋の面積が40m2以上50m2未満の場合は1,000万円以下であること)

このほか、自宅の面積、建築の時期などについてもさまざまな要件があります。

◆教育資金の一括贈与を受けた場合の贈与税の非課税制度

30歳未満の人が教育のための資金として父母や祖父母など直系尊属から贈与を受けた場合、1,500万円まで贈与税が非課税となる制度です。非課税限度額1,500万円のうち、学習塾や習い事など、学校以外に支払うものは500万円までです。

この制度は金銭を贈与するだけでは適用できず、金融機関に開設した教育資金口座に入金し、金融機関を通して教育資金非課税申告書を提出する必要があります。

受贈者は、教育資金口座から引き出した金額を教育に使ったことを証明するために、領収書などを金融機関に提出しなければなりません。受贈者が30歳になるなど一定の条件にあてはまるときや教育資金口座の残高が0になって契約終了の合意があったときは、教育資金口座の契約が終了します。口座に残額があれば、その年の贈与税の課税対象になります。受贈者が亡くなった場合も教育資金口座の契約は終了しますが、口座の残額に贈与税は課税されません。また、贈与者が亡くなった場合、口座の残額に相続税は課税されません。

ただし、平成31年4月1日以後の贈与分からは、一定の事由にあてはまる場合を除いて、口座の残額に対し相続税が課税されます。

◆結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度

20歳以上50歳未満の人*が結婚や子育てのための資金として父母や祖父母など直系尊属から贈与を受けた場合、1,000万円まで贈与税が非課税となる制度です。非課税限度額1,000万円のうち、結婚のための資金は300万円までです。

*贈与が令和4年4月1日以後の場合は、18歳以上50歳未満の人となります。

「教育資金の一括贈与を受けた場合の贈与税の非課税制度」と同様に、金融機関に開設した結婚・子育て資金口座に入金し、金融機関を通して結婚・子育て資金非課税申告書を提出する必要があります。

受贈者は、結婚・子育て資金口座から引き出した金額を結婚や子育てに使ったことを証明するために、領収書などを金融機関に提出しなければなりません。受贈者が50歳になったときや結婚・子育て資金口座の残高が0になって契約終了の合意があったときは、結婚・子育て資金口座の契約が終了します。口座に残額があれば、その年の贈与税の課税対象になります。受贈者が亡くなった場合も結婚・子育て資金口座の契約は終了しますが、口座の残額に贈与税は課税されません。

ただし、贈与者が死亡した場合は、結婚・子育て資金口座の残額は、贈与者の死亡による相続税の課税対象となります。