円急落で変化…「数百億円規模」の国内投資プラン続々

日本企業は円高と国内需要の蒸発という環境に対して、海外生産移転、海外事業拡大で対応してきた。しかし、このような「恒常的資本流出のメカニズム」は、円急落により終わりを迎えるかもしれない。

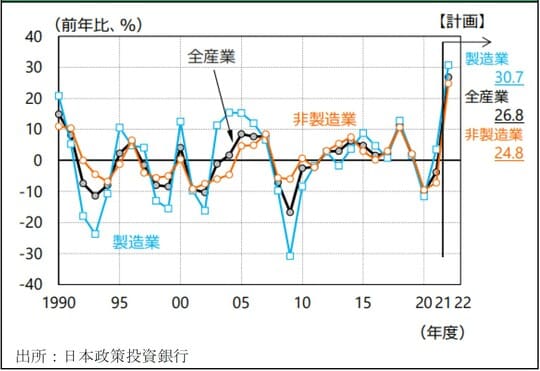

第1に企業投資の重点が、海外から国内へとシフトしつつある。円安により世界の需要が圧倒的低物価国日本へとシフトし、国内での設備投資が急増し始めている。

9月の日銀短観の2022年度の設備投資計画は、全産業16.4%、製造業21.2%と過去最高の伸びとなった。総額1兆円に達するTSMCの熊本工場建設も動き始めた。TSMCはさらに、より先端の第2工場建設の意向を持っているとWSJ紙は伝えている(10/19付「台湾TSMC、日本で生産増強検討 地政学リスク低減」)。

その他、

・ルネサスエレクトロニクスの甲府パワー半導体工場再稼働

・SUMCOの伊万里新工場建設

・住友金属鉱山のニッケル電極材の新居浜新工場建設

・アイリスオーヤマの中国家電生産の一部国内移管

・京セラの鹿児島川内工場半導体パッケージ用新棟建設

・ダイキン工業の中国依存のサプライチェーン国内移管

・キャノンの宇都宮での露光装置工場21年振りの新設

・安川電機の基幹部品生産の国内回帰と福岡行橋工場建設

・富士フィルムのバイオ医薬品受託生産富山工場建設

など数百億円規模の投資プランが続々と動き始めている。

今後、円安定着がはっきりするにつれて国内への工場回帰が強まり、投資の伸びはさらに高まるに違いない。特に中国生産依存体制は、米中対立と中国習独裁体制の強化によって、危険度が急速に高まってきた。

海外資産リスクに立ちすくむ機関投資家

また海外資産をポートフォリオの中核に据えてきた、金融機関、機関投資家は海外投資のリスクに立ち往生している。海外の金利急上昇(=債券安)、株安に加えて円が急落しており、外貨資産投資の不確実性が高まっている。海外へのポートフォリオ投資は大きく減っていくのではないか。

他方、米国や英国といった海外で不動産・住宅価格が急落していることとは裏腹に、グローバル投資家の日本不動産投資が活発である。日本の不動産の割安さを看過できなくなったためである。

日本の資産価格の割安さは日本株式においてはより顕著であり、日本人の海外証券投資の減少が見込まれる一方、外国人投資家の日本株投資が増加していくとみられる。