市場から送られているシグナルとは?

市場の期待インフレ率を示すブレークイーブンインフレ率(BEI)は年初の水準近くで推移しています(もしくは年初の水準を下回っています)が、これは市場がインフレを懸念していないからではなく、中期的に見れば、FRBがインフレを抑え込むと確信しているからです。

FRBの金融政策が受け入れられていることはイールドカーブに如実に表れており、米国では2年国債の利回りが10年国債の利回りを上回る逆イールドが発生し、2000年以降で最大の逆イールドとなっています(注2)。

(注2)出所:ブルームバーグ

3ヵ月国債と10年国債の利回り格差は景気後退懸念をほとんどかまったくといっていいほど示唆していませんでしたが、これも急速にフラット化し、特に6月の消費者物価指数の発表を受けてその傾向が強まりました。足元ではイールドカーブの約48%が逆イールド状態にあり、前四半期末の26%から上昇しています(注3)。米国債市場の観点からは、景気後退は確実なものとなっています。

(注3)出所:ブルームバーグ2022年9月12日時点

米国はすでに景気後退入り?

米国は2022年第2四半期に2四半期連続のマイナス成長となり、非公式ながら一般的には景気後退入りしたと受け止められています。しかし、マイナス成長は好調な労働市場とは相反するものです。

全米経済研究所(NBER)は、単に2四半期連続でマイナス成長を記録したというだけでなく、数ヵ月以上にわたり幅広いセクターで経済活動が大きく落ち込んだかどうかに基づいて正式に景気後退入りかどうかを判定します。したがって、実質GDPが若干のマイナス成長となったからといって、必ずしも成長率が頭打ちとなったとは判断されません。

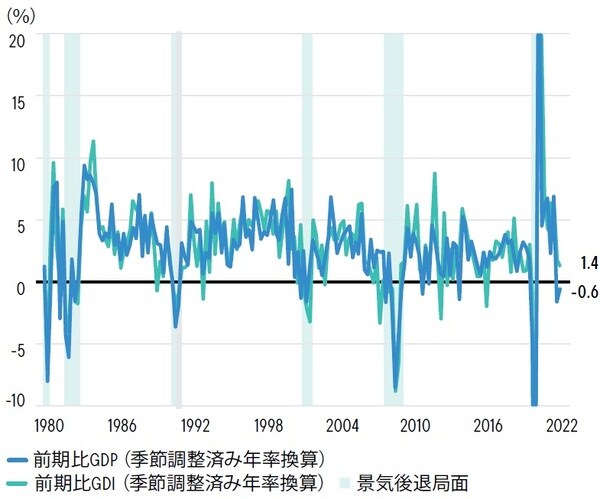

また、NBERは実質GDPと、モノやサービスの生産から得られる全所得を表す実質GDI(国内総所得)に同等の重みを与えています。第2四半期のGDI成長率はプラスを確保しています。経験則では、GDIとGDPは景気後退局面ではマイナス成長に転じます。

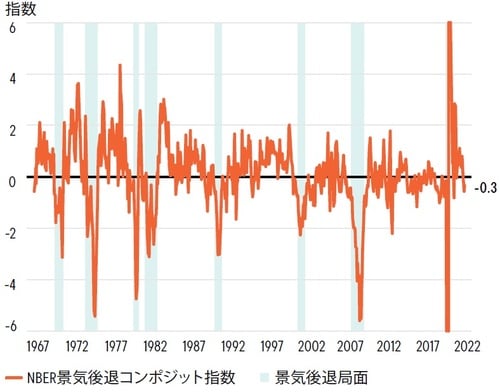

NBERは景気の山と谷を判定するにあたり6つの変数を考慮しています。実質個人所得(移転所得を除く)、非農業部門就業者数、実質個人消費(PCE)、製造業・卸売業・小売業実質販売高、家計調査就業者数、鉱工業生産です。

これらの6つの変数は2021年11月から一貫して減速していますが、この程度の減速は1990年代や2010年代の力強い景気拡大局面でも見受けられました。1960年代末以降で見ると、2001年の景気後退期を除けば、経済活動がおおむね平均を2.5標準偏差下回らない限り、景気後退とは判定されず、足元の経済活動はまだ景気後退には程遠い水準にあります(注4)。

(注4)出所:フランクリン・テンプルトン債券リサーチ。

あるいは、NBERは大幅に修正される可能性がある景気の遅行指標を判断材料にしていると反論することも可能です(そうした主張は的を射ています)。

経験則では、景気の山から(平均)10ヵ月近く経過した頃にNBERは正式に景気後退と判定しています。世界金融危機やコロナ禍では、景気のピークを過ぎてからそれぞれ12ヵ月後と14ヵ月後に景気後退と判定されました。

ある意味、米国がすでに景気後退入りしているかどうかは、どちらかというと学術的な問題にすぎません。成長率は確かに鈍化していますが、パウエル議長も8月に認めているように、景気の基調はなお底堅く、労働需給も極めてひっ迫した状態が続いています。問題は経済活動がどの程度早く急ピッチで落ち込めば、インフレを抑えられるのかということです。