相続時精算課税制度は、2,500万円まで非課税で贈与できる制度です。

まとまった資産を一括で贈与できるメリットがある一方で、贈与税の暦年課税制度を利用できなくなるため、年間110万円の基礎控除の枠が認められないなどのデメリットがあります。しかも、あとで撤回して暦年課税に戻すことはできません。

したがって、相続時精算課税制度が自身のニーズに合っているか確認することが非常に重要です。

本記事では、相続時精算課税制度のメリット、デメリット、活用する場合の手続などをわかりやすく解説していきます。

1. 相続時精算課税制度とは?概要をわかりやすく解説

1.1. 相続時精算課税制度|贈与税・相続税を通算できる制度

相続時精算課税制度は、2,500万円まで非課税で贈与でき、相続時に相続財産として計算する制度です。この2,500万円の枠は、1年ではなく「一生の内で」カウントします。

通常、贈与税は、年間110万円までが基礎控除額となっており、110万円を超えた部分に対して贈与税が発生します(暦年課税)。

しかし、相続時精算課税制度を活用すると2,500万円までは贈与税が発生しないため、大きな資産を一度に贈与する際に有効活用されることがあります。なお、特別控除額の2,500万円を超えて贈与を受けた場合、2,500万円を超えた部分に対して一律20%の贈与税が課されます。

一度、相続時精算課税制度を選択したら暦年課税に戻すことはできません。ただし、贈与者ごとに制度の適用を受けるかどうかを選択できます。

すなわち、たとえば、父親からの贈与に関しては相続時精算課税を、母親からの贈与に関しては暦年課税を選択することも可能です。

1.2. 制度導入の背景|何を目的として作られたのか

相続時精算課税制度は、2003年度に設けられた比較的歴史の浅い制度です。制度が設けられた理由に、「高齢者が保有する財産を次世代へ移し、経済活動を活性化させる」ことが挙げられます。

相続税は、被相続人が死亡したタイミングで財産を取得し、取得した財産に応じて課される税金のことです。

贈与税は、贈与を行ったタイミングで財産を取得し、取得した財産に応じて課される税金のことです。

相続税から逃れるために生前贈与を行っても、相続税より高額な贈与税が発生してしまうことから、心理的に贈与をためらう人が多くいました。そこで、高齢者が保有する財産を次世代へと移転させて、経済活動を活性化させることを目的として設けられました。

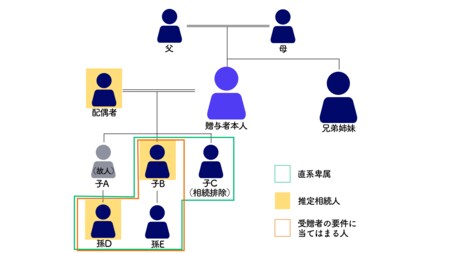

1.3. 制度を活用できる対象|与える側・受ける側の条件

相続時精算課税制度を活用するためには、贈与者と受贈者に設けられている要件をそれぞれクリアする必要があります。

|

贈与者 |

贈与をした年の1月1日現在で60歳以上の者 父母又は祖父母など |

|

受贈者 |

贈与を受けた年の1月1日において18歳以上(令和4年3月31日以前の贈与については20歳)に達しており、 贈与者の直系卑属※である推定相続人および孫 |

※ 直系卑属:本人から見て下の世代である「子」「孫」など、直接的な血縁関係にある人

また、養子も推定相続人となるため適用対象者です。贈与する財産の種類、金額、贈与回数に制限は設けられていないため、制度の適用を受けたあとも、贈与のタイミングは自由に決定できます。

1.4. 制度が適用となる財産|対象は現金のみに限らない

相続時精算課税制度の対象となる財産は現金に限らず幅広く、株式や債券などの有価証券はもちろん、建物や土地などの不動産も贈与対象となっています。

もちろん、会社経営をしている人であれば自社株式も贈与対象となるため、事業承継においても、この制度は活用できます。

ただし、詳しくは後述しますが、現金や小切手のような評価額が一切変わらない財産は相続時精算課税制度には不向きです。

2. もうひとつの課税方式「暦年課税」との違いとは?

贈与税の課税方法には以下の2種類があります。

- 暦年課税

- 相続時精算課税

相続時精算課税制度の申請をしない場合は暦年課税が適用されます。

暦年課税とは、受け取った財産の合計額に応じて課税される仕組みのことで、対象となる期間と、課税対象となる贈与金額は以下の通りです。

- 対象となる期間:1月1日~12月31日

- 課税対象となる贈与金額:110万円を超えた場合

つまり、暦年課税の場合、1年間に受け取った財産の合計額が110万円以下の場合は贈与税が発生しません。

また、計算方法には下記のような違いがあります。

|

相続時精算課税制度 |

相続のときに贈与した財産も足し戻して相続税を計算する |

|

暦年課税 |

続時に贈与した財産の足し戻しを行わない※ |

※ ただし、相続開始3年以内の贈与は相続税の課税財産に加算

3. 相続時精算課税制度の活用によるメリット

続いて、この制度を活用するメリットについてわかりやすく紹介していきます。少し複雑ですが、メリットを把握したうえで上手に活用しましょう。

3.1. 大きな金額(2,500万円まで)の財産を一度に贈与できる

相続時精算課税制度の特別控除額は、2,500万円と非常に大きいです。暦年課税の年間基礎控除額は110万円なので、2つを比較すると相続時精算課税制度の特別控除額の大きさがわかるでしょう。

これにより、暦年課税の基礎控除額では収まらないような多額の財産を、税金を支払うことなく一度で贈与することが可能です。

具体的に、贈与税額を比較してみましょう(贈与税の計算は、直系尊属から贈与を受けた際の特例税率を使用)。

■2,500万円の財産を贈与した場合

|

暦年課税の贈与税 |

相続時精算課税制度の贈与税 |

|

|

課税金額 |

810.5万円 |

0円 |

|

計算式 |

(2,500万円-110万円)×45%(税率)-265万円 =810.5万円 |

特別控除額内なので、税金の支払いなし |

暦年課税の場合は、810.5万円の贈与税を支払う必要がありますが、相続時精算課税制度の場合は特別控除額内なので、贈与税の支払いは不要です。

このように、相続時精算課税制度は、一度にまとまった財産を贈与したいときに有効活用できます。

なお、後述しますが、他にも、住宅資金や子育て費用を贈与する際に活用できる非課税制度があるため、併せて活用を検討してください。

3.2. 将来的に相続税の節税となる可能性がある

相続時精算課税制度は、相続発生時に、過去に贈与した財産を足し戻して相続税を計算するという特徴があります。

相続税を計算する際には、「贈与時」の価額で計算することになるため、将来的に値上がりが期待できる財産を贈与すると、相続税の節税効果が得られる可能性があります。

たとえば、将来的に5,000万円になることが期待される財産を、2,500万円と価額が低いタイミングで贈与すれば、価格の上昇分は相続財産として計算されず、相続税の節税につながります。実際に、会社の事業承継(自社株式の承継)の場面で活用されています。

自社株式の評価を一時的に低くして、評価額が低いタイミングで相続時精算課税を活用することで、税金負担を回避ないしは軽減して自社株式を後継者に移転できます。

3.3. 遺産分割に関するトラブルを回避できる

相続時精算課税制度を活用することによって、遺産分割のトラブルを防げる効果も期待できます。

相続が発生すると遺産分割協議を行いますが、財産の保有者が死亡しているため、スムーズに協議が進むとは限りません。しかし、財産の保有者が存命中であれば、「自分の意思を反映して」特定の人物に財産を贈与できます。

このように、財産の保有者の意思を反映することで、遺産分割のトラブルを回避できる点もメリットの1つです。

3.4. 収益物件を贈与することで将来の相続税を抑制できる

収益物件を贈与すれば、将来の相続税の負担を軽減できる可能性があります。

収益物件が生じる利益は「建物の所有者」に帰属するため、生前に贈与しておけば、利益が受贈者に帰属します。これにより、本人の財産の増加を抑制できるため、結果的に将来の相続税も抑制できます。

また、先述したように相続が発生した際に、相続財産に加算される贈与財産の価額は「贈与時の価額」です。そのため、資産価値の上昇が期待できる収益物件を贈与することで、相続税を軽減できる効果が期待できます。

4. 相続時精算課税制度のデメリット

相続時精算課税制度を利用した場合のデメリットについて説明します。

4.1. 再度「暦年課税」の利用に戻ること・併用ができない

いったん相続時精算課税制度の適用を受けると、暦年課税に戻すことはできず、併用することもできません。

つまり、一度でも適用を受けると、二度と暦年課税の年間110万円の基礎控除枠を使えなくなるということです。2,500万円の特別控除額を消化したあとに行った贈与は、すべて一律20%の贈与税の課税対象となります。

4.2. 贈与した年は少額でも税務署への申告が必要

相続時精算課税制度の適用を受けた場合、そのあとは年間に贈与した金額が少額であっても、毎年税務署への申告が必要となります。

暦年課税の場合、110万円以下の贈与であれば基礎控除額の範囲内なので、申告する必要はありません。しかし、この制度を活用すると、年間110万円以下の贈与であっても贈与を受けたら税務署に申告しなければならず、手間がかかります。

4.3. 土地贈与に利用すると「小規模宅地等の特例」は適用外

相続時精算課税制度を活用して贈与した土地には、小規模宅地等の特例が適用されないため、注意が必要です。

小規模宅地等の特例とは、土地の相続税評価額が8割減または5割減される制度で、相続税負担を大きく軽減できる可能性があります。減額割合が大きいため、小規模宅地等の特例を使えるか使えないかで、支払う相続税に大きな影響を与えます。

なお、小規模宅地等の特例には、特定居住用宅地(330㎡まで80%減)、特定事業用宅地(400㎡まで80%減)、貸付事業用宅地(200㎡まで50%減)の3つの特例があります。

すべての特例が使えなくなってしまうため、相続財産に土地が含まれる人は要注意です。これは、小規模宅地等の特例が適用できるのは「相続」か「遺贈(遺言で財産を相続すること)」に限られているためです。つまり、贈与の場合は使えません。

4.4. 贈与後に財産の価値が下がると税負担が重くなる

先述したように、相続時精算課税制度を活用したあとに相続が発生すると、贈与財産を贈与時の価額で相続財産に足し戻して相続税を計算します。

メリットのところでもお伝えしましたが、制度を活用して値上がりが期待できる財産を贈与すると、節税効果が期待できます。

しかし、逆に贈与後に財産の価値が下がると、贈与時の高い評価額で相続財産に加算されるので注意が必要です。結果的に相続税の支払額が増える可能性があり、不利益を被ってしまう可能性がある点も知っておきましょう。

4.5. 遺留分侵害額請求されるリスクがある

相続時精算課税制度を活用して財産を贈与しても、遺留分侵害額請求される可能性は排除できません。

遺留分とは、法定相続人の生活のために、法律上取得することを保障されている相続財産の一定の割合を指します。

遺留分侵害額請求とは、遺留分を侵害された人が、贈与や遺贈を受けた人に対してその侵害された分の額を請求する権利です。

相続時精算課税制度で贈与しても、もし法定相続人の遺留分を侵害している場合は、遺留分侵害額請求を受ける可能性も押さえておきましょう。

5. 相続時精算課税制度を利用すべきかどうか?

複雑な制度ではありますが、使うべきタイミングを見極めれば税負担を軽減することができます。また、制度の利用が向いている人、向いていない人がいるため、あわせて押さえておきましょう。

5.1.【相続時精算課税制度に向いているケース】

ケース①:相続税がかからない・少額の予定である

相続税がかからない見込みの人や、少額の予定である人は、検討する価値があります。

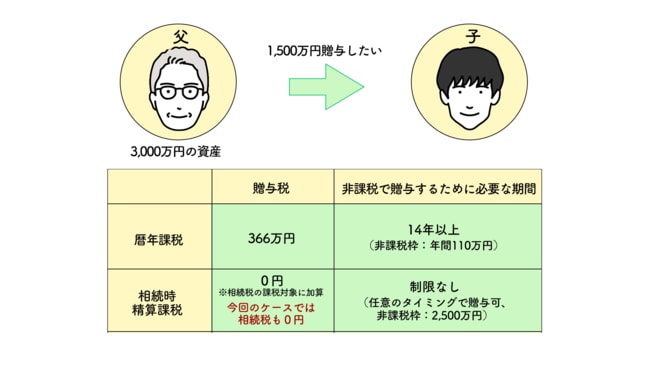

たとえば、父と子の2人暮らしのケースで、3,500万円の財産を持っている父が子に対して1,000万を贈与するケースを考えてみましょう。

暦年課税の場合、1,000万を通常の形で贈与すると177万円の贈与税が発生してしまいますが、相続時精算課税を活用すれば贈与税は0円です。

そのあとに相続が発生した場合、父の残した財産2,500万円に贈与した1,000万円を足しても、相続税の基礎控除内(今回のケースだと3,600万円)に収まるため、相続税も発生しません。

このように、相続税がかからない見込みの人や少額の予定の人にとっては魅力的な制度といえます。

ケース②:住宅や事業の資金など、大きな金額を贈与したい

子や孫の住宅資金援助や、事業資金を贈与するケースにも有効活用できます。

一般的に、住宅資金や事業資金は多額のお金を必要とするため、暦年課税の場合は贈与税の負担が大きくなりがちです。この制度のメリットは「多くの資金を一度にまとめて贈与できる」点にありますから、このようなシチュエーションだと目的に適っているといえます。

暦年課税の非課税枠で贈与する場合、1,500万円贈与するために14年以上の時間が必要となるうえに、もし途中で贈与者が死亡してしまったら、そのあとの贈与は不可能です。しかし、制度の活用によって一度で済むため、効率よく資金贈与が可能です。

詳しくは後述しますが、住宅取得資金を贈与する際の非課税枠は最大1,000万円ですが、相続時精算課税制度の非課税枠は2,500万円です。

このように、大きな金額を贈与したいと考えている人にとって、この制度は魅力的な仕組みといえるでしょう。

ケース③:価値の上昇が期待できる財産を所有している

相続時精算課税を活用して贈与した財産は、相続時に「贈与時の評価額」が相続税の計算対象です。制度を活用していない場合は、相続発生時の価額、つまり本人が死亡したタイミングにおける価額で相続税を計算します。

先述したように、制度を活用し、価値の上昇が期待できる財産を贈与すると、相続税の負担を軽減できる効果が期待できます。

「絶対に将来価値が上がる財産」を見極めることはできませんが、開発予定がある土地や成長段階にある自社株など、価値の上昇が期待できる財産を保有している人は、制度の活用に向いています。

5.2.【相続時精算課税制度に向いていないケース】

そもそもの保有財産がきわめて多い人には向いていない可能性が高いです。

すなわち、保有財産がきわめて多い場合は、相続時精算課税制度を活用しても、贈与した財産を相続時に足し戻して相続税を計算することになるため、節税効果は限られています。値上がりが期待できる財産であれば節税効果は期待できますが、不確実性が伴います。

しかも、一度でも相続時精算課税制度を利用すると、二度と暦年課税の「年間110万円」の基礎控除は利用できません。

6. 相続時精算課税制度を用いたときの税額の求め方は?

相続時精算課税制度を活用する場合の税額の求め方を解説します。税務署から指摘を受けないようにするためにも、税額計算の仕組みについて知っておきましょう。

6.1. 贈与税の計算方法|計算式に基づいて算出する

相続時精算課税制度では、2,500万円まで贈与税が発生しません。2,500万円を超える部分につき、一律で20%の贈与税が発生します。

一例として、相続時精算課税制度を選択し、毎年1,000万円を贈与したケースを見てみましょう。

1年目:1,000万円贈与(累計贈与額1,000万円)

2年目:1,000万円贈与(累計贈与額2,000万円)

3年目:1,000万円贈与(累計贈与額3,000万円)

3年目に特別控除額の2,500万円を超え、超過した500万円に対して20%の贈与税が発生します。

500万円×20%=100万円

このように、3年目の贈与に対して100万円の贈与税を支払わなければなりません。

なお、4年目にも1,000万円を贈与した場合は、

1,000万円×20%=200万円

このように200万円の贈与税の支払いが発生します。

6.2. 相続税の計算方法|贈与税を差し引いて算出する

相続時精算課税制度は、その名の通り「相続時に、贈与の時点で非課税とした分を精算して課税する制度」です。

そのため、2,500万円を超える贈与を受け、すでに納付した贈与税額がある場合は、算出した相続税額からすでに支払った贈与税額は控除されます。

なお、控除しきれない贈与税額がある場合は還付を受けることができるため、「払いすぎて損をする」ということはありません。

たとえば、この制度を活用して3,000万円の贈与を受けた場合は、100万円の贈与税を支払います。そのあとに相続が発生した場合、相続時の財産に過去に贈与を受けた3,000万円を足して相続税を計算します。

算出された相続税から、すでに納付した贈与税から100万円を差し引き、支払うべき相続税が決定する流れです。

6.3. 数値を用いた具体的な計算例

続いて、相続時精算課税制度を活用し、贈与税・相続税が非課税になるケースについて、数字を用いながら具体的に見ていきましょう。

たとえば、父と子1人のケースで見ていきます。

この場合の相続税の基礎控除額は3,600万円です。

父の財産が4.000万円あるタイミングで、子の住宅資金を援助するために相続時精算課税制度を活用して2,000万円を贈与しました。

この場合、贈与税は発生せず、父の財産は2,000万円に減ります。数年後、父の相続が発生します。

2,000万円あった父の財産の一部は生活費に使われて、相続時の父の財産は1,000万円に減少していたとします。

相続時精算課税制度で贈与した財産は、当該財産を相続税計算の財産に含むため、相続税の算定対象となるのは

1,000万円(相続発生時の財産)+2,000万円(過去の贈与分)=3,000万円

となります。

この場合、相続財産は相続税の基礎控除である3,600万円に収まることから、相続税も発生しません。

このように、制度を上手に活用することで、税金負担を回避してお金を次の世代へ移動できます。

7. 相続時精算課税制度を選択するときに必要な手続き

7.1. 必要書類は3つ|2種類の提出書類+添付書類

相続時精算課税制度を活用するために必要となる書類は3つあります。

贈与税の申告書、相続時精算課税選択届出書、添付書類です。それぞれ見ていきましょう。

書類①:贈与税の申告書

まず必要となるのが、贈与税の申告書です。「いつ、誰から、こんな財産を、いくらもらいました」と申告するものです。

通常、110万円の基礎控除内に収まる贈与を受けた場合、贈与税の申告書を作成・提出する必要はありません。しかし、相続時精算課税制度を活用する場合は、贈与税がかからない場合であっても贈与税の申告書を作成し、税務署に提出しなければなりません。

書類②:相続時精算課税選択届出書

贈与税の申告書とあわせ、相続時精算課税選択届出書も必要となります。

先述の通り、相続時精算課税制度を利用すると、二度と暦年課税に戻すことはできません。

つまり、税務署に対して相続時精算課税選択届出書を提出すると、そのあとは110万円の基礎控除が使えなくなります。相続時精算課税選択届出書の提出は「今後、暦年課税は利用しない」という意味合いを持つため、提出前に本当に活用すべきか熟考しましょう。

書類③:添付書類

上述の書類に加えて、以下の添付書類も必要です。

- 受贈者(贈与を受ける人)の戸籍謄本または戸籍抄本

- 受贈者(贈与を受ける人)が18歳に達したとき以後の住所がわかるもの

- 贈与者(贈与した人)の住民票または戸籍の附票

これらの書類は取得するのに時間がかかることがあるため、制度の利用を考えている場合は早めに用意しておくとよいでしょう。

なお、2年目以降に申告をする場合は、添付書類を提出する必要はありません。

7.2. 必要書類を入手する方法

贈与税の申告書と相続時精算課税選択届出書のいずれも、国税庁のホームページからダウンロードすることが可能です。

もちろん、税務署に足を運んで入手することもできます。近くに税務署がある人や、ついでに書き方について聞きたい人は税務署へ行くとよいでしょう。

添付書類である戸籍抄本は、本籍地のある市区町村役場で取得することになります。「住民票がある自治体」ではなく「本籍地がある自治体」なので、間違えないようにしましょう。

7.3. 申告方法|期間内に定められた場所への提出が必要

贈与税の申告は、毎年定められた期限内に必要書類を提出する必要があります。申告期間は「贈与を受けた年の翌年の2月1日から3月15日まで」です。もし提出が遅れると、その年度の贈与は相続時精算課税制度が適用されず、20%の贈与税を支払わなければならないため、注意しましょう。

先述した必要書類を準備し、受贈者の住所を管轄する税務署に提出すれば手続き完了となります。申告手続きは贈与者ではなく、受贈者が行うことになるため、間違えないようにしましょう。

8. 相続税精算課税制度と併用して節税できる4つの制度

次に、相続時精算課税制度と併用可能な節税制度について紹介していきます。

知っているだけで税負担を軽減できるお得な制度なので、ぜひあわせて確認しましょう。

制度①:事業承継税制の特例

事業承継税制の特例とは、「事業承継の後継者が、本来支払うべき相続税や贈与税を猶予・免除する」制度です。

通常、自社株式を後継者に贈与する場合、受贈者に贈与税の負担が発生しますが、事業承継税制を活用すれば、税金負担を回避できる可能性があります。先代経営者から後継者に承継されたタイミングでは「猶予」の状態で、さらに次の世代へ事業承継した際に「免除」となります。

事業承継税制の特例のコンセプトは、中小企業の事業承継を円滑にし、税負担を理由とする廃業を防ぐことにあります。その結果、事業承継できるのはもちろん、雇用の維持にもつながるため、会社目線でも社会目線でもメリットが大きい税制です。

平成29年(2017年)度の税制改正で、事業承継税制の特例と相続時精算課税の併用が可能となったため、経営者の人は知っておくとよいでしょう。

制度②:住宅取得資金贈与の非課税制度

住宅取得等資金の贈与の非課税制度とは、父母や祖父母が子に対して住宅資金を贈与する際に活用できる非課税制度です。

取得する住宅が省エネ等住宅の場合には1,000万円まで、それ以外の住宅の場合は500万円までの住宅取得等資金の贈与が非課税となるため、住宅取得を検討している人から人気があります。

受贈者が「贈与を受けたタイミングにおいて18歳以上で、贈与者の直系卑属である」などの要件を満たせば利用でき、相続時精算課税制度と違って贈与者の年齢要件はありません。

相続時精算課税制度と住宅取得資金贈与の非課税制度は併用が可能です。併用する場合は、贈与を受けた住宅取得等資金の額から住宅取得資金贈与の非課税制度の非課税額を差し引き、残額に対して相続時精算課税を適用します。

制度③:教育資金の一括贈与の非課税制度

教育資金の一括贈与の非課税制度とは、教育資金の目的で贈与された金額に対して、1,500万円までが非課税になる制度です。

教育資金管理契約を締結するなどの手間が発生しますが、祖父母から子または孫へ教育資金を贈与する場合などに用いられます。

受贈者が教育資金管理契約を締結する日において30歳未満であれば、教育資金の一括贈与の非課税制度を活用できます。

教育資金の一括贈与の非課税制度も、相続時精算課税制度と併用が可能なので、教育資金の贈与を検討している人は活用を検討するとよいでしょう。

制度④:結婚・子育て資金の一括贈与の非課税制度

結婚・子育て資金の一括贈与の非課税制度とは、18歳以上50歳未満の受贈者が活用できる制度です。

直系尊属から結婚・子育て資金に充てるための資金贈与を受けた際に、1,000万円までが非課税となります。挙式や結婚披露宴の費用はもちろん、新居への転居費用や不妊治療などの費用に充てられるため、使い勝手がよい制度です。

教育資金の一括贈与の非課税制度と同じく活用されている非課税制度ですが、この結婚・子育て資金の一括贈与の非課税制度も相続時精算課税制度と併用可能です。

金融機関との契約や申告書の提出が必要にはなるものの、通常の暦年課税よりも非課税枠が大きいため、有効活用することをおすすめします。

9. こんなときはどうなる?相続税精算課税制度に関する疑問

最後に、相続時精算課税制度に関するよくある疑問を解説していきます。多くの人が抱える疑問を紹介するので、参考にしてください。

Q1. 贈与を受けた側が相続を放棄したときは?

相続時精算課税制度を活用している受贈者が相続放棄を行った場合、相続時精算課税制度を活用して得た贈与財産のみ、「相続等により取得したもの」とみなして、相続税の課税対象となります。

Q2. 贈与を実施した年に贈与者が亡くなったときは?

相続時精算課税の適用を受けた贈与者が、贈与を行った年の途中で亡くなった場合は、受贈者が他に相続財産を取得するかどうかによって取り扱いが異なります。

他の相続財産を取得する場合は、本来の規定通り、取得したときの贈与財産の価額を相続財産に加算して相続税を計算します。

他の相続財産を取得しない場合は、制度の適用を受けて取得した贈与財産を、「相続等によって取得したもの」とみなして相続税を計算します。

なお、贈与を実施した年に贈与者が亡くなったケースでこの制度の適用を受ける場合は、下記のいずれか早い日までに「相続時精算課税選択届出書」を贈与者の死亡に係る相続税の納税地の税務署へ提出する必要があります。

- 贈与を受けた年の翌年3月15日

- 贈与者についての相続の開始があったことを知った日の翌日から10ヵ月を経過する日

Q3. 孫に対して贈与を行ったときは?

相続時精算課税制度を活用して、孫へ贈与することも可能です。

しかし、その場合、相続税額の2割加算が行われるので、注意が必要です。

すなわち、孫は2親等の血族にあたるので、相続税を計算する際に2割加算された金額を支払わなければなりません。つまり、相続発生時において、子であれば100万円の相続税で済むケースであっても、孫が贈与を受けると120万円の相続税を支払う必要があります。

Q4. 申告書類を提出し忘れたときは?

相続時精算課税制度の適用を受けるためには、期日までに必要書類を税務署へ提出しなければなりません。

しかし、期限内に申告書類をし忘れてしまうと、「2,500万円まで非課税」という恩恵を受けられません。つまり、100万円の贈与を受けたにもかかわらず、申告書類の提出を怠ってしまうと100万円×20%=20万円の贈与税を支払わなければならないということです。

本来であれば支払う必要がないお金ですから、提出し忘れのないように注意しましょう。

Q5. 申告書類の提出後に贈与し忘れたときは?

相続時精算課税制度の申告書類を提出すると自動的に適用されます。申告書類の提出後に贈与を忘れた場合でも、贈与の事実の有無に関係なく制度が適用されます。

書類の提出後に受けた贈与は、何年経過していようが相続税に含めて計算することになるため、「計上漏れ」「申告忘れ」にも注意しましょう。

また、相続税の計算対象となる贈与を忘れて相続税の申告をすると、「申告が誤っている」ということで、税務署から指摘を受けてしまいます。その結果、遺産分割協議や相続税の申告をやり直すことになり、膨大な手間と労力が発生するので要注意です。

まとめ

相続時精算課税制度の仕組みやメリット、デメリット等について解説してきました。

この制度は、一度で多額の資産を贈与できるメリットがある一方で、適用後は暦年課税が利用できなくなるデメリットもあります。

申告後に「相続時精算課税制度を選ばなければよかった……」とならないためにも、自分たちに向いているか確認することが欠かせません。

活用を検討している人は、本記事を参考にしながら、利用すべきか判断してください。

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~