地震保険料控除とは

地震保険料控除とは、その年度中に地震保険の保険料を支払ったら、その合計額について、所得税・住民税のそれぞれにおいて所得控除を受けられるという制度です。

地震保険は単独では加入できず、火災保険の「特約」として加入するものです。補償内容については【図表1】をご覧ください。地震や火山の噴火等による被害を受けた場合に、火災保険金額の半分を上限として保険金を受け取れます。

火災保険については保険料の控除の制度がありませんが、「特約」の地震保険にだけ控除があるのには、国の方針として、大地震の被害への備えとして、できるだけ多くの国民に加入してもらいたいからです。

というのも、保険という制度は、加入者が増えれば、そのぶんリスクの分散がきいて、運営コストも割安になります。多くの人が地震保険に加入し、かつ、地震保険料控除を受けることで、地震保険が広がり、さらにお手頃に加入しやすくなるという循環が生まれます。

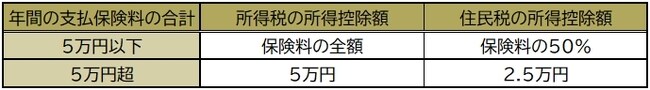

地震保険料控除の金額は【図表2】の通りです。所得税は最大5万円、住民税は2.5万円の控除を受けることができます。

地震保険以外の古い長期の損害保険契約も対象

なお、2006年以前に積立型の傷害保険、火災保険に加入して継続中の場合、それらの契約は「長期損害保険契約」として、地震保険料控除の制度ができる前にあった「損害保険料控除」によって保険料の控除を受けることができましたが、廃止されました。

しかし、いきなり控除を受けられなくなるのは酷だということで、地震保険料控除制度の一環として、経過措置が設けられています。

地震保険でなくても、提出する保険料控除証明書は「地震保険料控除証明書」となります。

ただし、地震保険について地震保険料控除を利用する場合は、この経過措置との併用はできません。

対象となるのは以下の要件をすべてみたす契約です(国税庁HP参照)。

・2006年以前に契約した

・保険期間が10年以上

・満期にお金が返ってくる積立型の損害保険(傷害保険、火災保険等)

・2007年以降に地震保険の追加以外に契約内容の変更がない

長期損害保険契約に関する経過措置の対象となる場合、控除を受けられる金額は、所得税が【図表3】、住民税が【図表4】の通りです。