暦年贈与が相続税対策に有効であることは知っていても、しくみまで詳しく理解していない方は多いのではないでしょうか。

本記事では、暦年贈与の仕組みやメリット、暦年贈与を行う方法を紹介します。

暦年贈与は誰もが活用できる半面、税務署に否認されるリスクもある贈与方法なので、注意が必要です。相続税を少しでも減らすための対策を考えている方は参考にしてください。

1. 暦年贈与とは何か?基本的な考えを紹介

本章では、暦年贈与の基本的な考え方を解説します。

1.1. 暦年贈与とは、贈与税が課せられない仕組みを活用した贈与手段

暦年贈与とは、「1月1日から12月31までの1年間において、贈与される額が110万円以内であれば贈与税がかからない」という贈与税の非課税枠を活用した手段です。

人から人へ財産を無償で譲り渡すことを「贈与」といい、贈与された財産に対して税金がかかります。

ただし、非課税枠を上手に活用すれば、贈与税を納めることなく、多額の財産を譲り渡すことができます。

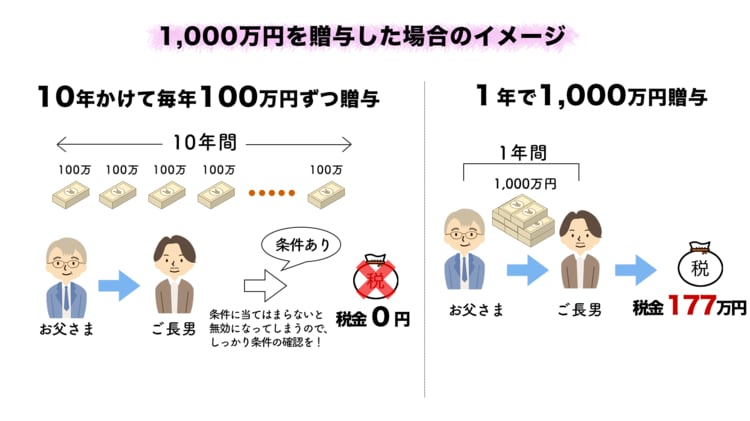

たとえば、父親が1,000万円の現預金を持っているとします。

息子に年1回100万円贈与することを10年続ければ、毎年非課税枠を活用できますので、贈与税は無税です。

一方で、1年で1,000万円を一括贈与した場合、活用できる非課税枠は110万のみです。1,000万円-110万=890万円に対し、贈与税がかかります。

1.2. 暦年贈与の相手は孫や第三者でも可

暦年贈与においては、財産を渡すことができる人に制限はなく、誰に対しても自由に贈与をすることが認められています。子だけでなく、孫や第三者に対しても贈与できます。

相続においては、法定相続人以外へ財産を残す場合には、相続税を2割加算するというルールがあります。

法定相続人以外で財産を渡したい人がいるのであれば、暦年贈与を活用して財産を移動させることで、その人の相続税の負担を抑えることにつながります。

1.3. 暦年贈与における「年間110万円」の考え方|与える側と受ける側の違い

暦年贈与におけるよくある勘違いとして、以下のようなものが挙げられます。

「お父さんとお母さんから110万円ずつもらったから、贈与税は支払う必要がない」

「子2人にそれぞれ110万ずつ、合計220万贈与したから、非課税枠を超えてしまった」

これらはいずれも誤りです。

与える側(贈与者)と受ける側(受贈者)それぞれの注意点を解説しますので、「年間110万円」の意味を正しく理解しましょう。

1.3.1. 与える側(贈与者)|受贈者が何人でも「1人あたり110万円」贈与できる

贈与税を納める必要があるのは、受贈者であり、贈与者ではありません。

贈与者は、1年間において「1人110万ずつ」までであれば何人に贈与しても贈与税はかかりません。将来の相続税を抑えるために、早く財産を減らしたいのであれば、複数人に贈与することによって短期間で財産を減らすことができます。

1.3.2. 受ける側(受贈者)|合計110万円を超過したら贈与税が課せられる

一方で、贈与を受ける側(受贈者)は注意が必要です。

1年間にもらう財産が合計で110万円を超えないようにしなければなりません。

もし超えた場合、贈与税が課税されます。贈与税の額は以下の計算式を用いて算出します。

(1年間に受け取った財産の合計額-110万円)×税率-控除額

税率と控除額は、国税庁ホームページに掲載されている「贈与税の速算表」を参照してください。

速算表の「基礎控除後の課税価格」は、「1年間に受け取った財産の合計額-110万円」のことです。

当てはまる「基礎控除後の課税価格」の下に記載されている税率と控除額を用います。

2種類あるうちのどちらを使うかについては、後述する要件によって決まります。

■一般贈与財産用(一般税率)

|

基礎控除後の課税価格 |

200万円以下 |

300万円以下 |

400万円以下 |

600万円以下 |

1,000万円以下 |

1,500万円以下 |

3,000万円以下 |

3,000万円超 |

|

税率 |

10% |

15% |

20% |

30% |

40% |

45% |

50% |

55% |

|

控除額 |

― |

10万円 |

25万円 |

65万円 |

125万円 |

175万円 |

250万円 |

400万円 |

■特別贈与財産用(特例税率)

|

基礎控除後の課税価格 |

200万円以下 |

400万円以下 |

600万円以下 |

1,000万円以下 |

1,500万円以下 |

3,000万円以下 |

4,500万円以下 |

4,500万円超 |

|

税率 |

10% |

15% |

20% |

30% |

40% |

45% |

50% |

55% |

|

控除額 |

― |

10万円 |

30万円 |

90万円 |

190万円 |

265万円 |

415万円 |

640万円 |

1.3.3. 受ける側(受贈者)|110万円を超過した分にかかる税率は2種類ある

税率には「一般税率」と「特例税率」の2種類があり、特例税率のほうが一般税率に比べ税率が低くなります。特例税率の適用を受けられるのは、以下の要件を満たした場合です。

- 贈与を受けた年の1月1日において、受贈者の年齢が18歳以上であること

- 父母や祖父母といった直系尊属からの贈与であること

特例税率の要件に当てはまらない場合は、すべて一般税率を適用します。

先述した「贈与税の速算表」は、特例税率を適用する場合は<特例贈与財産用>、一般税率を適用する場合には<一般贈与財産用>を使用してください。

1.4. 暦年贈与が可能な財産は現金に限らない

暦年贈与の対象となる財産は、現金だけではありません。以下に当てはまる財産も対象となります。

- 不動産(土地、建物)

- 有価証券

- 自動車

- ゴルフ会員権

いわゆる金銭的価値のあるものはすべて対象となります。ただし、財産がどのような形であれ、1年間で受けた贈与の額の合計が110万を越えると課税されます。

たとえば、50万円の現金と80万円の自動車をもらった場合は、それぞれは110万円以下ですが、合計額は130万円です。

110万円の範囲内に収まらなかった20万円には贈与税が課税されます。

2. 税制改正によって暦年贈与が廃止といわれていたが、その動向は?

このように、相続税対策として利用されてきた暦年贈与ですが、今後、廃止されるのではないかという噂があります。

これから暦年贈与を活用しようと思っていた方は、戸惑うのではないでしょうか。本章では、廃止の動向について、解説をします。

2.1. 暦年贈与の廃止に向ける動きと背景

与党の「令和3年(2021年)度税制改正大綱」において、“相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直す”と発表されたことにより、暦年贈与の廃止が懸念され始めました。

上記税制改正大綱においては、贈与税と相続税の制度の見直しが検討されている背景として、以下の理由が挙げられています。

- 高齢化社会が進んだことにより、若い世代に財産を受け継ぐ時期が先送りになっている

- 若い世代に早い段階で財産が渡るようにしたいが、贈与税と相続税が担っている「経済格差をなくす」という役割は保ちたい

- 相続税より贈与税のほうが税率が高く設定されているため、相続税がかからないと予測している人は、生前贈与を行いたがらない

- 一方で多くの財産を持っている人は、一定の生前贈与を非課税とする制度を活用し、将来の相続税を抑えようとする

- アメリカやヨーロッパの諸外国は、贈与と相続どちらの方法で財産を受け継いでも、最終的な納税額は変わらない制度を採用しているので、参考にしたい

2.2. 暦年贈与はいつから廃止に?注目の「令和4年度税制改正大綱」の内容

「令和3年度税制改正大綱」では、現行の相続時精算課税制度と暦年贈与のあり方を見直すという方針のみの発表でしたが、「令和4年度税制改正大綱」では具体的な改正案が明記されているのではないかと注目されていました。

しかし、贈与税の非課税措置のひとつである「住宅取得等資金の贈与税の非課税措置」が改正されたのみで、暦年贈与に関する改正は発表されなかったため、2022年においては暦年贈与に関する変更は行われないと考えられます。

3. 生前贈与の代表である「暦年贈与」そのメリットとは?

続いて、暦年贈与を行うことで得られるメリットについて解説をします。

メリットとして以下の3つがあげられます。

- 相続税の軽減につながる

- 遺産の相続や分割がスムーズに進む

- 相続税を納める準備ができる

3.1. 相続税の軽減につながる

所有している財産を相続税の基礎控除額以下まで減らすことができれば、贈与税も相続税も納めることなく、後世に財産を受け継ぐことが可能です。

相続税の基礎控除額は法定相続人の数によって異なります。以下の計算式で算出されます。

3,000万円+600万円×法定相続人数

長期間にわたって、受贈者1人あたり「毎年110万円以内」を意識して贈与を行い、所有している財産を減らすことで、相続税の税負担の軽減につながるのです。

3.2. 遺産の相続や分割がスムーズに進む

遺産の相続や分割がスムーズに進められることもメリットとして挙げられます。

「誰が何をどれくらい相続するか」という遺産分割協議が難航し、家族が不仲になってしまったという話を時折耳にします。

自分の財産をめぐって家族が不仲になることは、被相続人ももちろん望んでいません。そこで、暦年贈与を活用して財産をあらかじめ分割しておくことで、相続をスムーズに進めることが可能になることがあります。

また、親族以外の第三者に財産を渡したいときにも、生前中に財産を移動させておけば、遺産をめぐって揉める可能性が低くなります。

3.3. 相続税を納める準備ができる

相続税の納税資金を準備できる点もメリットです。相続税は、現金での一括納付が原則とされています。

相続財産の多くを不動産が占め、現金での相続額が少額だった場合、納税資金の捻出に困ることがあります。

たとえば、極端な例ですが、3億円の相続財産のうち現金が数百万円しかなかった場合、相続人は相続税の納税資金を自力で準備しなければなりません。最悪の場合、相続した財産を売り払って納税資金を準備せざるをえなくなります。

被相続人の生前に少しでも多くの財産を移動させておけば、納税資金の準備に役立ちます。

4. 暦年贈与に適している人の特徴

暦年贈与は、必ずしもすべての人に最適な相続税対策とはいえません。暦年贈与に適している人は、以下に当てはまる人です。

- 相続するまでの年数に余裕がある人

- 複数人に贈与する当てがある人

4.1. 相続するまでの年数に余裕がある人

相続するまでの年数に余裕があれば、長い期間にわたり、少しずつ財産を移動させることができます。

暦年贈与によって1年間に移動させることのできる財産額は限られていますので、多額の財産を移動させるためには長い期間が必要です。

あとで詳しく説明しますが、暦年贈与には、亡くなる前の3年以内に贈与された財産については相続税の課税対象となるルールがあります。

亡くなる直前まで10年にわたり暦年贈与をしても、相続税がかからないのは7年分のみとなりますので、なるべく早めに始めることが大切です。

4.2. 複数人に贈与する当てがある人

複数人に贈与する当てのある人は、暦年贈与を活用しましょう。

1人に10年かけて110万円ずつ贈与する場合と、5人に10年かけて110万円ずつ贈与する場合とでは、減らすことのできる財産額には4,400万円も差があります。

贈与する人が多ければ多いほど、短い期間で相続財産を減らすことができます。また、相続税が2割加算される人(法定相続人以外の人)に財産を渡したいときは、暦年贈与を活用しない手はありません。

5. 暦年贈与と併用できる制度とできない制度

多額の財産を所有している人は、暦年贈与に加え、これから紹介する4つの制度も併せて活用することで、将来の相続税をより大きく減らせる可能性があります。

本章では、特例を簡単に紹介しますので、実際に活用する際は税理士や税務署に詳細をご確認ください。

5.1. 暦年贈与と併用できる4つの制度

5.1.1. 住宅取得等資金の非課税の特例(住宅資金贈与)

父母や祖父母といった直系尊属から、住宅を取得するための資金の贈与を受けた場合、一定額までは贈与税が課税されない制度です。

■主な要件

- 2022年1月1日から2023年5月31日までに受けた贈与であること

- 贈与を受けた年の1月1日おいて受贈者が18歳以上であること

- 直系尊属からの贈与であること

- 受贈者の贈与を受けた年の合計所得が2,000万以下であること

- 一定の住宅用家具を購入するためや新築、増改築をするための金銭の贈与であること

- 贈与された日の翌年の3月15日までに居住すること

- 贈与税の申告書を期限内に提出すること

■非課税限度額

- 省エネ、耐震性、高齢者対応に関する一定の要件を備えた住宅:1,000万円

- 上記以外の住宅:500万円

5.1.2. 贈与税の配偶者控除(おしどり贈与)

夫婦の間で居住用不動産や居住用不動産を取得するための金銭を贈与した場合、最大2,000万円まで非課税となる制度があります。

ただし、居住用不動産の価額が2,000万円に満たない場合は、居住用不動産の価額が非課税枠の限度額とされています。

■主な要件

- 婚姻関係が満20年以上あること

- 贈与された日の翌年3月15日までに当該の居住用不動産に住み、その後も住み続けること

5.1.3. 教育資金の一括贈与の特例(教育資金贈与)

父母や祖父母といった直系尊属から教育資金として一括贈与を受けた場合、受贈者1人につき最大1,500万円まで非課税となる制度があります。

ただし、1,500万円のうち、学校等以外に支払う教育資金に充てることのできる金額は500万円までです。

■主な要件

- 2013年4月1日から2023年3月31日までに受けた贈与であること

- 受贈者が30歳未満であること

- 2019年4月以後に受ける贈与について、受贈者の前年の所得が1,000万円以下であること

5.1.4. 結婚・子育ての資金贈与に関する特例(結婚・子育て資金贈与)

父母や祖父母といった直系尊属から結婚・子育て資金として一括贈与を受けた場合、受贈者1人につき1,000万円まで非課税となる制度があります。

ただし、1,000万円のうち結婚費用として充てることのできる金額は300万円までです。

■主な要件

- 2015年4月1日から2023年3月31日までに受けた贈与であること

- 受贈者が18歳から50歳未満であること

- 2019年4月以後に受ける贈与について、受贈者の前年の所得が1,000万円以下であること

5.2. 「相続時精算課税制度」は暦年贈与と併用できない

相続税対策として有効な生前贈与には、暦年贈与の他に「相続時精算課税制度」という制度があります。

相続時精算課税制度とは、「18歳以上の子・孫に60歳以上の父母や祖父母といった直系尊属が財産の贈与を行った際に、贈与額が2,500万円までであれば贈与税がかからない」という制度です。

これには、以下の2つの機能があります。

- 課税のタイミングが相続時まで猶予される(相続税の課税対象となる)

- 将来相続税の課税対象となる資産の評価額が贈与時のまま固定される

したがって、将来値上がりする可能性が高い資産については、この相続時精算課税制度を活用し、相続まで課税のタイミングを先延ばしにするとともに、評価額を値上がり前の贈与時のまま固定することが効果的です。

他方で、現金や小切手のような評価額が一切変動しない資産については意味がありません。

2,500万円まであれば一括贈与でも何年間に分けて贈与しても問題ありません。ただし、注意すべき点があります。それは、

同じ贈与者からの贈与において、相続時精算課税制度を一度選択すると、暦年贈与を利用することはできない

ということです。

したがって、暦年贈与と相続時精算課税制度のどちらを活用するかは慎重に見極める必要があります。

6. 暦年贈与の方法や必要書類は?流れに沿って手順を紹介

暦年贈与は、ポイントを理解すれば簡単に取り組むことができます。この章では、暦年贈与のやり方や必要書類を解説します。

流れに沿って手順を紹介しますので、今後暦年贈与をしようと考えている方は、ぜひ参考にしてください。

【はじめに】暦年贈与が否認されないために

住宅取得等資金の非課税の特例などの特例と併用する場合を除き、1年間の贈与額の合計額が110万円以下である場合は、贈与税の申告をする必要はないとされています。

また、暦年贈与は口頭での贈与も認められています。口約束だけで現金を手渡ししただけでも、暦年贈与が成立するのです。

しかし、暦年贈与をしたという証拠が残っていなければ、否認される可能性があります。そこで、証拠を残すために、以下の流れに沿って手続きを行うことをおすすめします。

ステップ1:贈与契約書を作る

まず、贈与契約書を作成します。

贈与契約書の記載内容について決まった様式はありませんが、最低限、以下の事項を明記しておくようにします。

- 贈与年月日

- 受贈者の氏名と住所

- 贈与者の氏名と住所

- 受贈者が贈与者から受け取る財産の内容

- 受贈者が財産を受け取ることを承諾した旨

- 当該財産の引き渡し方法

また、贈与契約書の証拠としての価値を確保するため、以下の5つのポイントを押さえる必要があります。

- 必ず2部作成し、贈与者と受贈者がそれぞれ1部ずつ保管する

- 贈与財産が不動産の場合は、200円の収入印紙を貼る

- 自筆で署名をする

- 贈与をするたびに作成する

- 公証人役場で「確定日付」を押印してもらう

ステップ2:贈与を行う・管理する

現金を贈与する場合には、受贈者が自身で管理している銀行口座へ振り込まなければなりません。贈与契約書の贈与年月日と現金の送金日は同じ日付であることが望ましいです。

預金通帳に記録を残すことで、確実な証拠となります。

ステップ3:基礎控除を超えた部分について贈与税を申告する

受贈者は、贈与を受けた金額が年間110万円を超える場合には、その超えた部分について贈与税の申告と納付を行わなければなりません。

「住宅取得等資金の非課税の特例」などの特例を用いた場合にも、申告が必要です。贈与を受けた日の翌年の2月1日から3月15日までに贈与税申告書を提出します。

贈与税申告書を作成する際は手書きも可能ですが、国税庁のホームページにある「確定申告書等作成コーナー」を利用することで簡単に作成することができます。申告書の提出先は、受贈者の住所地を所轄する税務署です。

納付書は税務署か金融機関で入手できますので、金額を記載して納付してください。クレジットカードで納付することも可能です。

7. 税務署から誤って判断されやすい3つの贈与

暦年贈与は正しい方法で行わなければ、税務署より否認される可能性があります。

誤って判断されやすい3つのパターン(連年贈与、定期贈与、名義預金)を紹介します。

7.1. 連年贈与

連年贈与とは、毎年贈与を行うことです。110万円以下の贈与を毎年行うこと自体は問題ありません。しかし、計画的な意思があれば、暦年贈与としては認められません。

たとえば、10年間の合計贈与額が1,100万円であったとします。

「贈与を毎年行ったら、結果として贈与額の合計が1,100万円になった」と「1,100万円の贈与を10年間にわたって分割して行った」では、前者は暦年贈与として認められますが、後者は暦年贈与とみなされません。

暦年贈与とみなされない場合、1,100万円に贈与税が課せられることになります。暦年贈与だと認められるためにも、贈与契約書は贈与を行うたびに作成してください。

7.2. 定期贈与

定期贈与とは、毎年一定額の贈与をすることです。

連年贈与と同じく、計画的な意思があると判断されれば、暦年贈与として認められません。

たとえば、「110万円を10年にわたり贈与する」という意思のうえ贈与を始めると定期贈与としてみなされることになり、1,100万円に贈与税が課せられることになります。

暦年贈与を主張するためには、毎年贈与をした結果、毎年同じ金額での贈与になったという事実が大事です。

贈与を行うたびにそのつど贈与契約書を作成することをおすすめします。

7.3. 名義預金

名義預金とは、口座の名義人と口座の管理をしている人が異なる預金口座のことです。

親や祖父母が管理している子や孫の名義の口座は、税務署より名義預金であると指摘されやすいです。

贈与者が口座を管理していることにより、実質の財産の持ち主は贈与者であるとされ、財産は移動していないとみなされます。

名義預金とみなされないため何が必要かについては、後ほど紹介します。

8. 適切な暦年贈与を実施するために注意したいポイント

暦年贈与を行っても、税務署に否認されてしまっては意味がありません。暦年贈与を実施するために注意したい4つのポイントを紹介します。

8.1. 相続から3年以内に実施された暦年贈与は相続税の課税対象になる

贈与者が亡くなった場合、亡くなる3年以内に実施された暦年贈与は、実際に贈与された額を相続税の課税対象となる財産に含めて計算をしなければなりません。

たとえば、亡くなる5年前に暦年贈与を始めた場合、相続税の課税財産とならないのは2年分のみです。3年分の贈与額は相続税の対象となるので、暦年贈与の意味が乏しくなってしまいます。暦年贈与は、贈与者が元気なうちから、なるべく早く行うことが重要です。

8.2. 贈与契約書を作成する

贈与を行うたびに、贈与額を明記した贈与契約書を作成してください。国税庁のホームページに掲載されている、定期贈与に関するQ&Aの回答を参考にするとよいでしょう。

「定期金給付契約に基づくものではなく、毎年贈与契約を結び、それに基づき毎年贈与が行われ、各年の受贈額が110万円以下の基礎控除額以下である場合には、贈与税がかかりませんので申告は必要ありません。」と明記されていることから、毎年贈与契約を結ぶことで定期贈与だとみなされる可能性は低くなります。

よく「贈与額が一定だとNG」とか、「毎年贈与を行うとNG」とかいわれることがありますが、それらは誤りです。

重要なのはあくまでも、贈与契約をそのつど結んでいたという事実です。それを証明するためにも、贈与のたびに贈与契約書を作成するようにしてください。

8.3. 暦年贈与を受けた側が口座の通帳・印鑑を管理する

贈与で受け取った金銭が入った口座の通帳と印鑑は、受贈者が自身で管理していなければなりません。それらを管理する人が贈与者である場合、先述した名義預金とみなされてしまいます。

受贈者が好きなときに自由にお金を引き出せることが、名義預金か否かを見極めるポイントになります。

したがって、幼い子どもの名義の口座については、名義預金と扱われてしまうリスクが高いといえます。後述する「暦年贈与信託」を利用することをおすすめします。

8.4. 受けた側に「暦年贈与を受けた」という認識を持たせる

受贈者が「暦年贈与を受けた」という認識を持っていなければなりません。たとえば、親や祖父母が、子や孫のために受贈者名義の口座にお金を内緒で貯めていた場合、暦年贈与とは認められません。

暦年贈与をする際は、贈与契約書を作成し、そこに必ず受贈者自身に署名させなければなりません。

ただし、受贈者が未成年者である場合には、親権者が法定代理人として署名することが可能です。

9. 暦年贈与を「暦年贈与信託」を利用して実施する方法

税務署に確実に暦年贈与であることを認めてもらうために、「暦年贈与信託」を活用するという手段があります。暦年贈与信託の利用方法とメリット、注意点を紹介します。

9.1. 暦年贈与信託とは、暦年贈与の手続を金融機関に任せること

暦年贈与信託は、金融機関が提供しているサービスです。暦年贈与の手続を贈与者、受贈者、金融機関の三者間において行います。金融機関が間に入ることで、確実な証拠を残すことが可能です。

また、暦年贈与信託は定期贈与には該当しないと国税庁は回答しています。暦年贈与を確実に税務署に認めてもらいたい場合に利用しましょう。

9.2. 暦年贈与信託を利用するときの主な手順

暦年贈与信託を利用するときの手順は以下の通りです。

- 贈与者が金融機関で申し込みをし、受贈者と贈与額を決定する

- 金融機関によって作成された贈与契約書を贈与者、受贈者双方が署名する

- 金融機関が贈与者の口座から受贈者の口座にお金を移動させる

- 金融機関より受贈者に入金した旨の記載された通知書が郵送される

- 金融機関より贈与者と受贈者双方に贈与報告書が郵送される

9.3. 暦年贈与信託の利用によって得られるメリット

暦年贈与信託の最大のメリットは、先述した通り、暦年贈与であることを確実に証明できることです。

贈与契約書を作成して暦年贈与を行っても、税務署に否認されるのではないかという不安が残る、という方は、暦年贈与信託の利用で安心を得ることができます。

他には以下のメリットがあります。

- 贈与契約書など必要な書類の作成は金融機関が行ってくれる

- 忘れることなく毎年贈与を行うことができる

9.4. 暦年贈与信託を利用する場合の注意点

暦年贈与信託は金融機関がサービスを提供する商品であるため、利用に際しては以下の注意点があります。

- 信託期間満了前に中途解約した場合には、解約手数料がとられる

- 金融機関に運用してもらうための運用報酬をとられる

- 相続時精算課税制度を適用していた場合に、暦年贈与信託を利用した部分に贈与税が課せられる

10. 暦年贈与が廃止された場合に有効な2つの対策

暦年贈与は2022年中には廃止されない旨を第2章で解説しました。ただし、税制はいつ改正されるかわかりません。暦年贈与が廃止された場合に、活用できるおすすめの対策を2つ紹介します。

対策①:その他の各種制度・特例を活用する

生前贈与には、暦年贈与以外にも複数の制度や特例があります。

相続時精算課税制度や第5章で詳しく紹介した以下の特例を活用することによって、相続税対策を行うことが可能です。

- 住宅取得等資金の非課税の特例

- 贈与税の配偶者控除

- 教育資金の一括贈与の特例

- 結婚・子育ての資金贈与に関する特例

ただし、上記の特例は要件や使途が定まっているため、暦年贈与のように誰もが自由に活用できるわけではありません。

対策②:不動産に投資して相続財産の評価を下げる

不動産投資をして相続財産の評価額を下げるという手段もあります。相続時における土地や建物の評価額は、不動産の時価の約7~8割程度になります。

現預金で所有しているよりも相続する予定の現預金を使って不動産を購入することで、相続税額を抑えることができます。

また、居室ごとに区分所有登記されたマンションや、不動産小口化商品など、相続人の間で分けやすい形になっているものもあります。

ただし、第3章でも述べた通り相続財産を占める現金の割合が少ないと、相続人に資金がなかった場合に相続税の納税資金を確保することが難しいことがあります。相続人となる人の了承のもと行うことをおすすめします。

まとめ

暦年贈与を活用して、将来納める可能性のある相続税を抑える方法を解説しました。暦年贈与は、正しく行えば高い節税効果が得られますが、間違った方法で行うと税務署に否認される恐れがあります。

暦年贈与における大事なポイントは、毎年贈与契約を結ぶこと、契約書等の確実な証拠を残しておくこと、そして、名義を移転するだけでなく、現実に資産を受贈者自身が自由に管理できる状態におくことです。この記事で紹介した方法や注意点を参考にしていただければ幸いです。

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~