遺産を相続する予定があるときに、「相続税がかかるかかからないか」「もしかかるとしたらいくらかかるのか」ということは誰しもが気になることでしょう。

本記事では、相続する財産がいくらまでなら無税なのか、相続税を無税に近づけることができる制度や対策も含めて解説しています。また、相続税の計算方法や具体例も紹介します。

1. 相続税はいくらまで無税になる?基礎控除額によって異なる

相続税がいくらまでであれば無税になるかは、基礎控除額によって異なります。

基礎控除額は法定相続人が何人いるかによって変わってきますので、まず基礎控除額を算出しましょう。本章では、基礎控除額の算出方法と注意点を解説します。

1.1. 受け継ぐ財産が基礎控除額に満たない場合は無税となる

相続税には「基礎控除額」と呼ばれる「相続した財産の課税価額(遺産総額)から差し引ける金額」があります。要件がなく、相続人なら誰しもが使える控除です。

遺産総額が基礎控除額に満たない場合には、相続税は無税となり、申告書を提出する必要はありません。

相続税の計算においては「基礎控除額がいくらになるか」が重要ポイントになりますので、基礎控除額の計算方法を解説します。

1.2.【計算式】基礎控除額を求めよう

基礎控除額は、3,000万円+(600万円×法定相続人の数)で算出します。法定相続人が1人増えるごとに、控除額は600万円ずつ増えます。

法定相続人が多ければ多いほど、相続税が無税になる可能性が高くなります。例を用いて、実際に計算をしてみます。

■例1 法定相続人:1人

3,000万円+(600万円×1人)=3,600万円

■例2 法定相続人:2人

3,000万円+(600万円×2人)=4,200万円

1.3. 基礎控除の算出に必要な「法定相続人」の考え方

基礎控除額を算出するうえで重要なポイントは、法定相続人が誰であるかです。

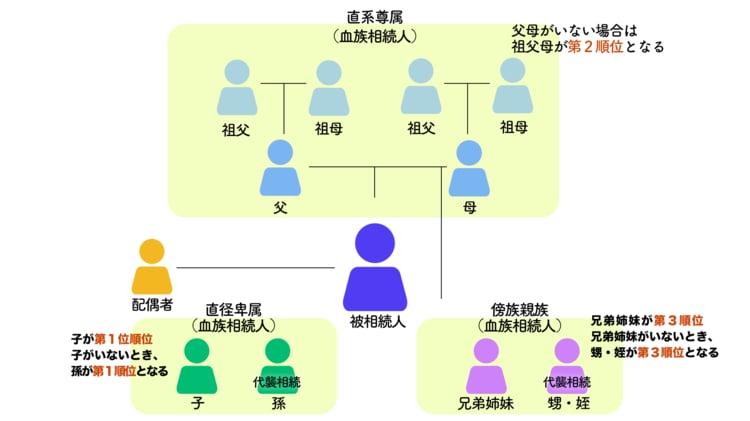

法定相続人とは民法で定められた被相続人の財産を受け継ぐことのできる相続人で、被相続人の配偶者と血族を指します。配偶者は必ず相続人になりますが、血族には以下のように相続順位が定められています。

- 第1順位:被相続人の子(亡くなっている場合には孫)

- 第2順位:被相続人の親(亡くなっている場合には祖父母)

- 第3順位:被相続人の兄弟姉妹(亡くなっている場合には甥姪)

第1順位にあたる子が亡くなっている場合に、孫が法定相続人になることを「代襲相続」といいます。なお、代襲相続をする人がいない場合には、第2順位、第3順位の順番で法定相続人になります。

1.4.【注意】法定相続人を数える際に気をつけたいのはこんな場合

基礎控除額の計算式における法定相続人を数える際に、注意が必要なケースを紹介します。

1.4.1. 被相続人に養子がいる場合

養子は民法上の法定相続人に該当しますが、基礎控除額を計算するうえでは被相続人に実子がいる場合といない場合で含める人数が変わります。

|

実子ありの場合 |

養子のうち1人 |

|

実子なしの場合 |

養子のうち2人 |

例を用いて説明します。法定相続人が配偶者と子3人の計4人であるとします。仮に、例示した子3人が全員養子だとすると、基礎控除額の計算上の法定相続人に含む子は2人のみです。

1.4.2. 相続自体を放棄した人がいる場合

相続権を放棄した法定相続人も、基礎控除額の計算における法定相続人の数に含まれます。

相続放棄をした人は財産を相続できないので、法定相続人にも含まれないと考えられがちですが、実は違うのです。間違いやすいところなので、注意をしましょう。

1.4.3. 内縁の妻・事実婚の場合

内縁の妻や事実婚である夫婦は、法律上の婚姻関係がありません。法律上の婚姻関係にない方は民法で定められた法定相続人には含まれません。基礎控除額を算出する際にも計算に含まないので注意が必要です。

1.4.4. 遺言書が残されている場合

被相続人の遺言書の効力により財産を取得した場合は法定相続人ではありませんので、基礎控除額を算出する際には含みません。

たとえば、被相続人の民法上における法定相続人は子4人ですが、遺言書には「子Aと孫Aの2人に相続したい」と明記されていたとします。この場合の法定相続人の数は4人になり、実際に相続する2人ではありません。

2. こんなときの相続税はどう変わる?配偶者・未成年の子・孫のパターン別解説

基礎控除以外にも、使える控除が存在します。相続人によっては、控除を利用すれば、税額を減らしたり無税にしたりできます。

その一方で、法定相続人ではない人が相続すると相続税が2割加算されてしまうので、相続人が誰であるかは重要です。

本章では、相続人が配偶者、未成年の子や孫である場合によって、どのように相続税額が変わるのかを解説します。

パターン①:配偶者が相続した場合はいくらまで無税?

被相続人の配偶者が財産を相続した場合には、「配偶者の税額軽減」が利用できます。

配偶者の税額軽減とは、配偶者は定められた金額までは無税という制度です。

配偶者の税額軽減を利用したことによって相続税が無税になった場合は、申告する必要がありますのでご注意ください。

課税される相続財産の合計額(遺産総額)から、以下のどちらかの多いほうの金額を差し引きます。

- 1億6,000万円

- 配偶者の法定相続分にあたる金額

例を用いて解説します。

■例1

遺産総額:2億円 法定相続人:配偶者と子2人 配偶者の相続した額:1億円

配偶者の相続した額が1億6,000万円以下であるため、無税です。

■例2

遺産総額:5億円 法定相続人:配偶者のみ 配偶者の相続した額:5億円

配偶者の相続した額が、配偶者の法定相続分を超えていないため、無税です。

なお、「配偶者」とは法律上の婚姻関係のある配偶者を指し、事実婚の配偶者は含まれません。

パターン②:未成年の子供が相続した場合は控除額が増える

未成年の子が相続をした場合には、「未成年者控除」が使えます。未成年者控除は「税額控除」といって、相続税額から一定額を控除できる制度です。

要件や控除額、注意点を紹介します。

■要件

- 日本国内に居住していること

- 相続により財産を取得したときに18歳未満であること

- 法定相続人であること

■控除額

10万円×(18歳-その相続人の年齢)

※「相続税額<控除額」の場合、控除しきれない額については、扶養義務者の納税額より控除できます。

例を用いて控除額を算出します。

■例

相続人が財産を取得したときに10歳であった場合

10万円×(18歳-10歳)=80万円

したがって、この例では、相続税額から80万円を差し引いた額が、納税額となります。

パターン③:孫が相続した場合は相続税額が増えることも

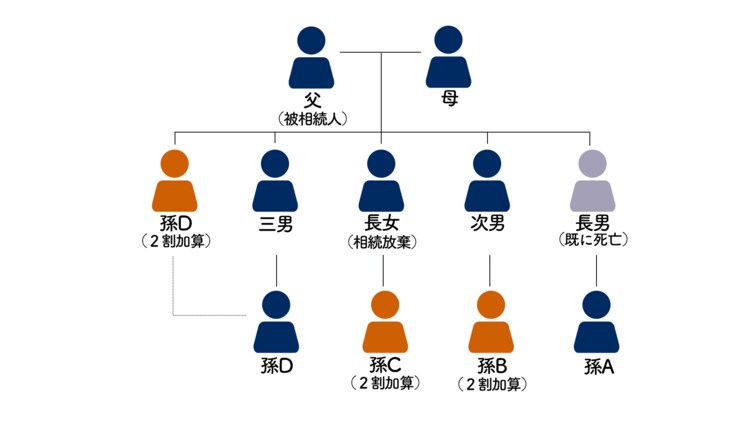

被相続人の孫が相続人になっている場合は、相続税額が2割増えるので注意が必要です。

孫が相続人となるケースは以下の3つがあります。

- 子が亡くなっているため、孫に代襲相続をして、孫が法定相続人となった

- 遺言書に「孫に財産を受け継がせたい」旨が明記されている

- 生命保険金の受取人が孫になっている

3つのケースのうち、代襲相続をした孫以外は、相続税が2割加算されます。なお、孫が被相続人と養子縁組をしていても、2割加算の対象に含まれるので注意してください。

3. 生前贈与した場合は相続税が軽減できる|贈与税はいくらまでが無税?

相続税を軽減する方法として、生前贈与をする選択があります。本章では、代表的な相続税対策である生前贈与を行うことで、相続税額にどのような影響があるかを解説します。

3.1. 相続税の対策とされる「生前贈与」とは

生前贈与とは、被相続人が生前に子や孫などといった次の世代に無償で財産を渡すことです。

相続においては民法で法定相続人が定められていますが、生前贈与は誰にでも自由に財産を渡せます。

また、生前贈与をすることによって、親や祖父母が子に対して、お金が必要なときに財産を渡せるというメリットがあります。

3.2. 生前贈与を活用すると相続税が無税になる可能性がある

生前贈与を活用すると、相続税が無税になる可能性があります。主な生前贈与には、以下の2つの方法があります。

- 暦年課税(贈与税の基礎控除)

- 相続時精算課税

方法1. 暦年課税とは?

暦年課税とは、贈与税の基礎控除をさします。「1月1日から12月31日までの1年間で受け取る財産額に対して贈与税が課税される」という制度です。

受け取る財産額が基礎控除額の110万円以下であれば贈与税はかかりません。

毎年110万円以内の財産を贈与して被相続人の生前に財産を減らすことで、相続時の遺産総額が基礎控除額を下回れば相続税は無税になります。

受贈者(贈与を受ける人)が多ければ多いほど、贈与をする期間が長ければ長いほど、相続時における遺産総額を減らせます。ただし、暦年課税には以下に述べる注意点があります。

- 被相続人が亡くなる前3年以内にした贈与の額は、遺産総額に含まれ相続税が課税される

- 振込先の預金口座は必ず受贈者本人が実際に管理している口座にする(いわゆる「名義預金」はNG)

- 贈与を行うごとに贈与契約書を作成するなど証拠を残しておくことが望ましい

方法2. 相続時精算課税とは?

相続時精算課税とは、18歳以上の子・孫に60歳以上の父母や祖父母が財産の贈与を行った際に、贈与額が2,500万円までであれば贈与税がかからない制度です。

相続時精算課税制度を利用して受け取った財産については、相続時において遺産総額に贈与時の価額で加算することとされています。

将来的に価値が上がることが見込まれている財産を相続する予定がある場合には、価値が低いうちに相続時精算課税制度を利用すると、相続税を抑えることができます。

ただし、相続時精算課税制度を一度利用すると、同じ贈与者からの贈与において暦年課税は利用できません。相続税対策として暦年課税と相続時精算課税のどちらがより有効であるかを慎重に見極める必要があります。

3.3. 相続税の軽減効果が期待できる贈与制度

暦年課税と相続時精算課税制度のほかに、以下にあげる5つの制度を利用すると相続税の軽減効果が期待できます。

- 夫婦間の贈与

- 教育資金に充てるための贈与

- 結婚・子育て資金に充てるための贈与

- 住宅購入等の資金に充てるための贈与

- 障がい者への贈与

5つとも、暦年課税とも相続時精算課税制度とも併用ができます。

3.3.1. 夫婦間の贈与

夫婦の間で居住用不動産や居住用不動産を取得するための金銭を贈与した場合、2,000万円までの贈与額は非課税となる制度があります。

ただし、居住用不動産の価額が2,000万に満たない場合は、居住用不動産の価額が非課税枠の限度額とされています。

■主な要件

- 婚姻関係が満20年以上あること

- 贈与された日の翌年3月15日までに当該の居住用不動産に住み、その後も住み続けること

3.3.2. 教育資金に充てるための贈与

父母や祖父母から教育資金として一括贈与を受けた場合、受贈者1人につき1,500万円までの贈与額は非課税となる制度があります。

ただし、1,500万円のうち、学校等以外に支払う教育資金については500万円までです。

■主な要件

- 2013年4月1日から2023年3月31日までに受けた贈与であること

- 受贈者が30歳未満であること

- 2019年4月以後に受ける贈与について、受贈者の前年の所得が1,000万円以下であること

3.3.3. 結婚・子育て資金に充てるための贈与

父母や祖父母から結婚・子育て資金として一括贈与を受けた場合、受贈者1人につき1,000万円まで非課税となる制度があります。

ただし、1,000万円のうち、結婚費用として非課税となるのは300万円までです。

■主な要件

- 2015年4月1日から2023年3月31日までに受けた贈与であること

- 受贈者が18歳から50歳未満であること

- 2019年4月以後に受ける贈与について、受贈者の前年の所得が1,000万円以下であること

3.3.4.住宅購入等の資金に充てるための贈与

父母や祖父母から住宅購入等の資金として一括贈与を受けた場合、受贈者1人につき1,000万円まで非課税となる制度があります。

省エネ、耐震性、高齢者対応等の一定の要件をみたした住宅の場合は1,000万円まで、それ以外の住宅の場合は500万円までです。

■主な要件

- 2022年1月1日から2023年12月31日までに受けた贈与であること

- 受贈者が18歳以上であること

- 2019年4月以後に受ける贈与について、受贈者の前年の所得が2,000万円以下であること(新築等をする家の床面積が40㎡以上50㎡未満の場合は、1,000万円以下)

3.3.5. 障害者の子への贈与

子が障害者である場合、受贈者1人につき6,000万円まで非課税となる制度があります。

ただし、受贈者が特別障害者である場合には6,000万円、特別障害者以外の特定障害者である場合には3,000万円までが限度とされています。

■主な要件

受贈者が特別障害者、もしくは特定障害者であること

なお、特定障害者とは、重度の心身障害者、中程度の知的障害者、障害等級2級または3級の精神障害者のことをいいます。

4. 相続税の金額を左右する!知っておきたいその他特例&控除制度

相続税額を減らすことのできる控除や特例は、基礎控除以外にもあります。

遺産総額が基礎控除額を上回っていたとしても控除や特例を利用することにより、相続税が無税になる可能性があります。この章では、4つの特例や控除を紹介します。

4.1. 障害者控除

障がいのある相続人が、相続税額から一定額を控除できる制度です。

■主な要件

- 日本国内に居住していること

- 相続により財産を取得したときに85歳未満であること

- 法定相続人であること

■控除額

- 一般障害者:10万円×(85歳-その相続人の年齢)

- 特別障害者:20万円×(85歳-その相続人の年齢)

※「相続税額<控除額」の場合、控除しきれない額については、扶養義務者の納税額より控除することができる

4.2. 相次相続控除

被相続人が10年以内に相続税を納めていた場合に、相続人の相続税額から一定額を控除できる制度です。

■主な要件

- 被相続人が亡くなる前10年以内に、別のものからの財産を相続し、相続税を納めていること

- 相続人であること(遺言により財産を受け取った他人でないこと)

■控除額

控除額=A×{C÷(B-A)}×D÷C×(10-E)÷10

- A:当該相続の被相続人が10年以内の相続で課せられた相続税額

- B:当該相続の被相続人が10年以内に相続した財産の価額(純資産価格)

- C:当該相続で対象となる財産の総額(純資産総額)

- D:当該相続の相続人が相続した財産の価額(純資産価格)

- E:10年以内に発生した相続から当該相続までの年数(1年未満切り捨て)

※「相続税額<控除額」の場合、控除しきれない額があったとしても、扶養義務者の納税額より控除することができない

※相次相続控除を利用して無税になった場合、申告不要

4.3. 外国税額控除

日本国外にある財産を相続した場合に、その財産に対する相続税から一定額を控除できる制度です。

■要件

- 日本国外にある財産に対して、外国において相続税と同じような役割を持つ税金を納めていること

- 日本国内に住んでいること、もしくは日本国籍を有しており、5年以内に日本国内に住んでいたこと

■控除額

「外国で納めた相続税額」もしくは「相続税額×国外に所有する遺産総額÷遺産総額」のどちらか少ないほう

※「外国で納めた相続税額」は日本円に換算した額

4.4. 小規模宅地等の特例

被相続人が住んでいた土地や事業をしていた土地や貸していた土地について、一定の要件を満たす場合は評価額を最大80%まで減額できる特例です。

土地が居住用か事業用であるかによって、要件と減額できる割合が変わってきます。すべてを紹介すると長くなるので、要件については居住用の土地の場合のみ紹介します。

■居住用の土地の場合の要件

- 被相続人または被相続人と生計を一にする親族が居住していた土地であること

- 相続人が配偶者、同居親族、賃貸物件に一人暮らしをしている人であること

- 土地の面積が330㎡以下であること

■減額できる割合

- 居住用宅地:80%

- 事業用宅地:80%

- 貸付事業用宅地:50%

5. 結局いくら?気になる相続税額の求め方

相続税を無税に近づけるために利用できる控除や節税対策を解説してきました。

その次に気になることは「結局相続税はいくらかかるのか」という点ではないでしょうか。

本章では、実際に計算手順を解説します。

ステップ1:相続税が課せられる財産を確認する

まず、被相続人が残した財産を把握することから始めます。

相続税が課せられる財産は、以下で解説する「プラスの財産」から「マイナスの財産」と「非課税の財産」を除いた財産です。

相続税の課税対象となる財産の価額のことを、「遺産総額」といいます。相続税の計算のなかで最も時間を要するのが、遺産総額を算出することです。

■プラスとなる財産

- 被相続人が死亡時に所有していた現金、預貯金、土地、建物など

- 死亡退職金、被相続人が保険金を負担していた生命保険の契約の死亡保険金などの亡くなったことによってもたらされる財産

- 被相続人から、亡くなる前3年以内に贈与を受けた場合や、相続時精算課税制度を利用した場合には、贈与を受けた時点での財産の価額

■マイナスとなる財産

被相続人が残した借金や未払金などの債務

■非課税の財産

- 告別式までにかかる葬儀費用、納骨費用

- 墓地、仏壇や神棚など、日常礼拝をしているもの

- 相続人が国や地方公共団体など定められた団体に寄付をした相続財産

- 非課税枠内(500万円×法定相続人の数)で相続人が受け取る生命保険金や死亡退職金

ステップ2:課税遺産総額を求める

課税遺産総額を求めるためには、ステップ1で算出した遺産総額から基礎控除額を差し引いてください。課税遺産総額<基礎控除額となれば、相続税は無税になるのでこれ以降で紹介する手順を踏む必要はありません。

基礎控除額の算出方法については第1章で詳しく解説していますので、ご参照ください。

ステップ3:相続税の総額を算出する

相続税の総額を求めるためには、まず各相続人の「仮の相続税額」を算出します。各相続人の「仮の相続税額」を合計した金額が、相続税の総額となります。

「仮の相続税額」は、法定相続分のとおりに相続したと仮定し、以下の計算式で求めます。

(課税遺産総額)×(各相続人の法定相続分)×(税率)-(控除額)

計算式のなかのそれぞれの項目について解説します。

課税遺産総額

上記「ステップ2」で算出した金額です。

法定相続分

民法で定められている、相続できる取り分のことです。

法定相続人の構成によって異なります。

たとえば法定相続人が配偶者のみである場合、配偶者の法定相続分は全部です。

法定相続人が配偶者と子2人の計3人である場合には、配偶者の法定相続分は1/2、子はそれぞれ1/4です。

税率および控除額

税率と控除額は「法定相続分に応ずる取得金額((課税遺産総額)×(各相続人の法定相続分))」によって定められています。

国税庁のホームページに掲載されている「相続税の税率速算表」を参照すれば、定められている税率と控除額が一目でわかるので便利です。

■相続税の速算表

|

法定相続分に応ずる取得金額 |

税率 |

控除額 |

|

1,000万円以下 |

10% |

- |

|

3,000万円以下 |

15% |

50万円 |

|

5,000万円以下 |

20% |

200万円 |

|

1億円以下 |

30% |

700万円 |

|

2億円以下 |

40% |

1,700万円 |

|

3億円以下 |

45% |

2,700万円 |

|

6億円以下 |

50% |

4,200万円 |

|

6億円超 |

55% |

7,200万円 |

ステップ4:相続する割合に応じて各自の相続税を計算する

各相続人の本来の相続税の額は相続税の総額を各相続人が実際に取得した財産の割合で按分(あんぶん)することによって算出できます。ステップ3では、法定相続分通りに遺産を分割しました。

しかし、実際に相続する財産は、協議によって決められることもあれば、遺言書に実際の相続分が明記されていることもあります。

そこで、本来の相続額は、相続税の総額をいったん算出してから、各相続人の相続税を計算します。

ステップ5:各自の相続税額から控除等を差し引く

各相続人の相続額から、あてはまる要件の税額控除を差し引きます。税額控除の主なものについては、第2章で詳しく解説しました。

控除する順番が決まっているため、以下の順番で相続税額から差し引きます。

- 贈与税額控除

- 配偶者の税額軽減

- 未成年者控除

- 障害者控除

- 相次相続控除

- 外国税額控除

6.【計算例】相続税はいくらになるか、相続する金額別に解説

前述した計算手順通りに、相続税額を計算してみます。法定相続人の数や相続人の数によって、相続税額は異なります。ここでは前提条件を定め、条件に基づき、計算をしています。

例1:遺産の総額が5,000万円

前提条件を以下のように定めます。

- 遺産総額:5,000万円

- 相続人:配偶者、子A(22歳)、子B(15歳)

- 法定相続人:同上

- 相続した財産の額:配偶者 3,000万円、子A 1,000万円、子B 1,000万円

このケースであれば、相続税は以下のように算出されます。

課税遺産総額

5,000万円-(3,000万円+600万円×3人)=200万円

相続税の総額

(200万円×1/2×10%)+(200万円×1/4×10%)×(200万円×1/4×10%)=20万円

相続税額

■配偶者:0円

相続した財産の額は3,000万円で、1億6,000万円未満であるため、「配偶者の税額軽減」の制度を利用でき、相続税額は0円です。

■子A:4万円

20万円×(1,000万円÷5,000万円)=4万円

■子B:0円

20万円×(1,000万円÷5,000万円)=4万円

ここまでは子Aと同じですが、

子Bは15歳なので、「未成年者控除」を利用します。控除額は以下の通りです。

10万円×(18歳-15歳)=30万円

計算上の相続税額よりも未成年者控除の額のほうが多いので、相続税は0円です。

なお、控除しきれない控除額は扶養義務者の相続税より控除できますが、扶養義務者である被相続人の配偶者が税額軽減を利用しているため、控除できません。

例2:遺産の総額が1,500万円

前提条件を以下のように定めます。

- 遺産総額:1,500万円

- 相続人:子A(44歳)

- 法定相続人:同上

- 相続した財産の額:子A 1,500万円

課税遺産総額:0円

子Aは1,500万円の財産を相続しています。しかし、基礎控除額は

(3,000万円+600万円×1人)=3,600万円

であり、 遺産総額が基礎控除額以下であるため、無税となります。

法定相続人が何人いても遺産総額が3,600万円に満たない場合には無税となるので、目安として覚えておきましょう。

例3:法定相続分の金額が1,000万円

前提条件を以下のように定めます。

- 遺産総額:4,600万円

- 相続人:子A(38歳)

- 法定相続人:同上

- 財産の取得額:子A 4,600万円

課税遺産総額:1,000万円

4,600万円-(3,000万円+600万円×1人)=1,000万円

相続税の総額:100万円

1,000万円×1/1×10%=100万円

相続税額:100万円

財産の取得割合が法定相続分の金額と同額であるため、相続税の総額がそのまま相続税額となります。

例4:法定相続分の金額が100万円

前提条件を以下のように定めます。

- 遺産総額:3,700万円

- 相続人:子A(50歳)

- 法定相続人:同上

- 財産の取得額:子A 3,700万円

課税遺産総額:1,000万円

3,700万円‐(3,000万円+600万円×1人)=100万円

相続税の総額:10万円

100万円×1/1×10%=10万円

相続税額:10万円

財産の取得割合が法定相続分の金額と同額なので、相続税の総額が納める税額となります。

7. 金額の目安になる!相続税の早見表

おおよその相続税額を算出する際には、「相続税の早見表」が活用できます。相続税の早見表とは、遺産総額を法定相続人の数で分割した際に納めるべき相続税額を示した表です。

なお、法定相続人ではない人が財産を取得したときの2割加算や税額控除などは考慮していません。

7.1. 配偶者がいるケース

配偶者がいる場合は以下の表を参考にしてください。配偶者の税額軽減を法定相続分まで活用するものとします。

|

遺産総額\子の数 |

1人 |

2人 |

3人 |

4人 |

|

5,000万円 |

40万円 |

10万円 |

0円 |

0円 |

|

6,000万円 |

90万円 |

60万円 |

30万円 |

0円 |

|

7,000万円 |

160万円 |

113万円 |

80万円 |

50万円 |

|

8,000万円 |

235万円 |

175万円 |

137万円 |

100万円 |

|

9,000万円 |

310万円 |

240万円 |

200万円 |

163万円 |

|

1億円 |

385万円 |

315万円 |

263万円 |

225万円 |

|

1億5,000万円 |

920万円 |

748万円 |

665万円 |

588万円 |

|

2億円 |

1,670万円 |

1,350万円 |

1,218万円 |

1,125万円 |

|

2億5,000万円 |

2,460万円 |

1,985万円 |

1,800万円 |

1,688万円 |

|

3億円 |

3,460万円 |

2,860万円 |

2,540万円 |

2,350万円 |

|

3億5,000万円 |

4,460万円 |

3,735万円 |

3,290万円 |

3,100万円 |

|

4億円 |

5,460万円 |

4,610万円 |

4,155万円 |

3,850万円 |

|

4億5,000万円 |

6,480万円 |

5,493万円 |

5,030万円 |

4,600万円 |

|

5億円 |

7,605万円 |

6,555万円 |

5,962万円 |

5,500万円 |

|

10億円 |

1億9,750万円 |

1億7,810万円 |

1億6,635万円 |

1億5,650万円 |

|

20億円 |

4億6,645万円 |

4億3,440万円 |

4億1,182万円 |

3億9,500万円 |

|

30億円 |

7億4,145万円 |

7億380万円 |

6億7,433万円 |

6億5,175万円 |

7.2. 配偶者がいないケース

配偶者がいない場合は以下の表を参考にしてください。

|

遺産総額\子の数 |

1人 |

2人 |

3人 |

4人 |

|

5,000万円 |

160万円 |

80万円 |

20万円 |

0円 |

|

6,000万円 |

310万円 |

180万円 |

120万円 |

60万円 |

|

7,000万円 |

480万円 |

320万円 |

220万円 |

160万円 |

|

8,000万円 |

680万円 |

470万円 |

330万円 |

260万円 |

|

9,000万円 |

920万円 |

620万円 |

480万円 |

360万円 |

|

1億円 |

1,220万円 |

770万円 |

630万円 |

490万円 |

|

1億5,000万円 |

2,860万円 |

1,840万円 |

1,440万円 |

1,240万円 |

|

2億円 |

4,860万円 |

3,340万円 |

2,460万円 |

2,120万円 |

|

2億5,000万円 |

6,930万円 |

4,920万円 |

3,960万円 |

3,120万円 |

|

3億円 |

9,180万円 |

6,920万円 |

5,460万円 |

4,580万円 |

|

3億5,000万円 |

1億1,500万円 |

8,920万円 |

6,980万円 |

3,100万円 |

|

4億円 |

1億4,000万円 |

1億920万円 |

8,980万円 |

7,580万円 |

|

4億5,000万円 |

1億6,500万円 |

1億2,960万円 |

1億980万円 |

9,080万円 |

|

5億円 |

1億9,000万円 |

1億5,210万円 |

1億2,980万円 |

1億1,040万円 |

|

10億円 |

4億5,820万円 |

3億9,500万円 |

3億5,000万円 |

3億1,770万円 |

|

20億円 |

10億820万円 |

9億3280万円 |

8億5,760万円 |

8億500万円 |

|

30億円 |

15億5,820万円 |

14億8,290万円 |

14億760万円 |

13億3,230万円 |

8. 特例や控除を用いる場合は相続税が無税でも申告が必要!

相続税が無税の場合でも、特例や控除を利用したのであれば相続税の申告書を税務署に提出する必要があります。

申告書の提出がなければ、税務署は特例や控除が使える対象者であることがわかりませんので、知らせる必要があるのです。

税務署より無申告であることを指摘された場合、延滞税や加算税がかかってしまいますので、申告期限内に申告をしましょう。

9. まとめ

相続する財産がいくらまでであれば、相続税が無税であるか解説しました。相続税を計算することは、人生においてそんなに多いことではありません。計算方法に迷ったときには、本記事で紹介した手順を参考にしてください。

まずは基礎控除額を算出して、相続税の申告の義務があるかどうかを判定することから始めましょう。この記事で紹介した相続税を無税に近づけることのできる控除や特例も利用して、賢く相続税対策をしてください。

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~