相続税対策をするときに、相続税がどれくらいかかるのか算出する方法が気になる方は多いのではないでしょうか。

本記事では、相続税評価額の調べ方を詳しく解説していきます。相続税評価額の調べ方や計算方法を理解すれば、相続税の計算や将来の相続に備えて節税対策を考えるのに役立ちます。ぜひ、参考にしてください。

1. 相続税評価額とは?基本的な考え方をわかりやすく解説

相続税は、相続財産の金額を基に計算します。計算時に問題になるのが、個々の財産の金額をどのように評価するのか、財産の価額の求め方です。

たとえば、相続財産に株式が含まれる場合、いつの日の株価を基準として価額を算出するのか決まっていないと、相続税の計算が恣意的になり課税の公平性が失われかねません。

そこで、相続税を計算するときには相続税評価額を用いることとされています。相続税評価額とは「相続税を計算するときに用いる財産の評価額」のことです。土地や建物、預金、株式など、財産の種類ごとに相続税評価額の計算方法が定められています。

相続税評価額を正しく理解しないと、相続税の計算を間違える原因となります。相続財産は基本的に時価で評価しますが、財産の性質を考慮して相続税評価額の求め方が個別に決まっている場合があります。

2. 相続税評価額の調べ方は?国税庁が定める評価方法を紹介

相続税評価額に関して国税庁が定めるルールには、様々なものがあります。本項では、そのなかでも代表的な評価方法を紹介します。

土地や建物、上場株式など、相続財産に含まれることが多い財産について相続税評価額の調べ方や求め方をわかりやすく解説します。

2.1. 土地

土地の面積が同じでも形状や接する道路の数が違えば、相続税評価額が変わる場合があります。騒音や臭気など、周囲の状況によっても相続税評価額は変動します。相続税評価額の計算のなかでも、特に複雑なのが土地の相続税評価額の計算です。

計算方法には「路線価方式」と「倍率方式」の2つの方式があります。以下ではそれぞれの方式における計算方法を紹介します。

2.1.1. 路線価に沿って算出する「路線価方式」

路線価とは、道路(路線)に面する標準的な宅地の1平方メートルあたりの価額です。路線価が定められている地域の土地では、路線価を使って計算する路線価方式によって相続税評価額を計算します。

- 路線価方式における土地の相続税評価額=路線価×面積×補正率

たとえば、路線価30万円、面積180平方メートルの土地であれば、形状などによる補正がない場合、相続税評価額は5,400万円です。路線価は国税庁のウェブサイトで検索できます。

路線価はその年の1月1日時点における土地の価額で、毎年7月に国税庁から発表されます。路線価方式の計算で使う路線価とは相続が起きた年の数値です。

7月より前に相続が起きた場合は国税庁から路線価が発表されておらず計算ができないため、一般的には国税庁からの発表を待ったうえで相続税を計算して申告します。

2.1.2. 路線価が決められていない場合に用いる「倍率方式」

倍率方式とは、路線価が定められていない地域の土地で相続税評価額を計算するときに使われる方式です。固定資産税評価額に一定の倍率をかけて計算します。

- 倍率方式における土地の相続税評価額=固定資産税評価額×倍率

たとえば、固定資産税評価額2,000万円、倍率1.1倍の土地であれば、相続税評価額は2,200万円です。倍率も、国税庁のウェブサイトで検索できます。

倍率方式の計算で使う倍率や固定資産税評価額は、相続が起きた年の数値です。固定資産税評価額は、土地の所有者に毎年4月ごろに届く納税通知書(課税明細書)で確認できます。

納税通知書(課税明細書)が手元にない場合は、市区町村役場で固定資産評価証明書を取得して確認してください。固定資産評価証明書は土地の所有者だけでなく、相続人でも取得できます。

2.1.3.「小規模宅地等の特例」

小規模宅地等の特例を使える場合は、土地の相続税評価額を最大8割減額して相続税を計算できます。1億円の土地を相続する場合でも、8割減額できれば相続税の計算に含める金額は2,000万円です。

特例を使える人の条件は細かく設けられており、誰でも使えるわけではありません。土地の用途に応じて以下の面積まで減額できるので、相続税を大幅に軽減できる場合があります。

|

用途 |

限度面積 |

減額割合 |

|

居住用宅地等 |

330平方メートル |

8割 |

|

貸付事業用の土地 |

200平方メートル |

5割 |

|

事業用宅地等で貸付事業用以外の土地 |

400平方メートル |

8割 |

参考:国税庁|相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

被相続人(亡くなった人)が住んでいた家の土地を相続する場合、配偶者が相続するのであれば小規模宅地等の特例を適用できます。配偶者以外で同居の親族が相続するのであれば、相続開始の直前から相続税の申告期限まで家に住んでいることが条件です。

2.2. 建物(家屋)

建物(家屋)の相続税評価額は以下の式で計算します。

- 建物(家屋)の相続税評価額=固定資産税評価額×1.0

つまり、建物(家屋)の相続税評価額は固定資産税評価額と同じです。固定資産税評価額の調べ方は前述の通り、納税通知書(課税明細書)や固定資産評価証明書で確認できます。

ただし、賃貸アパートのように他人に貸す建物の場合は、計算方法が変わります。賃貸アパートの相続税評価額を計算する場合は、借家権割合や賃貸割合を考慮する必要があります。

- 賃貸アパートの相続税評価額=固定資産税評価額×(1.0-借家権割合0.3×賃貸割合 )

固定資産税評価額が1億円、賃貸割合が80%の賃貸アパートを相続する場合、上記の式に当てはめると相続税評価額は7,600万円と算出できます。

2.3. マンション

マンションを相続すると、建物だけでなく敷地権割合に応じた土地も取得します。そのため、相続税の計算では建物と土地の両方が対象です。

建物と土地それぞれの相続税評価額の計算方法は「2.1. 土地」や「2.2. 建物(家屋)」で紹介した方法と基本的に同じですが、土地に関しては敷地権割合を掛けて相続税評価額を求めます。

敷地権割合は、法務局で取得できる全部事項証明書などに記載されている割合です。

路線価30万円、マンションの土地面積2,500平方メートル、敷地権割合8,000/500,000の場合、土地の相続税評価額は以下のように計算できます(土地の形状などによる補正率の適用はないものとします)。

- 30万円×2,500平方メートル×8,000÷500,000=1,200万円

また、被相続人が「任意組合型」の「不動産小口化商品」に出資してマンションやビルの共有持持分を所有していた場合、マンション自体の所有権を相続する場合と同様に相続税評価額を計算します。

2.4. 上場株式

上場株式の相続税評価額は「1株あたりの株価×株数」で計算します。計算する際に注意すべき点は、いつの株価を基準とするのかです。

株価は日によって変わり、取引が行われる日であれば1日のなかでも変動します。相続税評価額の計算では、次のいずれかの株価で最も低い価額を使います。

- 相続があった日の終値

- 相続があった月の毎日の終値の月平均額

- 相続があった月の前月の毎日の終値の月平均額

- 相続があった月の前々月の毎日の終値の月平均額

株価の調べ方には、いくつかの方法があります。たとえば、日本取引所グループのサイトに掲載されている月間相場表を使えば、月平均額を確認できます。月間相場表を開くと終値平均が掲載されています。

また、相続開始日が配当金の交付や株主優待等に関する「権利落ち」の日から権利確定日の間である場合には、権利落ちによって株価が下落しやすい時期であることを考慮します。権利落ち日の前日の株価を使い、相続税評価額を計算します。

2.5. 生命保険金

生命保険金の相続税評価額は、保険金の金額を基に計算します。生命保険金には非課税枠があるため、相続税の課税対象になる金額は非課税額を引いたあとの金額です。生命保険金の総額が非課税限度額以下であれば、相続税はかかりません。

- 生命保険金の非課税限度額=500万円×法定相続人の数

相続の開始に伴って2,000万円の保険金を受け取り、法定相続人の数が3人の場合、非課税限度額は1,500万円で相続税の課税対象になる金額は500万円です。

なお、非課税枠は相続人が生命保険金を受け取る場合に使えるので、相続人以外の人が受け取る場合には使えません。

2.6. 退職手当金

退職手当金の相続税評価額は、手当金の金額を基に計算します。退職手当金には生命保険金と同じく非課税枠があるため、相続税の課税対象になる金額は非課税額を引いたあとの金額です。退職手当金の総額が非課税限度額以下であれば相続税はかかりません。

- 退職手当金の非課税限度額=500万円×法定相続人の数

たとえば、相続の開始に伴って1,200万円の退職手当金が支払われ、法定相続人の数が2人の場合、非課税限度額は1,000万円で相続税の課税対象になる金額は200万円です。

なお、非課税枠は相続人が退職手当金を受け取る場合に使えるので、相続人以外の人が受け取る場合には使えません。

2.7. 自動車

相続財産に自動車が含まれる場合、相続税評価額の計算方法としてよく使われる方法には以下のような方法があります。

- 中古市場の買取価格を使って計算する

- 査定額を使って計算する

- 売却価格を使って計算する

- 減価償却により計算する

中古市場における買取価格の相場は、買取業者のサイトを使えば確認できます。一般的に買取価格をネットで検索する際には年式やメーカー、車種などの情報を入力するので、手元に車検証を用意してください。

査定額を使って計算する場合は、ディーラーや中古車買取業者に査定を依頼します。相続後に車を売却した場合は、売却価格を相続税評価額として使う方法も考えられますが、安い価格で売却した場合には相続税評価額として使えません。

また、同種の車が市場で取り扱われていないなど買取価格の判定が難しい場合は、新車の価格から使用年数に応じた減価償却費を引いて評価額を求める方法もあります。新車の場合の法定耐用年数は普通自動車なら6年、軽自動車なら4年です。また、減価償却費の計算方法は「定率法」を使用します。

2.8. その他

ここまでに紹介した相続財産以外にも、相続税評価額の計算方法が個別に決まっているものがあります。

たとえば、預貯金は相続開始日の残高が相続税評価額となりますが、定期預金では残高に既経過利子を加えた金額が相続税評価額です。相続開始日時点の残高や既経過利子は、金融機関から残高証明書を取り寄せれば確認できます。

公社債は、券面額100円あたりの評価額で計算します。証券投資信託のうち上場されている投資信託は、上場株式の計算方法に準じて、それ以外の投資信託は解約請求金額などで計算します。

ゴルフ会員権は、取引相場や預託金の有無で計算方法が変わります。取引相場があって預託金がない場合は、取引相場の7割に相当する額が相続税評価額です。

3. 相続税評価額に関するQ&A

最後に、相続税評価額に関してよくある疑問と回答をご紹介します。相続税評価額を計算する際に間違いやすい点や迷いやすい点をあらかじめ確認しておきましょう。

Q1. いつの年の固定資産税評価額で評価する?

不動産の相続税評価額を計算するときに使う固定資産税評価額は、被相続人が亡くなった年の評価額です。12月に亡くなって翌年に相続税の申告をする場合でも、申告をする年の固定資産税評価額を使うわけではありません。

固定資産評価証明書などで評価額を確認する場合は、該当する年の評価額を確認するようにしてください。遺品整理をするなかで納税通知書(課税明細書)や固定資産評価証明書が見つかった場合でも、古いものだと相続が起きた年の評価額とは異なる場合があります。

Q2. 路線価はどこで確認できる?

路線価の調べ方にはいくつかの方法がありますが、国税庁のウェブサイトを使えば簡単に検索できます。

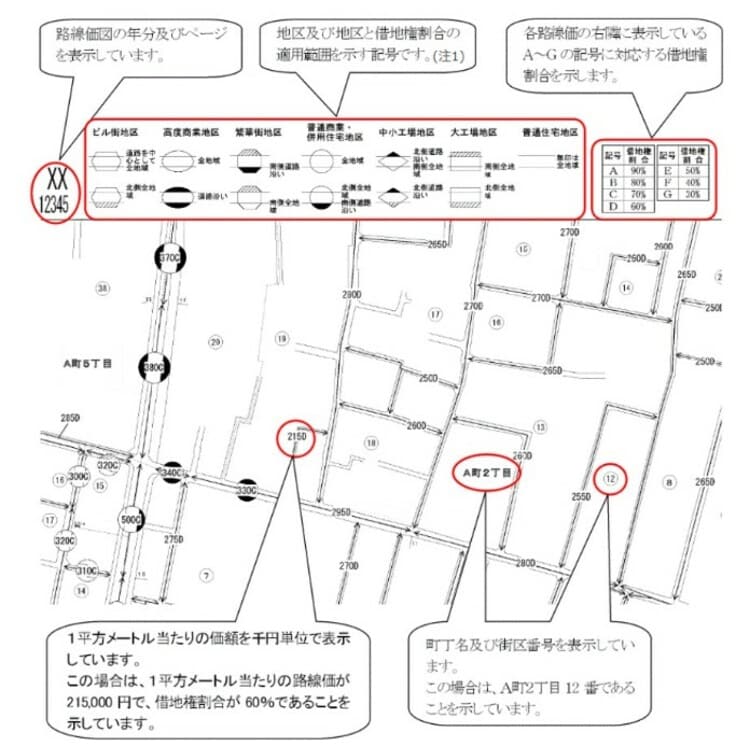

年度と都道府県を選択して表示される画面で「路線価図」を選択し、市区町村や路線価図ページ番号を選択すると路線価図が表示されます。路線価は千円単位で記載されています。たとえば、215と記載されていれば路線価は21万5,000円です。

また、路線価は国税局や税務署に行って調べることもできます。税務署の開庁時間は平日の朝8時30分から夕方17時までです。最寄りの税務署の場所がわからない場合は、国税庁のウェブサイト(国税庁|税務署の所在地などを知りたい方)で検索して確認してください。

4. まとめ

相続の開始に伴って相続税を計算する場合や、将来の相続に備えて節税対策を考える場合、前提として相続税評価額の計算方法を理解しておく必要があります。

相続税評価額は一般的に時価を使って計算しますが、不動産や株式のように個別に計算方法が決まっているものもあるため注意が必要です。どのように計算するのか、いつの固定資産税評価額や株価を使って計算するのか、よく確認するようにしてください。

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

>>2/17(火)LIVE配信<<

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは