本当に節税できる項目はごくわずかしかない

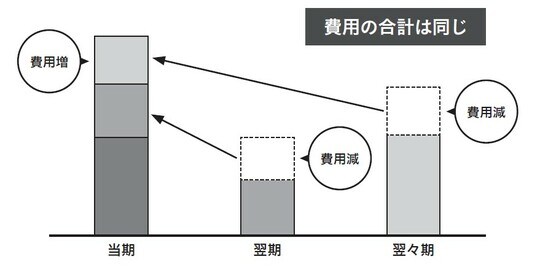

一般に節税手法と呼ばれるもののほとんどが期ズレになります。インターネットで「節税策」と検索してみると、不動産関係・保険関係の広告がたくさん出てきます。

不動産や保険は節税商品との認識が強いかもしれませんが、これらは紛れもない期ズレです。翌期以降の費用の一部を当期に先取りしているに過ぎません。

ただし、これらの商品は年度末であっても一気に多額の費用を計上することができるので、当期の税金を少なくするという視点でみると、優れた商品であるといえるかもしれません。ですが、費用として支払った金額以上に税金を少なくすることはできないので、結果としてキャッシュ・フローは悪化することを忘れないようにしてください。

本当に節税できる項目

それでは、当期の税金を少なくし、かつ将来的にも取り戻されない「本当に節税できる」項目にはどういったものがあるのでしょうか。代表的なものでは、次のようなものが挙げられます。

- 青色申告

- 旅費規程の策定

- 社宅規程の策定

- 各種税額控除

- 消費税の簡易課税

(中略)これらについてはできる限り取り入れたい節税策となります。事業者によってはすべてを取り入れることができないケースも考えられますが、数が少ないのでできるものはすべて取り入れておくことをおすすめします。

これらを実行するだけでも数百万円単位の節税になることもあります。期ズレと違い、取り戻されることもありません。

また、一言に節税といっても、それが法人税なのか所得税なのか、はたまた消費税なのかによって手法が異なります。

見落としがちなものでいうと、印紙税などは文書の書き方によって税額が異なってくることがあるので、書き方をひと工夫するだけで節税できるケースもあります。

法人税、所得税、消費税どれかひとつだけでも偏ってしまうので、あらゆる税目に着目する必要があります。たとえば、消費税が少なくなったことで法人税・所得税が増えるというケースもあります。もっといえば、法人の価値を高めたことによって、相続税が上がってしまうというケースも考えられます。

すべての税目はリンクしているので、「木を見て森を見ず」といった状況になってしまわないよう、本書を通して、各種税金のつながりを少しずつ理解していきましょう。

冨田 健太郎

税理士

葛西 安寿

税理士