個人であっても、法人同様の正規書類を準備

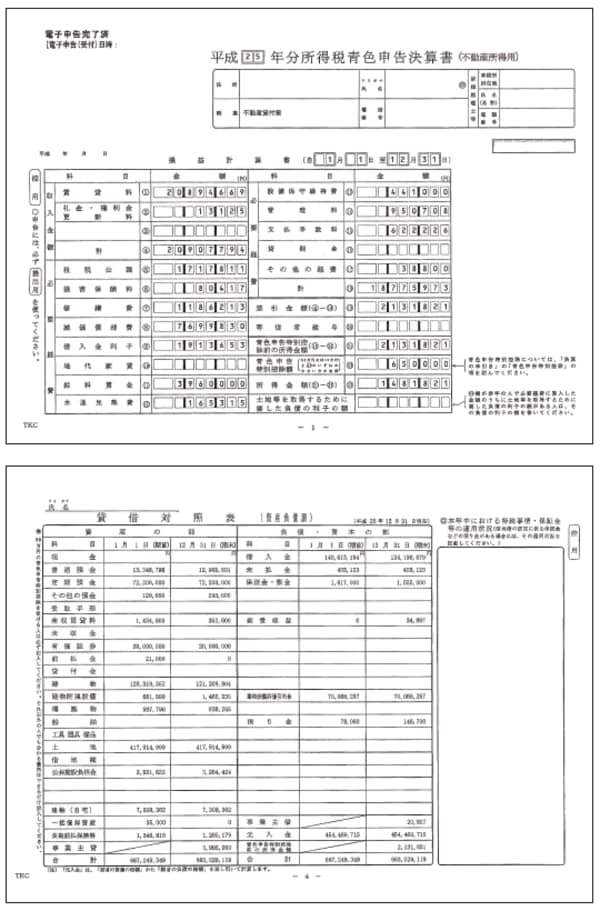

マネジメントを行ううえでは、法人の貸借対照表や損益計算書と同様に、個人の貸借対照表と損益計算書を準備することが重要となります。

法人の場合は、株価評価として非上場株式の有価証券として相続税評価額を算出するうえ、正規の簿記の原則に従って貸借対照表と損益計算書を作成することが義務づけられています。そのため、正しい会計処理が行われた、いわゆるこれら財務諸表を基に評価上の修正を加えて有価証券の評価が行われますが、個人の場合は一般に(所得税の計算上間違いがなければ)事業所得等計算上の貸借対照表等は必ずしも正確に記載されているとは限りません。

「貸借対照表」に不備が出やすい理由

税理士としての見解ですが、まず、損益計算書については、それに従って課税所得が決められることになるためか、多くの人が細心の注意を払って作成しているように感じます。

他方で、貸借対照表については、損益計算書に比べ軽視されている印象を受けます。申告業務を行っていると、マンションやアパートの賃貸事業を行っている人の貸借対照表のほとんどにおいて、資産として挙げられているのは建物だけで、土地が漏れ落ちていることが少なくないことに気づきます。

しかし、建物が計上されているにもかかわらず、ともに事業で利用されているはずの土地が資産の中に見えないのは、明らかに不自然であり、不適切です。

またお勧めしている個人の貸借対照表は、相続税対策という別の目的に使うのですから、事業所得・不動産所得の計算上の残高である貸借対照表だけでは不十分です。相続税対策を目的としたこの貸借対照表を利用して財産目録として活用しましょう。

【図表 賃借対照表と損益計算書】