円安、インフレ、増税の同時進行に備えるべし

ロシアのウクライナ侵攻によるエネルギー価格・食料品価格の高騰に加え、日米の金利差の拡大による円安を背景とした輸入価格の上昇もあいまって、コストプッシュ型のいわゆる「悪いインフレ」が日本を直撃しています。

海外情勢の影響を受けて悪いインフレが起きてしまったと見られることが多いですが、本質的な原因は、むしろ日本国内の情勢にあると見ています。

というのも、エネルギー資源や食料を輸入に頼っていたり、アメリカの金利が上がっても景気が低迷している日本では金利を上げることができなかったりと、日本がもともと抱えていた潜在リスクが海外情勢をきっかけとして表面化したに過ぎないからです。

ただでさえ借金大国で人口が減少している日本では、財政再建のため増税や社会保障の削減に迫られていました。そんな中、円安やインフレによって1円の価値まで下がってしまうという事態に直面し、日本経済の見通しはますます厳しくなってきています。

円安、インフレ、増税が同時に進行する最悪のシナリオが現実になってしまうと考えた場合、私たちが資産を守っていくためには、いったいどこに投資すればよいのでしょうか?

税理士として投資の実態を目の当たりにしてきた立場から考えてみたいと思います。

“最悪のシナリオ下”で資産を守れる「投資先」は?

貯金はすぐに引き出せるので流動性は高いですが、利息などのリターンは小さく、円安やインフレによって1円の価値が下がるリスクもあります。

一方で不動産に投資した場合、賃貸収入や売却益などのリターンは大きいかもしれませんが、現金化するのに時間がかかるため流動性は低く、管理の手間もかかります。価値が下がるリスクもありますし、固定資産税や所得税などの税制面も考慮しないといけません。

このように、投資先を選ぶときには、リスクとリターンだけに着目すればよいわけではなく、次の5つのポイントを考慮する必要があります。

<投資先を選ぶ5つのポイント>

1. リスク…価値が下がるリスクは低いか

2. リターン…リターンは大きいか

3. 流動性…すぐに換金できるか

4. 管理コスト…管理の手間や手数料は少なくて済むか

5. 税制…税制面では有利か

ひと言で投資と言っても株や債券、投資信託などの有価証券、不動産や金などの実物資産、FXや仮想通貨(暗号資産)のような投機性が高いものなど様々です。

上記5つのポイントから、資産を守るために最も適している、長期的な資産形成に向いている投資先はどれでしょうか?

結論から先に言うと、株、特にアメリカ株に投資することが資産防衛に最適だと考えています。

アメリカ株が投資先として有力だなんてよく言われている話ですが、資産防衛にも適していると言えるのはなぜなのでしょうか?

アメリカ株が資産防衛に最適なワケ

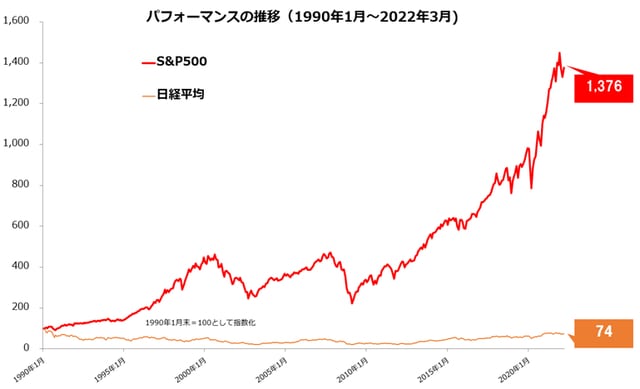

アメリカの株価指数の1つであるS&P500と日本の株価指数の1つである日経平均の株価の推移を比較すれば一目瞭然ですが、S&P500はおおむね右肩上がりで成長しています。

図表1のグラフは、単位の異なるS&P500と日経平均を、1,990年1月末=100として指数化して比較できるようにしたもの(マネックス証券作成)ですが、2022年3月の値はS&P500は1,376と大幅に上昇しているのに対し、日経平均は74と下落しています。

したがって、アメリカ株は株価が下がるリスクより、株価が上がるリターンのほうが大きいという見方が一般的です。

また、株は持っているだけで配当がもらえるというメリットもあります。

日本で証券口座を作ればアメリカ株は簡単に売買できるため流動性も高く、管理の手間も長期保有しているだけなら大してかかりません。

NISAを使えば年間120万円まで購入でき、最大5年間非課税で保有できるのも日本株と同じで、非課税期間を過ぎたとしても売却益は20.315%(所得税等15.315%、住民税5%)の申告分離課税、配当も20.315%の申告分離課税などを選択できるため、税制面でも優遇されています。

そこで、シンプルに日本株よりリターンが大きいアメリカ株のほうを推奨しています。

もちろん、企業の業績悪化によって株価が下がるリスクはありますが、時価総額世界1位のAppleをはじめとした各業界のトップ企業の株に分散投資していれば、それらが軒並み業績を落とすような事態は考えづらいです。

企業の業績が良くても、世界情勢や金融不安の影響で一時的に株価が暴落することはありますが、S&P500の推移が示すとおり、過去に暴落したあと回復しなかったケースはありません。

また、購入時に株価が上がっていたり、円安が進んでいたりして割高で購入してしまうリスクもありますが、一定金額を定期的に購入する積立投資(ドル・コスト平均法)を行えば、逆に価格が下がっている時期には割安で購入できますので、リスクを軽減することができます。長期保有して最終的に株価が上がっていれば問題ありません。

加えて、アメリカ株はドル建ての資産なので、円安(ドル高)が続けば売却時の円換算額が増えるため、円安が続いた場合のリスクヘッジにもなります。

アメリカ株は「今後も上昇傾向」の見込み

過去アメリカ株の株価が上昇していたとしても、今後も上昇を続けると言えるのでしょうか? これについては、人口が増加して世界経済が成長を続ける限り、世界経済を最も色濃く反映するアメリカの株式市場の株価についても、上昇傾向が続くと見ています。

国際連合の人口データによると、人口は2020年の約77億9,500万人から、2050年には約97億3,500万人と、30年で約20億人増加する見込みです。

したがって、世界中に販路開拓ができる一流企業は、人口の増加とともに販路を拡大して成長していく可能性を秘めています。

人口が増えたからといって、伸びるのはアメリカの株式市場ではなく、中国やアジアの株式市場なのでは?と疑問に思われた方もいるかもしれません。

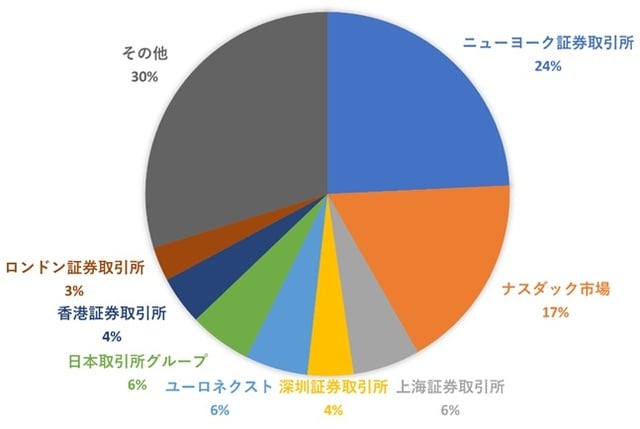

しかし、アメリカの株式市場(ニューヨーク証券取引所、ナスダック市場)にはアメリカ企業の株だけが上場されているわけではなく、トヨタやソニーなどの日本の一流企業をはじめ、世界中の主要銘柄も上場されています。

つまり、アメリカ株とは、アメリカ企業の株のことを言うのではなく、アメリカの株式市場で取引されている世界中の一流企業の株のことを言います。

そして図表2のとおり、アメリカの株式市場の時価総額シェアは約41%(ニューヨーク証券取引所24%+ナスダック市場17%)と、まだまだ圧倒的なシェアを誇っています。

したがって、世界経済が成長すれば、中国やアジアの株式市場のみならず、世界で最も活発に取引されているアメリカの株式市場も成長していくはずです。

人口の減少で経済が停滞している日本とは対照的に、人口の増加によって世界経済が成長していくのであれば、アメリカ株に投資して資産を守るという選択肢が有力でしょう。

「何となく貯金しておこう」では資産を守れない

ここまで、投資先を選ぶ5つのポイントから、アメリカ株が資産防衛に適している理由について解説してきましたが、いかがでしたでしょうか?

最初にアメリカ株が最も資産防衛に適しているという結論を示しましたが、その他の投資先を使うメリットもありますので、自分に最も適した投資先を選んでいただきたいと思います。

次回は、債権、投資信託、不動産、金(ゴールド)、FX(外国為替証拠金取引)、仮想通貨(暗号資産)について解説します。

先行きが見えない状況下で大切なことは、「不安だから何となく貯金しておこう」ではなくて、貯金を含めた投資先を自分なりにきちんと比較検討した上で、最も適していると判断したものに投資することです。

そのための参考材料の1つとして、本稿を使っていただけたら幸いです。

板山 翔

板山翔税理士事務所 税理士

経営戦略コンサルタント

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~