「事業譲渡」する理由をハッキリとさせる

■M&Aのマッチングに向けた流れ

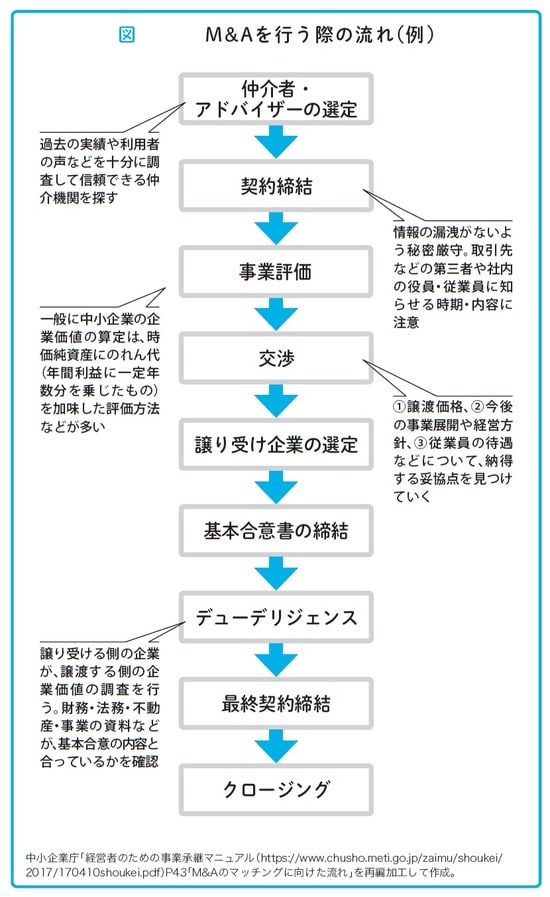

ここでは、M&Aのマッチングに向けた流れを解説しますが、それを図示したのが下図です。基本的には銀行や仲介会社といったM&Aを進めるパートナーの選定から始まり、最終契約の締結~クロージングというプロセスをたどります。

ただし、前準備として必要なのが、自社の「磨き上げ」です。競争力を高めたりガバナンスを構築するといった企業価値向上に向けた取り組みを行ったりすることで、よりよい買い手候補が見つかり、譲渡価格が上がる可能性があります。

また、「なぜ事業譲渡するのか」といった目的を改めて明確にしておきましょう。というのも、当初は「会社の発展のため」「従業員の雇用のため」と思っていたとしても、いざ譲渡価格が算出されるとその価格に納得がいく・いかないなど、気持ちにブレが生じる可能性があるからです。

交渉において金額や雇用の維持、社名の継続など、どこまで譲ることができ、どこからは譲れないのか線引きや交渉内容を決めておくと、希望にかなう譲渡先企業が見つけやすく、交渉もスムーズに進みやすくなります。

もう一点は、情報を包み隠さず明らかにすることです。売り手にすると、会社が売却できないと困るので情報を隠したい気持ちがどうしても働きますが、それが発覚すると買い手の信頼を一気に失うことになります。

少なくとも買い手はDD(デューデリジェンス)のために経営者の時間や専門家に調査費用を支払っているので、その後に新たな事実が発覚したり、「実はこういうことが……」と打ち明けられたりしても、あとの祭りです。伝えにくい情報こそあらかじめ開示する姿勢が売り手には求められます。

■M&Aを進める際のパートナーは得意とする規模や分野を調査して決めること

そして、いざM&Aを進める上でのパートナーを選定する際は、過去の実績や利用者の声などを事前に調査することです。自分だけで判断しにくいのなら、顧問税理士など面識のある士業にアドバイスを求めてもいいかもしれません。

ポイントは、手掛ける案件の規模や得意とする業種・業界です。中小企業のM&Aであれば必ずしもフルサービスである必要はなく、規模によってはM&Aプラットフォームの活用で十分なこともあります。規模や内容と照らし合わせて考えることです。

パートナーが見つかり実施に向かう場合は、情報が漏洩しないような秘密保持を含めた契約を結びます。この時点で着手金が生じる場合は、専任のアドバイザーがつき現経営者の相談に乗りつつ買い手を探し、今後の交渉を進めていくことになります。

なお、この時点では取引先など第三者に知らせる必要はなく、社内の役員・従業員に対しても告知するタイミング・内容は十分注意することです。基本的には株式譲渡契約以降で構いません。

続いて行うのは、事業評価です。一般的には時価純資産にのれん代(年間利益に一定年数分を乗じたもの)を加味した評価方法を用います。これをもとに買い手候補との交渉が進められ、譲渡価格や今後の事業展開や経営方針、従業員の待遇などについて、話を詰めていきます。

先ほど述べたように、譲ることができる点とできない点を明確にして臨むことです。