まずはお金の動きを「シミュレーション」してみる

不動産を購入する際、売却まで考えるとは一体どういうことでしょうか。

ここで、実際に筆者が担当した案件をもとにして、物件を購入してから相続発生後に物件を売却するまでを順序立てて追っていき、具体的にお金がどう動いていくのかをシミュレーションします。売却まで見据える意味がご理解できることと思います。

中古物件なら「稼働率のリスク」を最大限減らせる

STEP① 賃貸不動産の購入

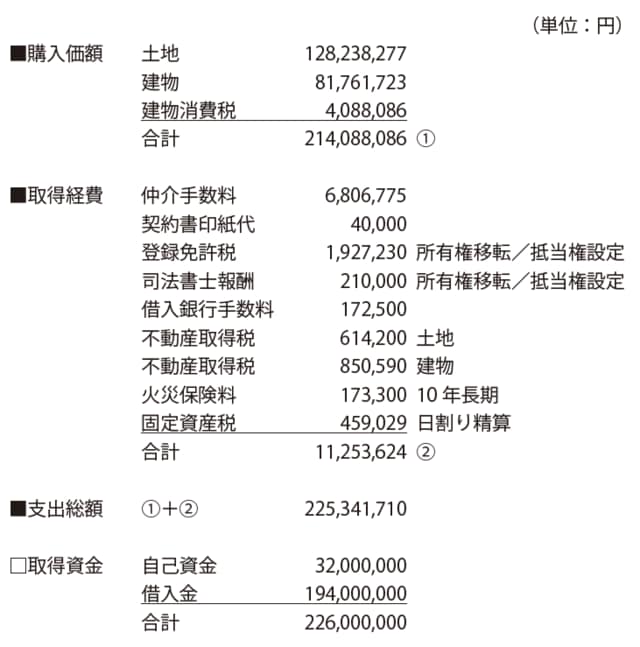

ここでは個人で所有した場合を想定しています。まずは賃貸不動産を購入します。下記の図表をご覧ください。

[図表]賃貸不動産購入時のシミュレーション

これは購入時にかかった費用で、総支出が約2億2600万円です。このうち、自己資金は3200万円、借入金が1億9400万円です。

ここでは、ほぼ満室稼働している中古物件を購入しています。連載「大増税時代に大損しない『不動産を活用した相続税対策』」で述べたとおり、相続税対策として賃貸不動産を購入する場合、新築よりも中古物件が圧倒的に有利で合理的です。

新築物件はきれいで魅力的ですし、立地がよければ問題ないように思えます。しかし、実際には予想に反して入居者がいなかったり、満室稼働できなかったりすることがあります。ですから、新築の不動産を購入するのは、一種の賭けといえます。

私が手堅く中古物件をお勧めするのは、相続税額を極力下げる対策において、負ける可能性のある賭けをする必要はないと考えるからです。