FRBは何%の株価下落を望んでいるのか

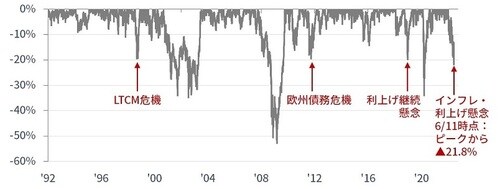

では、いったい米連邦準備制度理事会(FRB)は、何%の株価下落を望んでいるのでしょうか。直近2回(=2000年のITバブル崩壊と2007-08年の世界金融危機)でいえば、株価はピークから約50%下落しています。

しかし、これらは、景気後退を伴っています。FRBもさすがに「景気後退を引き起こしたくない」と考えているでしょうから、FRBが50%もの株価下落を望んでいるとは考えられないでしょう。

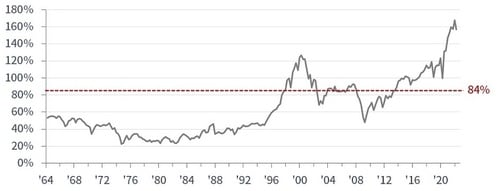

米国の株式市場の時価総額が50%下落するということは、簡単にいえば、将来の所得やGDPに関する見通しが50%下落するということですから、さすがに大きな調整だとわかります。図表5では、「株式市場の時価総額/名目GDP比率」、いわゆるバフェット指標を提示します。

ちなみに、1929年からの世界大恐慌のときの米国の名目国民総生産(GNP)はピークから約49%減少しました。2007年からの世界金融危機のときの米国の名目国内総生産(GDP)はピークから約9%減少しました。2020年からの新型コロナウイルス・パンデミックでは同約10%減少しました。

他方で、(弱気相場入りの目安である)株価のピークから20%下落について考えると、最近でもそれに近い下落は何度か起きており、たしかに景況感は一時的には下がるものの、20%程度の株価下落にはインフレ率を有意に押し下げるほどの持続的なインパクトはないように思えます(→言葉だけで済ませていますが、重回帰分析やベクトル自己回帰分析などの確認方法があります)。

まとめると、株価下落の目安を「ピークから20%超、50%未満」と考えることができるかもしれません。ただし、過去の多くの場合では、引き締めは景気後退を招いています。

ですから、米国株式市場への「入り時」としては、(上記の過去108年のデータを含め)株価がピークから3割程度下落したころから、1-2年程度、複数回に分けて、買い入れを行うという方法が考えられるかもしれません。

重見 吉徳

フィデリティ投信株式会社

マクロストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~