「事業承継前の会社の磨き上げ」「相続で分散した株式・事業用資産の買い取り」「相続税の支払い」「事業承継後の経営改善・改革」など、事業承継の前後には、多くの資金が必要になります。どのように対策していけばいいのでしょうか。株式会社M&Aナビ社長の瀧田雄介氏が著書『中小企業向け 会社を守る事業承継』(アルク)で解説します。

事業承継における大切な金融支援

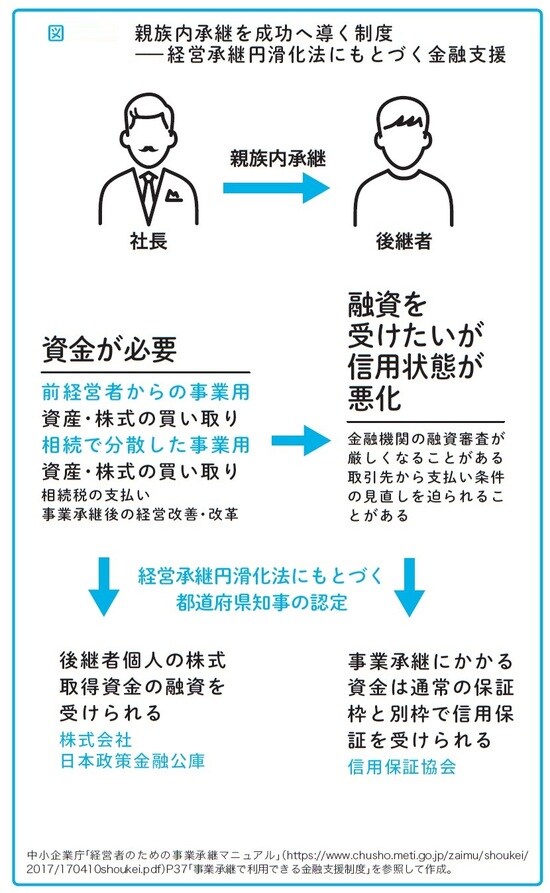

「事業承継前の会社の磨き上げ」「経営者からの株式・事業用資産の買い取り」「相続で分散した株式・事業用資産の買い取り」「相続税の支払い」「事業承継後の経営改善・改革」など、事業承継の前後には、多くの資金が必要です。

ところが、経営者交代で信用状態が悪化し、金融機関が融資審査を厳しくしたり、取引先から支払い条件に見直しを迫られたりする恐れがあるようです。現経営者は金融機関などとの間で事業承継計画や課題、資金ニーズについての認識を共有のうえ、協力を取り付けておかないといけません。しかしながら、民間金融機関では対応が困難なことがあり、経営承継円滑化法では次のような金融支援を実施しています。

一つ目は、中小企業・小規模事業者向け政府系金融機関の日本政策金融公庫による融資です。経営承継円滑化法における経済産業大臣の認定を前提に、後継者個人の株式取得資金を融資しています。

二つ目は、中小企業が金融機関から事業資金を調達する際に信用保証を手掛ける信用保証協会による保証枠の別枠整備です。先と同じ認定を前提に、事業承継にかかる資金は通常の保証枠と別枠で信用保証を行うことができます。

このように、公的機関の協力のもと、事業承継における資金ニーズに対応することは可能です。資金不足が懸念されるなら、活用を検討しましょう。

株式会社M&Aナビ

代表取締役社長

1990年生まれ。広島県出身。大手業務基幹パッケージベンダー株式会社ワークスアプリケーションズにて、人事・給与プロダクト開発に従事。その後、スタートアップ企業にてサービス開発を経験し、ソフトウェア開発会社を設立。M&A ナビの開発に当初より関わり、2019年1月取締役CTOとして株式会社ALIVALに参画。2021年2月に代表取締役社長就任、商号も株式会社 M&A ナビに変更する。日本の事業承継問題を解決できるような新たなプラットフォームの創出を目指す。後継者不足で悩む経営者と親密な関係を築いている地域金融機関がM&Aのメインプレイヤーになるべきという想いから、現在は、自社サービスを地域金融機関にSaaS として提供し、地域金融機関のM&A・事業承継のDXを支援する。

株式会社M&Aナビ

https://ma-navigator.com/

著者プロフィール詳細

連載記事一覧

連載後継者がいなくても大丈夫!大事に育ててきた会社を100年先につなぐ方法