あなたにオススメのセミナー

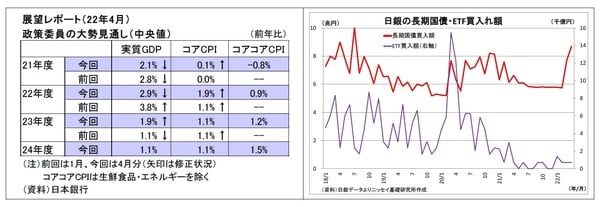

2. 日銀金融政策(4月)

(日銀)連続指し値オペの常態化を決定

日銀は4月27日~28日に開催した金融政策決定会合において、連続指し値オペの毎営業日実施を決定した。今後は明らかに応札が見込まれない場合を除き、10年国債利回りについて0.25%での指し値オペを実施する。長短金利操作、資産買入れ方針は変更なしであった。

同時に公表された展望レポートでは、2022年度の消費者物価上昇率見通し(生鮮食品を除く・政策委員の大勢見通し)を前年比1.9%(前回1月時点は同1.1%)へと大幅に上方修正したが、物価上昇率の上昇は一時的に留まり、23・24年度については同1.1%と2%の物価目標に達しない見通しが示された。一方、参考値として公表された生鮮食品・エネルギーを除くベースでは、24年度の前年比1.5%に向けて緩やかに上昇していく姿が示されている。

会合後の会見で、黒田総裁は今後物価上昇率が一旦2%程度まで上昇率を高めるものの、「2%程度の上昇率が持続しない」との見通しを示し、その理由として、(1)エネルギー価格の物価押し上げ寄与は先行き減衰していくと見込まれること、(2)最近の資源価格の上昇は、(中略)経済にマイナスに作用し、ひいては基調的な物価上昇率に対しても下押し圧力をもたらすこと、の2点を挙げた。そのうえで、「経済を下支えし、基調的な物価上昇率を引き上げていく観点から、現在の強力な金融緩和を粘り強く続けていくことが適当」との考えを示した。

また、今回、展望レポートで新たに示された2024年度の物価上昇率(除く生鮮食品)の見通しが1.1%に留まることを指摘したうえで、「こういう見通しの通りであれば、金融緩和の出口を早急に探るということにはなっていない」と緩和の長期化を示唆した。

連続指し値オペの毎営業日実施措置を導入した趣旨については、「長期金利に上昇圧力がかかった場合でも、金利変動幅の上限をしっかり画する観点」としたうえで、「連続指値オペをするかしないかということで、毎回市場に余計な憶測を招いて市場が変動することはあまり適切ではない」と述べ、市場の思惑を抑制する狙いがあることも明らかにした。

また、物価上昇に拍車をかけているとの指摘が多い円安については、「現状、全体として円安がプラスという評価を変えたわけではない」と従来の見方を維持する一方で、「過度に急激な変動は、不確実性の高まりを通じてマイナスに作用することも考慮する必要がある」と急速に進む円安をけん制した。

政府が物価高及び円安への対応に追われる一方で、日銀が更なる円安進行も厭わないような決定をしたことに関して、政府との連携を問われた場面では、資源価格の上昇が日本経済にとって下押し要因になるという点で、「政府と日銀との基本的な認識の違いはない」と説明。日銀の金融緩和と政府の物価高対策がそれぞれ景気の下支えに寄与するとの見方を示し、「相互補完的な政策だ」と述べた。

また、「悪い円安」との表現も用いて円安けん制をたびたび行っている鈴木財務大臣との円安の影響に関する認識の相違を問われた場面では、「(日銀も)最近の為替市場でみられた急激な変動はマイナスに作用すると認識しており、こうした点は鈴木財務大臣と基本的に同じ」と述べ、「政府と日銀で円安に対する認識や政策が異なる」との見方の払拭を図った。

今後の予想

今回の会合で、連続指し値オペの常態化が決定されたことで、改めて日銀の金融緩和継続姿勢が示された。

日本の物価上昇率は近々物価目標水準である2%に達するとみられるが、日銀としては、現下のような海外発コストプッシュ型の物価上昇は日銀の目指す姿ではないばかりか、日本経済にとってはむしろマイナスであり、持続性も伴わないと認識していることから、「強力な金融緩和を粘り強く続けていく」というスタンスを維持し続けるだろう。

市場で観測が燻る長期金利変動許容幅の拡大(すなわち、0.25%超への金利上昇の許容)についても、実質的な緩和縮小の側面があることから、黒田総裁任期の間は見込み難い。

日銀は、「日銀の金融緩和が悪い物価上昇をもたらす悪い円安をもたらしている」との批判を粘り強く否定を続ける一方、急速な円安については口先でのけん制を続けながら、「資源価格上昇圧力やドル高圧力の落ち着きを待つ」のが基本戦略だと見られる。

今後もさらに円安に拍車がかかり、仮に政府からの要請・圧力が高まれば、日銀が何もしないわけにはいかなくなると見るが、政府としても景気に悪影響を与えて財政の余地も狭める利上げは望まないだろう。そうなると、口先介入や政策金利に関するフォワードガイダンス5を中立に修正する(利下げに関する表現を削除)程度のことしか選択肢が無くなり、為替への影響は限定的に留まりそうだ。

5 政策金利については、現在の長短金利の水準、または、それを下回る水準で推移することを想定している

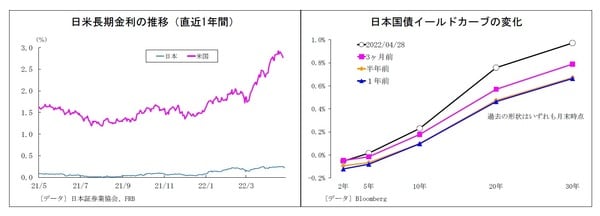

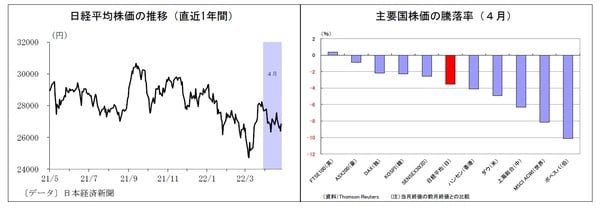

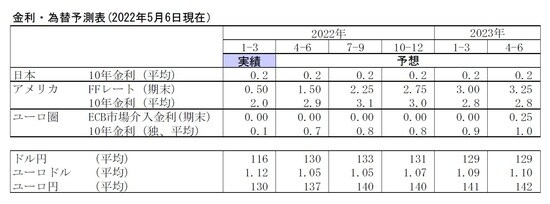

3. 金融市場(4月)の振り返りと予測表

10年国債利回り

4月の動き 月初0.2%台前半でスタートし、月末も0.2%台前半に。

月初、FRB要人発言やFOMC要旨を受けて、米国の速いペースでの金融引き締め観測が高まり、米金利上昇からの金利上昇圧力が波及、6日に0.2%台半ばに上昇した。その後も米金利は上昇基調を辿ったが、日銀による指し値オペへの警戒から中旬にかけて0.25%を若干下回る水準での推移が継続。そして、21日から28日にかけては実際に日銀が連続指し値オペを実施したことで強制的に金利上昇が抑えられ、0.24%台から0.25%付近での推移が続いた。

月末には日銀が指し値オペの毎営業日実施を発表したことでやや低下し、0.2%台前半で終了した。

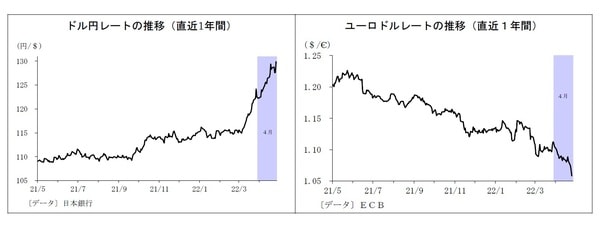

ドル円レート

4月の動き 月初122円台前半でスタートし、月末は130円台半ばに。

月初、FRB要人発言やFOMC要旨を受けて、米国の速いペースでの金融引き締め観測が高まり、11日には125円に上昇。黒田日銀総裁が緩和維持方針を改めて示したことで日米の金融政策の違いが意識され、15日には126円台半ばに到達。さらにFRB要人からのタカ派的な発言が続いたことで、円安ドル高に拍車がかかり、20日には129円台半ばを付けた。

円は約20年ぶりの安値に下落したことになる。その後は持ち高調整や中国の景気減速懸念を受けて米金利がやや低下し、26日には127円台半ばに下落。月末には日銀が指し値オペの毎営業日実施を発表したことで再び円売りが優勢となり、130円台半ばで終了した。

ユーロドルレート

4月の動き 月初1.10ドル台半ばでスタートし、月末は1.05ドル台前半に。

月初、米国の急速な金融引き締め観測に加えて、ウクライナ情勢の悪化を受けた欧州経済の減速懸念によってユーロが下落し、8日には1.08ドル台半ばに。その後も米金利上昇によるドル高圧力は継続したものの、仏大統領選の1回目投票が無難に通過したことやECB高官による利上げに前向きな発言もあり、22日にかけて1.08ドル台での一進一退が継続。

下旬には、都市封鎖拡大による中国経済減速懸念が高まり、流動性の高いドルが買われたうえ、ロシアによるポーランド・ブルガリアへのガス供給停止を受けて欧州経済の減速が懸念され、ユーロ売りが加速。月末は1.05ドル台前半で終了した。

上野 剛志

ニッセイ基礎研究所

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】