あなたにオススメのセミナー

「怒涛の円安」をもたらしたそもそもの要因

米国株との順相関の関係、とりわけ「株安(リスクオフ)の円高」といった関係が今年に入り大きく崩れたことは、その後の「怒涛の円安」をもたらした大きな要因だった可能性があるし、米ドル安・円高に大きく戻すイメージが描きにくくなった理由のひとつです。

株安でも円高にならなくなったなかでは、米ドル安・円高をもたらす要因はほとんど米金利低下のみといった状況になっています。その米金利、たとえば米10年債利回りの90日MA(移動平均線)かい離率は最近にかけてプラス40%以上に拡大、経験的には短期的な「上がり過ぎ」懸念が強まっています(図表5参照)。

先週、注目されたFOMC(米連邦公開市場委員会)を受けて、米金利が大きく低下すると、それに連れる形で米ドル/円も128円台後半まで反落する場面がありました。これはまさに、FOMCといった注目イベントの通過を受けて、米金利の短期的な「上がり過ぎ」修正が本格化した結果と考えられます。

今週も、水曜日にCPI(消費者物価指数)、木曜日にPPI(生産者物価指数)の発表が予定されていますが、いずれも物価上昇率は前回を下回ると予想されているため、それを受けて米金利の短期的な「上がり過ぎ」修正がさらに広がるか、それが米ドル安・円高リスクにおける最大の焦点ではないでしょうか。

先週下落が目立った「米国株」について

最後に、米ドル安・円高への影響が低下したとはいうものの、先週にかけて急落が相次いだ米国株について少し確認したいと思います。

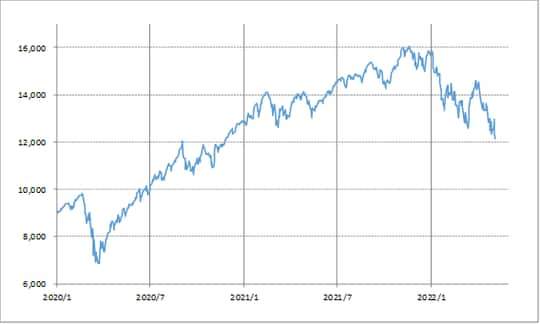

米国株のなかでも、相対的に下落が目立っているのはハイテク、グロース銘柄の構成割合の大きいナスダック指数です。ナスダック総合指数の高値からの下落率はすでに25%程度まで拡大してきました(図表6参照)。

こういったなかで、ナスダック総合指数の90日MAかい離率はマイナス10%以上に拡大してきました(図表7参照)。その意味では、短期的な「下がり過ぎ」懸念が拡大しているため、そろそろ下落がひと息つく可能性もなくはないのかもしれません。

ただ、別の指標で見ると、株安の大きな流れが終わったかはまだまだ微妙ではないでしょうか。