「懲罰的円高」が日本にもたらした不遇

大きな長期的トレンドが存在する日本円の特異性

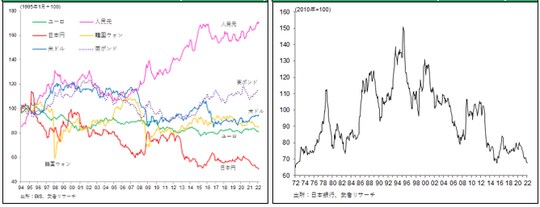

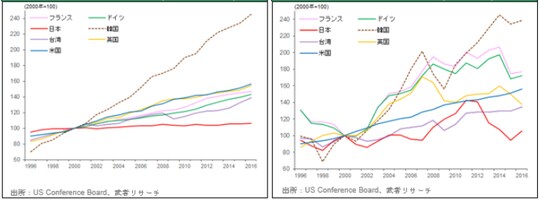

通貨の長期推移を振り返ると、日本円と中国人民元の特異性が際立つ。図表5に示す1995年以降の主要国通貨の実質実効レート推移により考えてみよう。

実質実効レートとは貿易相手国加重平均でみた物価上昇率格差を除いた通貨趨勢を示すものであり、価格競争力を類推する有力指標である。生産性が変わらないとすれば実質実効レートの上昇は価格競争力の低下、その下落は価格競争力の上昇と理解できる。

図によるとドル、ユーロ、英ポンド、韓国ウォンはほぼ+20%と-20%のレンジ内で循環してきた。それに対して、日本円だけは一貫して低下、中国人民元は一貫して上昇している。

図表6によって変動相場制以降の日本円の実質実効レート水準を辿ると、1970代初頭から1995年までの一貫した上昇(67→150)、1995年以降2022年までの一貫した低下(150→67)と、一方方向の動きが鮮明である。

中国はおいておくとして、なぜ日本円だけ大きな長期的トレンドが存在しているのだろうか。

それは一時期日本の価格競争力が極端に強くなり、それを抑制するために物価上昇率格差を大幅に上回る通貨高を日本に課したものといえる。

その背景には市場の力(経済合理性)と覇権国米国の力(米国の国益)が作用したと考えられる。

強すぎた日本の競争力、懲罰的円高の発生

日本は固定相場の時代も変動相場に入って以降も競争力の強さに比べて通貨が相対的に安く、貿易黒字を大幅に積み上げてきた。

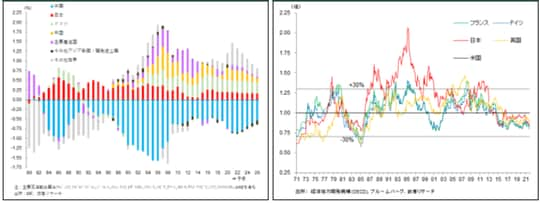

図表7にみるように、1980~1990年代の世界の経常黒字の大半を日本が占めており、日本の圧倒的強さは近隣破壊的であった。為替レートでそれを是正するためには、極端な通貨高を引き起こす必要があった。覇権国かつ基軸通貨国の米国はそのような懲罰的円高を日本に求めた。

その結果、図表8にみるように日本円は1980年代後半から2001年、および2009~2013年にかけて購買力平価を3割以上も上回る懲罰的円高に見舞われ、日本の競争力は著しく劣化し、貿易黒字は消えたのである。

日本の賃金低迷の主因は円高

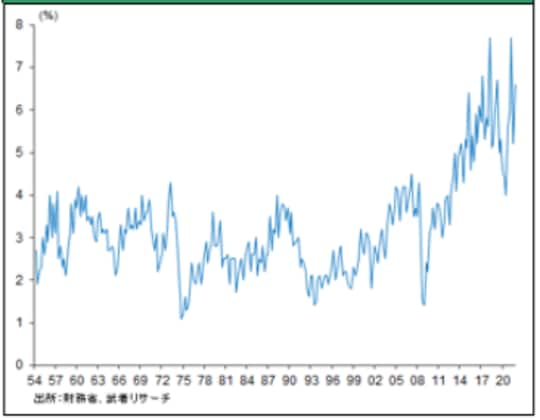

懲罰的円高の過程で、日本に強烈な賃金引き下げの圧力がもたらされた。図表9にみるように円ベースでの日本の賃金は2000年以降20年間まったく上がらなくなった。しかしドルベースでみれば2013年頃までは日本の賃金も、米国並みの上昇を続けていた。

このことから日本の円ベースの賃金抑制は、円高の結果高くなりすぎた日本の賃金水準を国際水準に引き戻すためにもたらされたもの、と考えることができる。

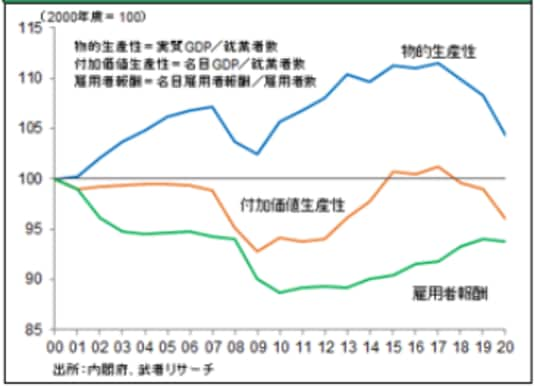

図表11は2000年以降の日本企業の生産性と労働報酬の推移をみたものだが、日本企業においても他国並みに物的労働生産性が上昇していたことがわかる。にもかかわらず、この間付加価値生産性はまったく上昇してこなかった。円高とデフレによる売価下落により、生みだされた付加価値は買い手に奪われ、企業には残らなかったのである。

しかし企業は労働報酬を引き下げ、利潤と研究開発投資・海外投資の原資を確保し、ビジネスモデルの転換を成し遂げた。賃金抑制→デフレは日本企業が円高下でビジネスモデル転換を推進するためのコストであったという側面もある。

図表16は日米英独の企業の生産性と物価、労働報酬の推移を比較したものだが、超円高となった直後の1997年以降の日本だけが、賃金も物価も生産性上昇率を大きく下回り続けたことがわかる。

世界の常識は物価も賃金も労働生産性の伸び以上に高まることであるのに、1997年以降の日本だけはまったく逆だったのである。