あなたにオススメのセミナー

[関連記事]「儲かるなら自分がやれば?」と投資セミナーで質問すると

「3/15~3/21のFX投資戦略」のポイント

[ポイント]

・米ドル/円は先週、長く続いてきた小動きのレンジを「上放れ」したことから、これまでのレンジの上限だった116円以下には下落せず、しばらく上値を模索する展開が続きそう。

・ただ、米金利は短期的な「上がり過ぎ」懸念が強く、今週のFOMCを受けてもさらなる米金利上昇が限られる可能性がある。次の米ドル高・円安の目標、118円台、120円を超えるのは時間がかかる可能性も。

117円台に突入…「米ドル高・円安」の背景

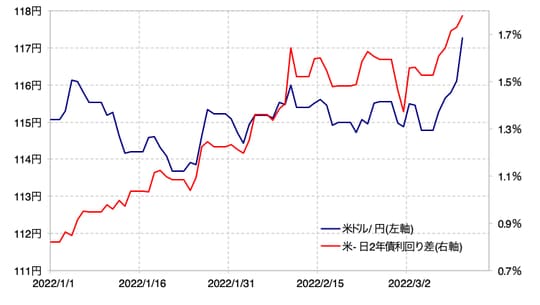

米ドル/円は先週、年初来の米ドル高値を更新すると、一気に117円を超える動きとなりました。米インフレ懸念が続くなかで、米金利が上昇し、日米金利差米ドル優位が拡大していることに追随していると考えられます(図表1参照)。

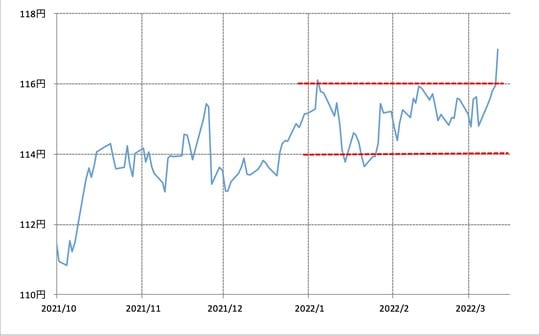

ところで米ドル/円は、すでに2ヵ月以上も114~116円中心の方向感の乏しい小動きが続いていました。基本的に小動きが長く続くとエネルギーが溜まり、小動きのブレークにより溜まったエネルギーが発散されて一方向に大きく動きやすくなります。

今回の場合、長く続いた小動きを米ドルが「上放れ」となったことで、米ドル高に弾みがついた可能性があるでしょう(図表2参照)。

長く続いた小動きが終わった後は、しばらく元の小動きのレンジ内に戻ることなく、ブレークした方向への動きを模索する傾向があります。今回もそのように展開するなら、しばらく米ドルは116円以下に戻ることなく、上値を模索するかもしれません。

「米ドル高・円安」と「株価」の関係は?

米ドル高・円安への動きが広がるなかで、株価との関係にも注目が集まっています。

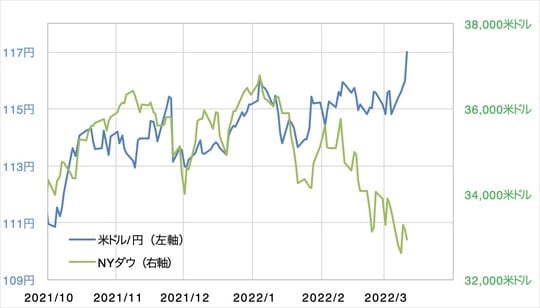

米ドル/円は、基本的に株安、リスクオフ局面では円高に動く傾向がありましたが、2月下旬から主にウクライナ情勢をきっかけとした株安、リスクオフ拡大のなかでは、円高の反応が極めて限られたものとなりました(図表3参照)。

これまで、株安、リスクオフ局面で円高になる傾向があったのは、円が「安全資産」として選好されるためと見られてきました。その観点からすると、最近のロシアによるウクライナへの軍事行動という、国際的秩序を試す動きが広がるなかでは、安全保障面で米国依存の高い日本の通貨、円を「安全資産」として買うといった動きにはならなかった可能性があるのです。

それにしても、株安が大きく広がるなかでも、それに連れた米ドル/円下落が限られたことは、米金利上昇に追随する形で米ドル/円が、今回小動きのレンジを「上放れ」となったことのもう一つの要因だったのではないでしょうか。

次の目標は「118円台」、そして「120円」の大台

では、117円を超えてきた米ドル/円はこの先さらにどこまで上昇するのでしょうか。

テクニカルな目安は、2016年の「トランプ・ラリー」と呼ばれた米ドル高大相場のピークとなった118円台でしょう。そして、それを超えると、次は120円の大台になります。

では、米金利上昇などを手掛かりとした米ドル高・円安は、それらの目標を比較的早いタイミングで超えていくことになるのか。

筆者は、米ドル高・円安はさらに進み、118円、さらに120円を超えていくものの、スピードはそれほど早くはないのではないかと考えています。理由の一つに、米金利上昇に対する米ドル高の反応が昨年までに比べると鈍くなっているということがあります。

まさに先週がそうだったように、短期的には米金利上昇に連れる形で米ドルが上昇する局面もあるものの、昨年以降の米ドル/円と日米金利差の関係で見ると、今年に入ってから日米金利差米ドル優位が拡大している割には、米ドル/円上昇力が鈍くなっているといえるでしょう(図表4参照)。

これについて、著者は、米国のインフレ懸念拡大により、名目金利からインフレ率を引いた実質金利が大きく低下したことから、米国の名目金利上昇が米ドル買いにつながりにくくなっている可能性があるのではないかと考えています。

米金利も急ピッチの上昇が続くなかで、短期的な「上がり過ぎ」懸念が強い状況が続いていることがその理由です。

たとえば、今週はFOMC(米連邦公開市場委員会)が予定されており、今回の局面で最初の利上げが0.25~0.5%の幅で決定されると予想されていますが、それを受けて米金利は一段の上昇に向かうのでしょうか。

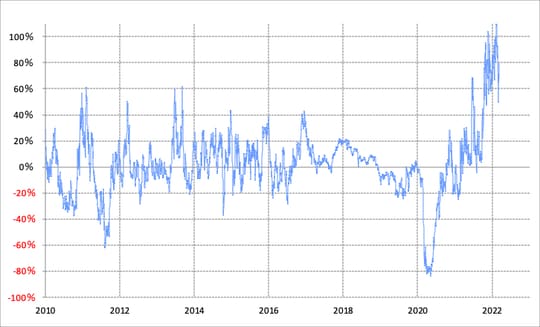

118円台、120円を超えるのに時間がかかる可能性あり

米金融政策を反映する米2年債利回りは先週末までに1.7%を超えてきました(図表5参照)。これを90日MA(移動平均線)かい離率で見ると、プラス80%程度になりますが、経験的にはかなり短期的な「上がり過ぎ」懸念が強いことを示すものといえそうです(図表6参照)。

以上のように見ると、FOMCを受けた米金利のさらなる上昇には自ずと限度があるのではないでしょうか。

本記事の内容を整理すると、米ドル/円は先週、長く続いてきた小動きのレンジを「上放れ」したことから、これまでのレンジの上限だった116円以下に下落せず、しばらく上値を模索する展開が続きそうです。

ただ、米金利は短期的な「上がり過ぎ」懸念が強く、今週のFOMCを受けてもさらなる米金利上昇は限られる可能性があります。そして、そもそも、このところ米金利上昇に対する米ドル買いの反応は鈍くなっていることから、次の米ドル高・円安の目標、118円台、120円を超えていくのも意外と時間がかかるかもしれません。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】