事業的規模の不動産投資になると節税効果も高い

前回に引き続き、不動産投資にもメリット・デメリットについて見ていきます。

(7)節税をしやすい

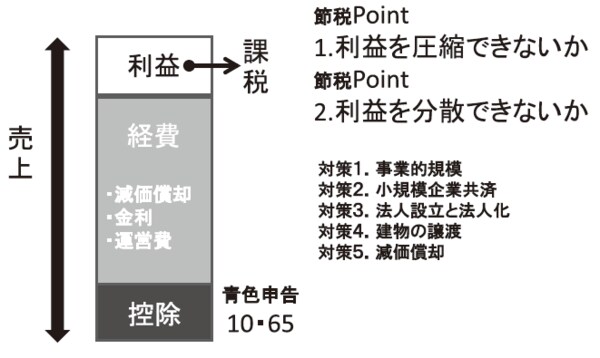

節税の基本は利益の圧縮・分散と課税評価の圧縮です。

不動産投資の場合、5棟または10室以上の規模になったときに事業的規模とみなされてさまざまな税法上のメリットが発生します(戸建てや駐車場の戸数換算、シングルテナントビルなど収益が大きい物件など、5棟10室基準に満たなくとも形式基準が適用される場合があります)。

例えば、個人が不動産投資を行う場合、青色申告をすることによって10万円の特別控除を受けることができますが、事業的規模で適正な会計処理を行えば特別控除の額は65万円となります。また、同居家族が経理事務や物件管理といった事業の手伝いを専従的に行う場合には、経費として認められる「専従者給与」を支払うことができます。

物件管理や賃貸経営をする法人を設立して、投資家である自分自身が、その法人に管理や一括借上げ(マスターリース)を頼むということもできます(もちろん実態がなければいけません)。あるいは、自分で設立した法人自体が物件を取得し、不動産投資を行って、そこから給与や役員報酬をもらうという方法もあります。

課税評価の圧縮で富のスムーズな移転が可能

相続が発生したときにも、現金資産と違って不動産の場合は、ケースによって大きく課税評価を圧縮することができます、土地の上にアパートやマンションといった賃貸用建物を建築運用するだけで、土地評価は「借地権割合×借家権割合」として、およそ20%前後の圧縮ができますし、建物も固定資産税評価として建築費のおよそ半分近くまで評価を圧縮するうえに、借家権割合(30%)をさらに圧縮することができます。

ほかにも小規模宅地の特例(200㎡まで50%圧縮)など、節税スキームで使われるメリットはさまざまです。

もともと課税評価の基になっている相続税路線価は公示価格のおよそ80%ですし、減価償却が終了して簿価が限りなくゼロに近い建物を自分の法人や子供に売却・贈与しても、その建物がその後もかなりの賃料を稼いでくれる場合などは富の移転がスムーズにできます。

不動産投資の場合は他の投資と比べるといろいろなことができますから、税の知識を学ぶことは、それだけで投資家としてひとつの武器になり得ます。

【図表】課税と節税の仕組み