あなたにオススメのセミナー

【関連記事】「税務調査官」は何年前の「預貯金通帳」まで調べるのか?

贈与税は「財産をもらった人」が申告する税金

贈与税は、財産をもらった人(受贈者)が申告する税金です。国内財産の贈与を受けた場合には、受贈者の年齢や国籍に関わらず贈与税の対象となります。

また、海外の財産の贈与を受けた場合においても、受贈者が日本に住んでいれば贈与税の対象となりますので、海外に財産を持ち出しても節税効果はありません。

居住している外国人が海外送金しても贈与税の対象

贈与税の納税義務者は、贈与者と受贈者の住んでいる国や国籍で取り扱いが異なります。

また、納税義務者の種類は、全世界の贈与財産が贈与税の対象になる人(無制限納税義務者)と、日本の贈与財産のみが贈与税の対象になる人(制限納税義務者)に分かれます。

全世界の贈与財産が申告対象となる居住無制限納税義務者

居住無制限納税義務者とは、全世界の贈与財産が贈与税の対象となる人です。

<居住無制限納税義務者の対象となる受贈者>

- 日本に定住している人

- 一時居住者である人のうち、贈与者が一時居住者または非居住者以外の人

※「一時居住者」とは、贈与時点前15年以内に日本国内に住所を有していた期間の合計が10年以下の人

受贈者が日本に定住している場合には、国籍問わず居住無制限納税義務者に該当します。居住無制限納税義務者は、国内外の贈与財産はすべて贈与税の対象となりますので、国外に財産を持ち出しての贈与税回避の方法はありません。

国内外の贈与財産の申告が必要となる非居住無制限納税義務者

日本に住んでいない受贈者でも、非居住無制限納税義務者に該当した場合には、国内外すべての贈与財産が贈与税の対象です。非居住無制限納税義務者の判定は、日本国籍の有無によって異なります。

<非居住無制限納税義務者の対象となる受贈者>

- 日本国籍を有する人で、①または②に該当する場合

①贈与時点の開始前10年以内に日本国内に住所があった人

②贈与時点の開始前10年以内に日本国内に住所がない人で、贈与者が一時居住者または非居住者以外の人

- 日本国籍を有しない人のうち、贈与者が一時居住者又は非居住外国人以外の場合

海外の贈与財産は贈与税の対象外になる制限納税義務者

制限納税義務者とは、贈与財産のうち日本の財産のみが課税対象となる人をいいます。そのため、海外に財産を持ち出して贈与税の租税回避をする場合には、制限納税義務者の要件を満たす必要があります。

<制限納税義務者の対象となる受贈者>

- 居住制限納税義務者

贈与時点で受贈者の住所が日本にあり、「居住無制限納税義務者」に該当しない人

- 非居住制限納税義務者

贈与時点で受贈者の住所が日本になく、「非居住無制限納税義務者」に該当しない人

贈与税の課税時期と贈与財産の種類について

制限納税義務者に該当する場合には、日本に所在する財産のみが贈与税の対象です。

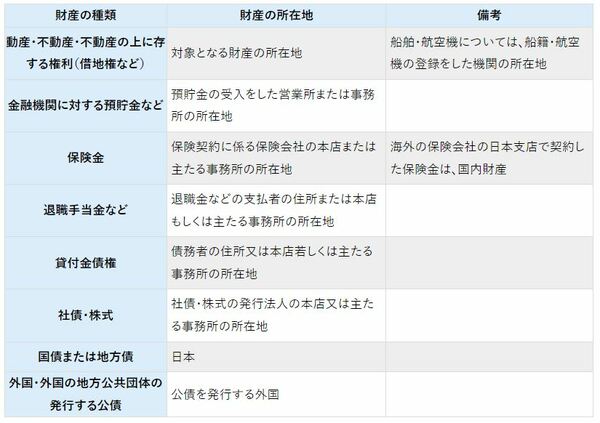

しかし、贈与財産の所在地の判定は財産の種類ごとに異なり、事務所が日本にある場合には国内財産として贈与税の対象となる可能性もあります。

贈与財産の所在地の判定は種類ごとに異なる

贈与財産の所在の判定は、贈与税の課税時点においての所在地で判断します。贈与税の課税時期は財産を受け取った時点ですので、贈与時点においての財産の所在地での判定を行います。

生活費として海外送金をする場合には贈与税は非課税

財産を無償で渡す場合には贈与に該当しますが、扶養している子や孫への生活費や教育費の贈与については、贈与税は非課税です。

生活費とは、一般的な日常生活をするために必要な費用をいい、病気の治療費や養育費などが該当します。教育費とは、扶養家族の教育で一般的に必要と認められる学費や教材費、それらに準ずる費用が該当します。

なお、贈与税の非課税の判定は、名目ではなく実質で判断します。そのため、教育費や養育費の名目で預金を海外送金していても、実際に生活費や養育費として使用されていなければ贈与税は課税されます。