あなたにオススメのセミナー

[関連記事]「儲かるなら自分がやれば?」と投資セミナーで質問すると

「2/15~2/21のFX投資戦略」のポイント

[ポイント]

・世界的に金利上昇が広がるなか、日銀は金利上昇抑制策に動くことから、金利差拡大で円一段安との見方もある。

・ただ日銀の金利上昇抑制策が有効なのか、一方米金利上昇がどこまで続くかなどの検証は必要だろう。日米金利差は予想より急拡大せず、円安の拡大に限度がある可能性も。

日銀の「指し値オペ」実施で円一段安はもたらされるか

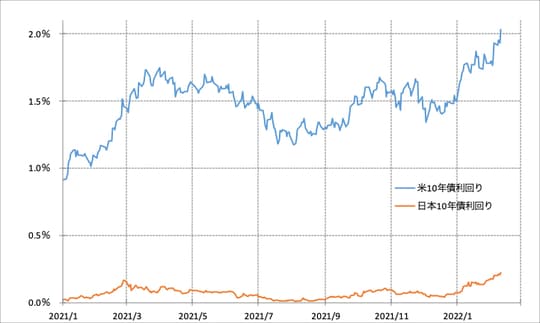

米国の長期金利である10年債利回りが一時2%を上回るなど、世界的に金利上昇が広がっています。こういったなかで、日銀は10日、10年債利回り0.25%で無制限に購入する、いわゆる「指し値オペ」を行うと発表し、長期金利上昇を抑制する姿勢を確認しました。

これにより、日本と米国などとの長期金利差が拡大し、円一段安をもたらすとの見方があります。確かに円高要因ということではありませんが、一方で、長期金利差の拡大に伴う過度な円安予想は外れるのではないか、と著者は考察します。

そう考える理由のひとつに、米国などの長期金利上昇がこの先も続いた場合、日銀の政策で、日本の長期金利だけ上昇を抑制することが果たしてできるかという疑問があります。昨年からの日米の10年債利回りの推移である、図表1を見ると、両者は水準も値幅も大きな差があることがわかるでしょう。

ただ、両者を重ねてみると、プライス・パターンには高い相関性が続いてきたことも明らかです(図表2参照)。水準が大きく異なることなどから気付きにくいかもしれませんが、日本の長期金利は、米国の長期金利に連動するのが基本となってきました。

そしてそれは日本だけでなく、ドイツなど先進国の長期金利におおむね共通して指摘できることです。グローバリーゼーションの時代にあって、先進国の長期金利は、「世界一の経済大国」である米国の長期金利に連動する傾向が強まっていると考えられるでしょう。

別ないい方をすると、日本の長期金利は日本の政策や経済動向以上に、米国の長期金利で決まってきました。日銀が長期金利の上昇抑制策を発動したとしても、一方で米長期金利の上昇がさらに続いた場合、日本の長期金利上昇が止まるかは疑問ではないでしょうか。

米10年債利回りが上昇の上限を迎えている可能性アリ

著者が、「日米金利差拡大=円一段安」との考え方に疑問を抱いている、ふたつ目の理由として、「そもそも米長期金利のさらなる上昇余地が限られるのではないか」と考えていることが挙げられます。

2%まで上昇してきた米10年債利回りですが、果たしてさらに2.5%、3%といった大台を目指して一段の上昇に向かうところとなるのでしょうか。もしそうなった場合、日銀が日本の10年債利回りを0.25%以下に抑え込むことができたら、もちろん日米の金利差は大幅に拡大することになるのですが。

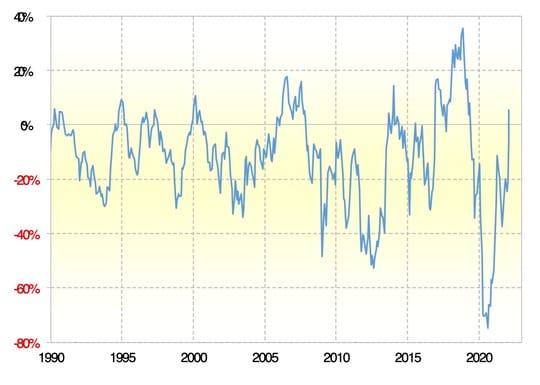

図表3は、1990年以降の米10年債利回りに5年MA(移動平均線)を重ねたものです。これを見ると、米10年債利回りは5年MAを上回ると上昇が一巡するパターンが続いてきたことがわかります。

足元の米10年債利回りの5年MAは1.78%程度。米10年債利回りが2%まで上昇すると、すでに5年MAを10%以上も上回っている計算になります。これまでの経験則からすると、米10年債利回りは、上昇のクライマックスを迎えている可能性があると考えられるでしょう。

1990年以降で見ると、米10年債利回りの5年MAかい離率がプラス20%以上に拡大したことは、一度しかありません(図表4参照)。これを参考にして、今回の場合も米10年債利回りが、足元で1.78%程度の5年MAを2~3割上回るまでに上昇が一巡すると考えるなら、2.1~2.3%程度までの上昇がせいぜい、といった計算になります。

「過度な円安予想には要注意」といえるワケ

本記事では、ふたつのテーマについて考察してきました。ひとつは、日銀の政策で長期金利上昇に歯止めをかけることは出来るのかといったこと。これに対する結論は、日本の長期金利に対して、より影響力の大きいのは日銀の政策より米長期金利で、米長期金利次第では日銀の長期金利上昇抑制策は失敗する可能性があるということでした。

そしてふたつ目のテーマは、米長期金利はどこまで上昇するのかということ。これに対する結論は、過去の経験則を参考にすると、そろそろ金利上昇のクライマックスを迎えている可能性があるということでした。

以上からすると、世界的な長期金利上昇のなかで、日銀の金利上昇抑制策で日米などの金利差が一段と拡大するのではなく、米金利上昇がクライマックスを迎えるなかで、日米などの金利差拡大も自ずと限られる見通しになる可能性があることから、この金利差の面からの過度な円安予想には注意が必要といえるでしょう。

116円へ上昇した「米ドル/円」今後の展開は?

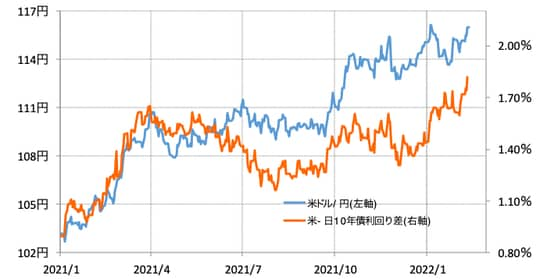

米ドル/円は昨年1月の102円から最近にかけて116円へ上昇しました。このなかで、日米10年債利回り差米ドル優位拡大は、最大で0.9%程度にとどまっています(図表5参照)。

とくに、昨年4月にかけて一気に金利差米ドル優位が0.7%程度も急拡大したものの、その後の金利差拡大は0.2%程度にとどまっています。こういった背景には、これまで見てきたように、長期金利は連動しやすく、金利差拡大は限られやすいということがあります。

一方で、金融政策を反映する日米2年債利回り差米ドル優位は、この間の米ドル高・円安局面において、最大で1.4%も拡大しました。日米の金融政策の違いは、この2年債利回り差に反映されやすく、米ドル高・円安も、この2年債利回り差の大幅な拡大こそ手掛かりにしやすかったのだと考えられます(図表6参照)。

そんな日米2年債利回り差と米ドル/円の関係も、年明け以降はかい離が目立っています。米インフレ率の上昇が続くなかで、名目金利からインフレ率を引いた実質金利の低下などを理由に、名目金利上昇の通貨高への影響が低下している可能性があります。

また、金利上昇に耐えられず株価下落リスクが目立ってきたことも、単純に「米金利上昇=米ドル買い」とならなくなっている理由ではないでしょうか。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】