あなたにオススメのセミナー

[関連記事]「儲かるなら自分がやれば?」と投資セミナーで質問すると

「1/25~1/31のFX投資戦略」のポイント

[ポイント]

・テクニカルに、米ドル下落リスク拡大の可能性。米ドルは、米金利上昇より「米国株下落」の影響が強まっている。

・米国株下落のリード役は、歴史的なグロース株の割高修正。目先的には今週のFOMCが大きな分岐点になる可能性あり。

先週の米ドル/円は「114円を割り込んでの引け」に…

先週の米ドル/円は、週末にかけて下値を切り下げる展開となり、114円を割り込んでの引けとなりました。こういったなかで、テクニカルに見ると、米ドル下落リスクが拡大した可能性があります。

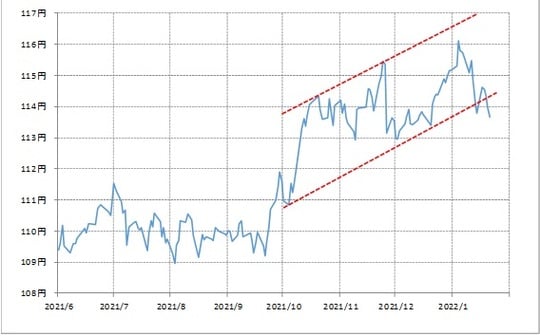

たとえば、米ドル/円の昨年10月ごろからの上昇は、2%余りのレンジ中心で上下動が続いてきましたが、先週末にかけてこのレンジを大きく割り込んでいます(図表1参照)。

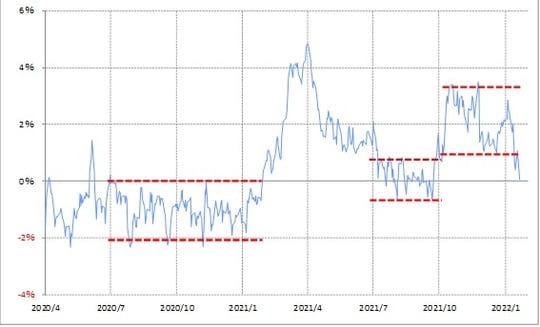

また、この動きを90日MA(移動平均線)との関係で見ると、90日MAを1%上回った水準が下限、そして3%上回った水準が上限といったレンジ中心の動きでしたが、先週末にかけてこのレンジも大きく下回っているのです(図表2参照)。

昨年の場合、しばらく続いたレンジのブレークは、米ドル高方向で2回起こりましたが、その後は米ドル一段高となりました。こういったことを参考にすると、今回、方向は逆になりますが、目先的に米ドル安が拡大するリスクには注意が必要でしょう。

最近にかけて米ドル安・円高が広まってきたワケ

それにしても、なぜ最近にかけて米ドル安・円高がじりじりと広がってきたのでしょうか。

たとえば、米金利は先週の途中までは上昇傾向が続いたため、米ドル下落は、そんな米金利上昇を尻目に、金利差からかい離した動きだったといえます(図表3参照)。

では、なぜ米金利上昇の局面で、米ドルの下落がじわじわ広がったのかというと、これは、米国株の続落に対しての、リスクオフ(リスク回避)の影響が大きかったのではないでしょうか。

米国株の下落局面、「株価指数」毎の下落率に差が…

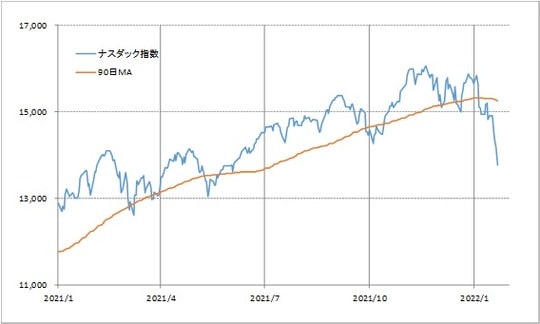

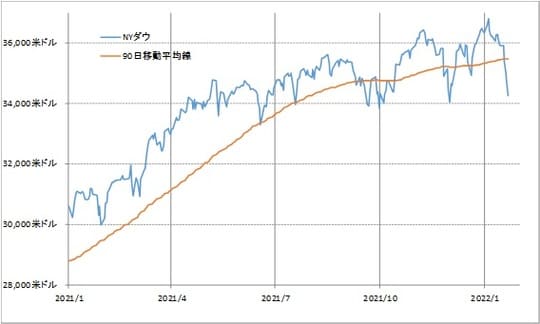

下落が広がる「米国株」のリード役は、ナスダック指数です。ナスダック総合指数は、昨年11月に記録した高値から、先週末までの下落率は13%程度まで拡大しました(図表4参照)。これに対して、NYダウの最大下落率は、いまだ7%程度ですから、両者の下落率には大きな差があることが分かります(図表5参照)。

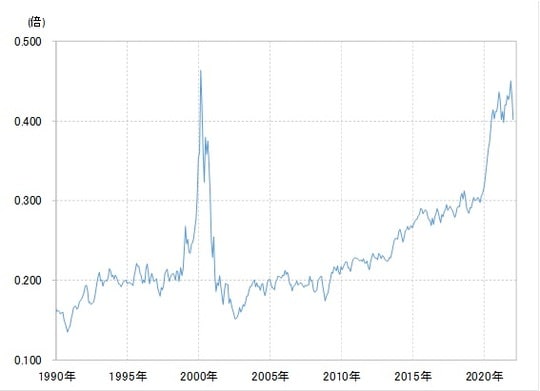

ではなぜ、今回の米国株下落局面において、主要な株価指数の間で下落率に大きな差が出てきたのか。これをうまく説明できそうなのは、ナスダック総合指数とNYダウの相対株価です。ナスダック総合指数は、NYダウに対して記録的な割高の可能性があります(図表6参照)。

米国株の下落局面において、同時に、ナスダック総合指数の割高修正が起こったことから、下落率に差が出ています。いいかえると、ナスダック総合指数が米国株下落をリードする構図になっているのです。

株式をグロース株、バリュー株と分類する方法があります。株価指数の構成からすると、基本的にナスダック総合指数はグロース株の目安、そしてNYダウはバリュー株の目安になります。その意味では、NYダウに対するナスダック総合指数の割高が、バリュー株に対するグロース株割高の一つの目安といっても良いでしょう。

さて、そんなグロース株割高の目安となるナスダック総合指数の割高は、一時は2000年のITバブルのピークに肩を並べるものとなりました。よって、ナスダック総合指数の割高、それを目安としたグロース株の割高は「バブル」の可能性がありますし、その場合、割高修正による「バブル破裂」の可能性を警戒する必要が出てくるでしょう。

「米ドル/円」「米国株価」下落の背景にあるもの

最近の米ドル/円下落は、米国株下落拡大の影響が関係していると考えられます。そして、米国株下落拡大の原因として考えられるのは、ナスダック総合指数の割高、それを目安としたグロース株の割高の「修正」です。

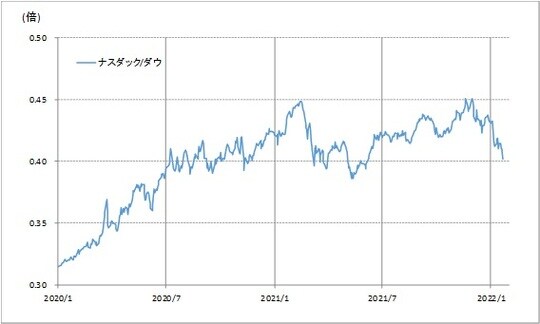

以上の前提から、ナスダック指数/NYダウの相対株価を少し細かく分析してみると、ナスダック割高修正が本格化したのは昨年12月に入ってからであり、昨年の12月半ばには一段落しています(図表7参照)。

以上から考えられるのは、昨年11月下旬のパウエルFRB(米連邦準備制度理事会)議長の、「インフレの一時的撤回」発言を受けて、米金融緩和の政策転換が加速するかもしれない、という警戒が、ナスダック総合指数の割高修正に影響している可能性があるということです。

昨年12月15日のFOMC(米連邦公開市場委員会)で一息ついたものの、年明け以米ドル/円・米国株の下落が再燃したのは、今週のFOMCへの警戒が主因でしょう。

以上のように見ると、26日のFOMCまで、基本的にグロース株の割高修正を中心とした米国株の下落リスクが続く可能性が高く、米国株の下落がさらに広がるか一息つくかは、FOMCが分岐点になると考えられます。

ナスダック総合指数の90日MAからのかい離率は、足元でマイナス10%まで拡大してきました(図表8参照)。これは、ナスダック総合指数も短期的な「下がり過ぎ」懸念が強くなってきたことを示しています。

経験的には、同かい離率がマイナス20%以上に拡大するのは「余程のこと」です。

今週のFOMC次第ではありますが、同かい離率がマイナス10~20%で拡大一巡する場合、ナスダック総合指数は1万2,000~3,000ポイント程度で米国株安は一服する、といった見通しが基本になります。また、米ドルの下落リスクも、目先的には米国株下落の影響を受ける可能性が高いでしょう。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】