あなたにオススメのセミナー

[関連記事]「儲かるなら自分がやれば?」と投資セミナーで質問すると

「1/18~1/24のFX投資戦略」のポイント

[ポイント]

・先週、年明け直後の一段高から一転し、急落した米ドル/円。テクニカルには目先的な米ドル下落リスク拡大の示唆が増えた。

・52週MAとの関係などからすると、米ドル安トレンドへの転換議論は時期尚早ながら、目先的な一定程度の米ドル下落リスクには要注意。

「米ドル/円」価格は、年明け早々の急騰から一変

米ドル/円は、年明け早々この間の高値を更新、一時116円を大きく上回ったものの、先週は一転し、113円半ばまで急反落となりました(図表1参照)。2022年が始まって、勢いよく飛び出した米ドル高・円安は早々に終わってしまったのか、考えてみたいと思います。

まず気になるのは、米ドル/円は、90日MA(移動平均線)からのかい離率で見ると、昨年10月ごろから約3ヵ月間、1~3%といった狭いレンジでの推移が続いてきたものの、先週の米ドル反落により、そのレンジを下放れる兆しが出てきたという点です(図表2参照)。

経験的に、同かい離率の長く続いた小動きが終わった後は一方向に大きく動く傾向がありました。その意味では、先週の米ドル/円は、目先的に米ドル安リスクが拡大する可能性を示す動きをしていたと考えられます。

[図表2]米ドル/円の90日MAからのかい離率 (2020年4月~) 出所:リフィニティブ・データをもとにマネックス証券が作成

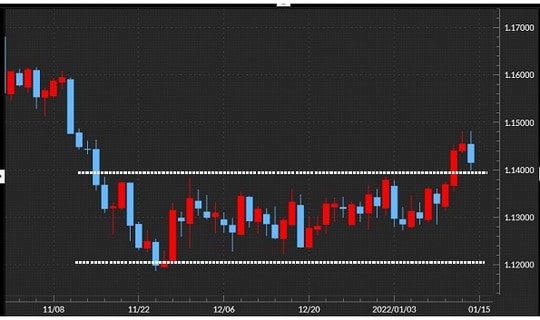

このようなプライス・アクションによる目先的な米ドル安リスクの示唆は、米ドル/円に限ったことではありません。ユーロ/米ドルは昨年11月以降、1ヵ月以上もの間、1.12~1.14米ドルといった狭いレンジ内での小動きが続きましたが、先週、ユーロ高・米ドル安方向へとブレークしました(図表3参照)

円、ユーロなどに対して、米ドル安拡大の可能性が出てきたのは気になるところでしょう。

ユーロ高・米ドル安は、独米金利差から大きくかい離

そんなユーロ高・米ドル安は、独米金利差から大きくかい離する動きを見せています。

先週発表された、昨年12月の米消費者物価指数など、米国の物価上昇率の記録的な高い伸びが続くなかで、米金利上昇傾向が続いたことから、金利差はユーロ劣位(米ドル優位)拡大となったのに対し、為替相場は、上述したように、むしろ長く続いた小動きからユーロ高・米ドル安方向へのブレークとなったのです(図表4参照)。

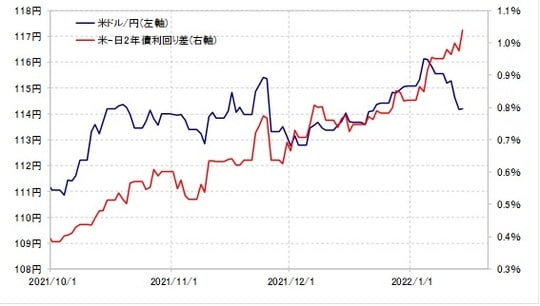

このように金利差からかい離した米ドル安は、最近にかけて、米ドル/円においても目立っています。先週にかけての米ドル/円の反落は、まさに金利差米ドル優位拡大を尻目とした動きだったといえるでしょう(図表5参照)。

つまり、先週にかけての米ドル反落は、それまで米ドル高を正当化してきた米金利上昇を尻目に起こり、さらに対円でも対ユーロでも、テクニカルにさらなる下落リスクを示す動きになったのです。

「米金利上昇」が米ドル高をもたらしにくくなったワケ

それにしても、なぜ米金利上昇は米ドル高をもたらしにくくなってきたのでしょうか。これには、米国のインフレ率の上昇により、名目金利からインフレ率を引いた実質金利が低下した影響などが考えられます。

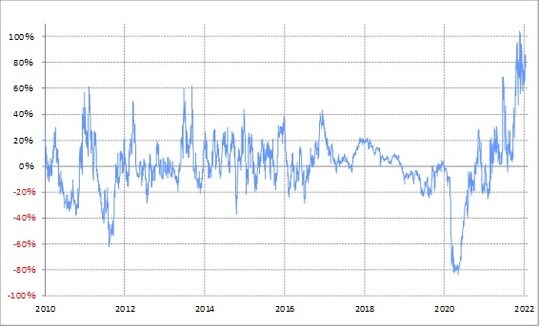

これまで米ドル高を後押ししてきた米金利上昇、それがさらに一段と進むことで、米ドル高を再燃させる可能性はあるかといえば、懐疑的でしょう。米2年債利回りの90日MAからのかい離率は、足元でも空前の「上がり過ぎ」の可能性を示しています(図表6参照)。

その意味では、目先的には米金利のさらなる上昇により、米ドル高・円安へ反転させる可能性は限られるのではないでしょうか。

[図表6]米2年債利回りの90日MAからのかい離率 (2010年~) 出所:リフィニティブ・データをもとにマネックス証券が作成

新たな米ドル安・円高トレンドが始まっている!?

以上のように見ると、目先的には米ドル安の可能性が高そうです。これは、昨年1月の102円から続いてきた米ドル/円上昇トレンドが、年明け早々の116円台でもう終わり、新たな米ドル安・円高トレンドが始まっていることを意味しているのでしょうか。

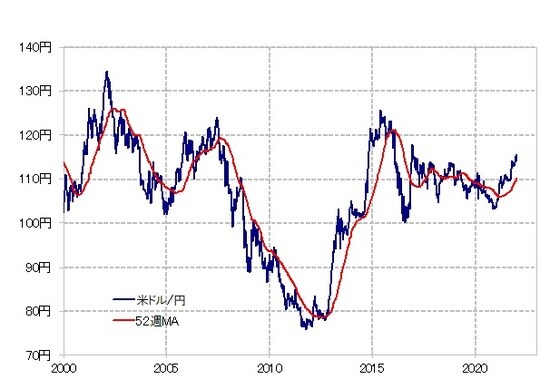

経験的に、米ドル円の基調転換は、過去一年の平均値である52週MAを、逆方向に1ヵ月、5%以上といった具合に、「長く」、「大きく」ブレークする動きとなります。足元の米ドル/円の52週MAは110円程度なので、米ドル/円はまだそれを大きく上回った状況が続いているのです(図表7参照)。

上述したように、経験的には、52週MAを大きく、長くブレークすることがトレンド転換の目安になってきました。現状、足元で110円程度の52週MAを大きく上回る水準を推移しているため、米ドル安・円高の動きも一時的な反動に過ぎず、米ドル高・円安トレンドの転換を考えるのは時期尚早といえそうです。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】