あなたにオススメのセミナー

[関連記事]「儲かるなら自分がやれば?」と投資セミナーで質問すると

「2/1~2/6のFX投資戦略」のポイント

[ポイント]

・先週のFOMCから米ドル買い再燃。このまま年初来の米ドル高値を更新し、次の目標118円を目指す流れが始まるかどうかが2月相場の最初の焦点。

・米金利の短期的な「上がり過ぎ」懸念強いなかで、米ドル高の本格的再開は時期尚早か。2月の米ドル/円は113円半ば~116円半ば中心のレンジを予想。

米金利上昇に連動して「米ドル買い」再燃

先週の米ドル/円は一時115円台後半まで大きく上昇しました。このまま、年初来の米ドル高値を更新し、次のテクニカルな目標である118円を目指す、米ドル高の本格的再開となるのでしょうか。著者は、米ドル高の本格的再開は時期尚早で、今月の予想レンジは113円半ば~116円半ば中心だと考えています。

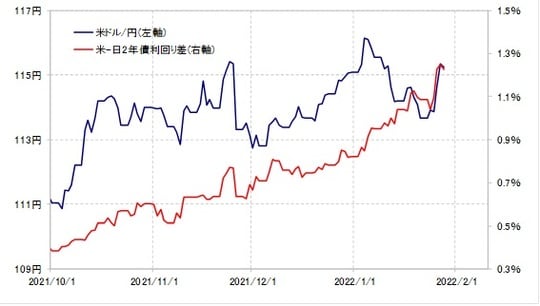

上述したように、先週の米ドル/円は一時115円台後半まで上昇しましたが、これは、26日のFOMC(米連邦公開市場委員会)を受けて、金融政策を反映する米2年債利回りが大きく上昇、金利差米ドル優位が拡大したことに連れた面が大きかったでしょう(図表1参照)。

年明け以降、金利差からのかい離が目立つ「米ドル」

ただ、年明け以降の米ドルは、金利差からのかい離が目立っています。FOMCの前までの米ドル/円は、米金利上昇を尻目に、年明け早々に記録した116円台から、一時は113円台まで反落していました。

このような米ドル/円の反落は、ナスダック指数など米国株の急落に連れた可能性があります(図表2参照)。米国株は、FOMCが予想以上に「タカ派」の内容だという受け止め方が広がるなか、乱高下しながらも下落傾向が続きましたが、米ドル/円は米金利上昇に連れ一段高となったのです。

なぜ先週の米ドル/円は、結果的に連動する対象を米国株から米金利に変え、大きく上昇するところとなったのでしょうか。

ひとつ考えられるのは、ポジションの影響です。

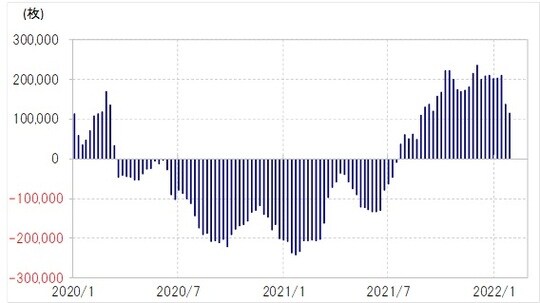

CFTC(米商品先物取引委員会)統計の投機筋の米ドル・ポジション(主要5通貨=円、ユーロ、英ポンド、加ドル、スイスフランのポジションから試算)は、年末年始には買い越しが20万枚以上となり、「買われ過ぎ」が懸念されていましたが、先週にかけて、買い越しはほぼ半減しました(図表3参照)。

以上のように、「買われ過ぎ」の是正が進んだことから、米ドル買い材料に反応しやすかった可能性があるのです。

では、「買われ過ぎ」が是正され、米ドル買い余力が回復したことを受けて、米ドル/円は、このまま年初来米ドル高値の116.3円程度を大きく更新する動きになるのでしょうか。

米金利は、短期的な「上がり過ぎ」懸念の強い状況続く

まずは、米金利との関係から考えてみましょう。この場合の「米金利」とは、金融政策を反映する米2年債利回りなどが目安になります。

たとえば図表4のように、長期金利の指標である米10年債利回りは、FOMC後に大きく上昇したわけではなく、FOMC後の米ドル一段高を正当化したものでもありませんでした。

FOMCが予想以上の「タカ派」の内容だったため、金融政策を反映する米2年債利回りが大きく上昇、これに連れた米ドル高という構図ですが、このまま年初来の米ドル高値を更新し、一段と広がるところとなるのでしょうか。

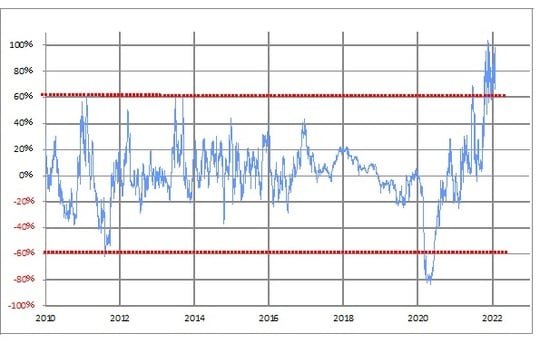

米2年債利回りは短期的な「上がり過ぎ」懸念の強い状況が続いています。米2年債利回りの90日MA(移動平均線)かい離率は、足元でもプラス80%以上となっており、経験的には「上がり過ぎ」懸念が極めて強いことを示しています(図表5参照)。

FRB(米連邦準備制度理事会)が、インフレ対策強化のため、昨年12月ごろから金融緩和見直しを急加速させるなか、米2年債利回りも短期的な「上がり過ぎ」の修正ができないまま、「上がり過ぎ」が異例なほど長期化しています。

ただそうはいっても、「上がり過ぎ」のさらなる拡大には自ずと限度があるでしょうから、米金利のさらなる上昇を手掛かりとした米ドル高にも、限度があるのではないでしょうか。

米国株急落のリード役、ナスダック指数の「3つの顔」

次に米国株の影響を考える上で、年明けの米国株急落のリード役のひとつである、ナスダック総合指数について考えて見ましょう。

現在のナスダック総合指数には、異なる「3つの顔」があります。ひとつ目の「顔」は、短期的に「下がり過ぎ」だとということ。そしてふたつ目は、中長期的には「上がり過ぎ」是正の途上だということ。そしてみっつ目は相対株価で見た「バブル」の可能性があるということです。

まずは、ひとつ目の「顔」について見ていきます。ナスダック総合指数の90日MAかい離率は、先週にかけて一時マイナス10%以上に拡大しました(図表6参照)。これは、短期的な「下がり過ぎ」懸念が強くなっていることを示しています。

ナスダック総合指数は、先週一時1万3000ポイント割れに迫るまで急落しましたが、28日には3%以上の急反騰となりました。これは、まさに短期的な「下がり過ぎ」の反動の影響が大きかったといえるのではないでしょうか。

では、ナスダック総合指数の下落はもう終わったのかといえば、そうではありません。ナスダック総合指数の5年MAかい離率は、つい最近までプラス50%を大きく上回るまで拡大していました(図表7参照)。これは、中長期的な「上がり過ぎ」懸念が強くなっていたことを示しています。

年明け以降の急落により、同かい離率はプラス50%を下回ったものの、まだまだ「上がり過ぎ」是正の途上に過ぎないといえそうです。

「2月の米ドル高本格再開は時期尚早」と言えるワケ

ところで、ITバブルと呼ばれた2000年初めにかけて、同かい離率はプラス150%以上にまで拡大しました。それと比べると、これまでのナスダック総合指数は中長期的には「上がり過ぎ」ではあるものの、「バブル」というほどではないといえそうです。

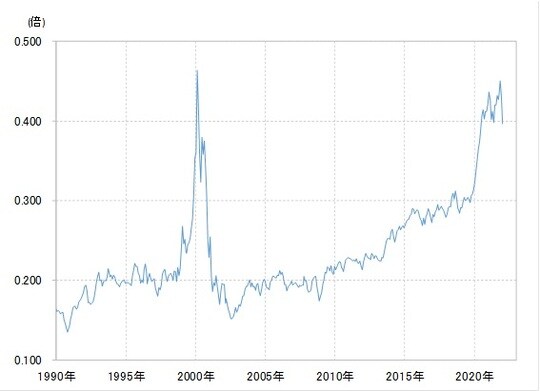

ただし、ナスダック総合指数とNYダウの相対株価を見ると、ITバブルにかなり近いといえるでしょう。NYダウに対するナスダック総合指数の割合は最近にかけて0.4倍を大きく上回りましたが、これはITバブル以来のことでした(図表8参照)。

以上のように見ると、NYダウに対するナスダック総合指数の割高は、「バブル」の可能性がありそうです。

以上、ナスダック総合指数の「3つの顔」を見てきました。短期的な「下がり過ぎ」により、年明けからの急落は一息つく可能性があるものの、中長期的には「上がり過ぎ」修正に伴う下落トレンドがまだ続き、「バブル」の懸念がある、相対株価の割高是正が広がっていくといった見通しになりそうです。

これまでの米金利と米国株の考察を踏まえると、「中長期的な米ドル高」のリード役は米金利上昇で、「一時的な米ドル安」のリード役は米国株安といった役割分担が基本でしょう。

すでにみてきたように、米金利が短期的な「上がり過ぎ」により、目先的な上昇が限られそうといった見通しの下では「2月の米ドル高本格再開」は時期尚早ではないかと考えられるのです。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】