●FRBは昨年夏以降、市場に対するテーパリング開始の織り込みを慎重に時間をかけて進めてきた。

●ただ米国の物価の高い伸びを受け、昨年11月頃からタカ派色を強め、早期利上げを市場に示唆。

●利上げなどの織り込みが急に進み、その結果、株価の下値リスクは限定され上振れ余地は拡大へ。

FRBは昨年夏以降、市場に対するテーパリング開始の織り込みを慎重に時間をかけて進めてきた

米連邦準備制度理事会(FRB)は2021年の夏以降、市場に対し、金融政策正常化の織り込みを進めてきました。まず、量的緩和の縮小(テーパリング)については、2021年7月の米連邦公開市場委員会(FOMC)において、開始条件が声明で示され、実際に議論が行われたこともパウエル議長が認めました。また、翌月公表のFOMC議事要旨で、大半のメンバーは年内開始が適切とみていることが確認されました。

この時点で、テーパリングの年内開始は、ほぼ織り込み済みとなりました。その後、2021年9月のFOMCでは、テーパリング開始が近いことが声明で示され、翌月公表のFOMC議事要旨で、テーパリングのスケジュールに関する議論が明らかになりました。そして、最終的にテーパリングは、2021年11月のFOMCにおいて、同月からの開始が正式に決定されました。

ただ米国の物価の高い伸びを受け、昨年11月頃からタカ派色を強め、早期利上げを市場に示唆

このように、FRBはテーパリング開始の織り込みを、かなり慎重に進めてきました。その結果、実際にテーパリングが始まっても、市場に大きな混乱はみられませんでした。ただ、FRBは昨年11月頃から、想定以上の米物価の高い伸びを受け、急速にタカ派色を強めています。実際、テーパリングについても、パウエル議長が11月の議会証言で早期終了を示唆し、12月のFOMCで早期終了が正式決定されました。

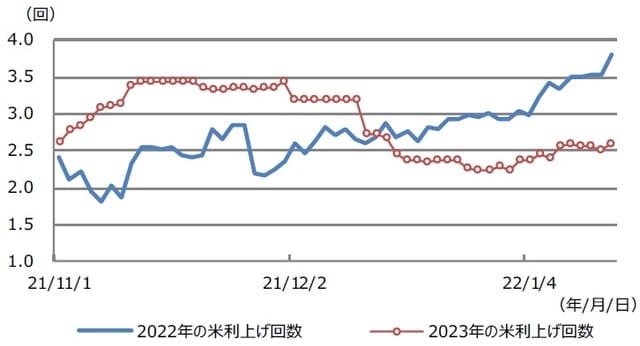

次に、利上げについて、2021年8月のジャクソンホール会議におけるパウエル議長の発言では、まだ当面先であることが確認され、物価の上昇は一時的との見解も、翌月のFOMCまで継続されました。しかしながら、同年11月に入ると、FOMC声明の物価上昇は一時的という表現が微修正され、パウエル議長もホワイトハウスの会見や議会証言で、物価抑制の姿勢を強めたことから、2022年の利上げの織り込みが一気に進みました(図表1)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

利上げなどの織り込みが急に進み、その結果、株価の下値リスクは限定され上振れ余地は拡大へ

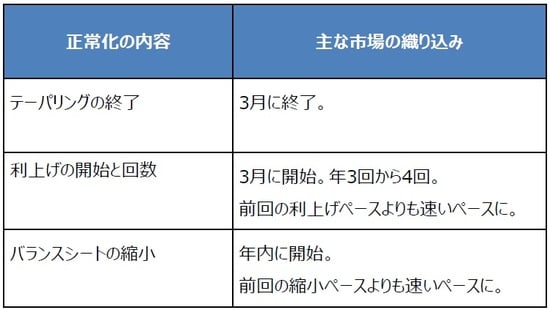

そして、2021年12月のFOMCでは、メンバーから2022年の利上げ(0.25%)は3回が適切との予想が示され、パウエル議長も今後数回の会合で利上げを協議することを明言しました。また、今月公表されたFOMC議事要旨(2021年12月開催分)では、利上げとバランスシート縮小に関し、早期開始と速いペースでの実施が適切と、多くのメンバーが考えていることが明らかになりました。

以上より、2022年の米金融政策正常化に関しては、図表2の内容が、市場にほぼ織り込まれたとみられます。そのため、ここからよほど米国の物価が上昇しない限り、織り込みはこれ以上進まず、物価が落ち着けば、織り込みの度合いが低下することになります。このように、利上げなど、金融政策の正常化は、実施よりも事前の織り込みが重要であり、それにより、株価の下値リスクが限定され、上振れ余地が生じることになります。

(出所)各種資料を基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米利上げは実施よりも織り込ませることが重要』を参照)。

(2022年1月18日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト