相続税の納付は「全額キャッシュ」が基本

物納・延納が難しい現在の状況では、相続税の納付期限までに納税資金を全額キャッシュで用意しておくことが不可欠となるでしょう。

そのためには、まず「どれだけの現預金を残せるか」を把握しておく必要があります。納税資金を確保できるだけの現預金を家族が相続することができれば、納税期限までに問題なく相続税を支払うことができるでしょう。

しかし、十分な現預金を残せないようであれば、納税資金を工面する手だてを考えなければなりません。実際、相続の段階で、この「現預金不足=納税資金不足」の問題に直面する遺族は決して少なくありません。

現金より不動産に偏りがちな相続財産の割合

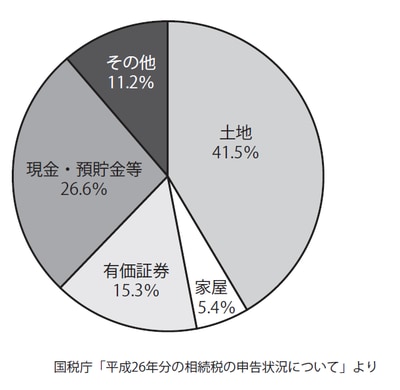

下記の図表に挙げたのは「相続財産の金額の構成比」(平成26年)についてまとめたグラフです。相続財産の中身とその割合が「土地」「家屋」「有価証券」「現金・預貯金等」「その他」に分けられて挙げられています。

そこに示されているように、最も多くの割合を占めているのは「土地」であり、4割を超えています。一方、「現金・預貯金等」は、相続財産の全体に占める割合が4分の1程度にすぎません。このように、相続人のほとんどは不動産の額と比較して、はるかに少ない額の現預金しか相続していないのです。

【図表 相続財産の金額の構成比】