原則として「家屋は1棟ごと」に評価される

前回に引き続き、相続税評価の対象となる不動産について見ていきます。

(5)家屋の評価方法

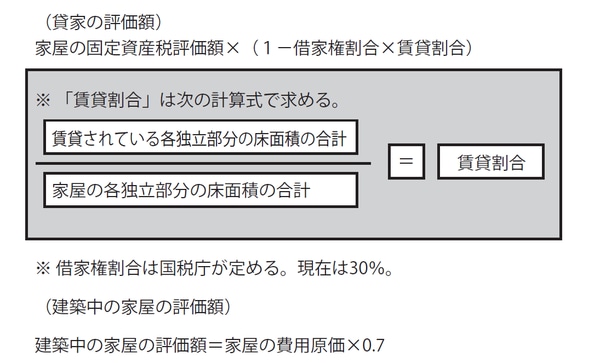

家屋の評価額は固定資産税評価額と同じです。戸建てであれ共同住宅であれ、原則として1棟ごとに評価します(区分所有建物は専有部分)。また、貸家については、家屋の固定資産税評価額から借家権の評価額を差し引いて評価します。

なお、建築中の家屋については、その家屋の費用原価に70%をかける形で評価します。費用原価とは、建築費総額に相続開始時までの工事進捗割合を乗じたものです。

【図表】貸家・建築中の家屋の評価の計算式等

「家屋の付属設備」は場所ごとに分けて評価

さらに、家屋の付属設備については、①家屋と構造上一体となっている設備(家屋の所有者が所有する電気設備、ガス設備、衛生設備、給排水設備等で、その家屋に取り付けられ、その家屋と構造上一体となっているもの)、②門、塀、外井戸、屋外じんかい処理設備等の附属設備、③庭園設備(庭木、庭石、あずまや、庭池等)に分けて以下のような形で評価します。

①家屋と構造上一体となっている設備

家屋の価額に含めて評価します。

②門、塀等の附属設備

再建築価額(課税時期に門、塀等を新たに建築等する場合に要する費用の額)から、建築の時から課税時期までの期間に減少した財産価値相当額等を控除した金額に70%をかけて評価します。

③庭園設備

調達価額(課税時期に庭園設備を現況で取得する場合に要する費用の額)に70%をかけて評価します。