アップルの主張は「合法的なもので何の問題もない」

米国上院常設調査委員会の報告書(2013年5月20日)は、アップルが2009年から2012年の間に740億USドル(約7兆7700億円)の利益をアイルランドに集め、本社のある米国での課税を逃れたと指摘しています。

このアップルによる国際的な節税戦略を取り上げたのは、ニューヨークタイムズ。次いで米国内外の税務専門雑誌等も記事を掲載しました。もちろん当事者のアップルはその指摘に対し、まったく合法的なもので何の問題もないと主張しています。

では、完全に相反する見解を生んだアップルの節税スキームとは、一体どのようなものだったのでしょうか。まずはアイルランドにおけるアップルの海外組織構成から見てみましょう。

法人所在地国の判定法を利用し、「二重非課税」を実現

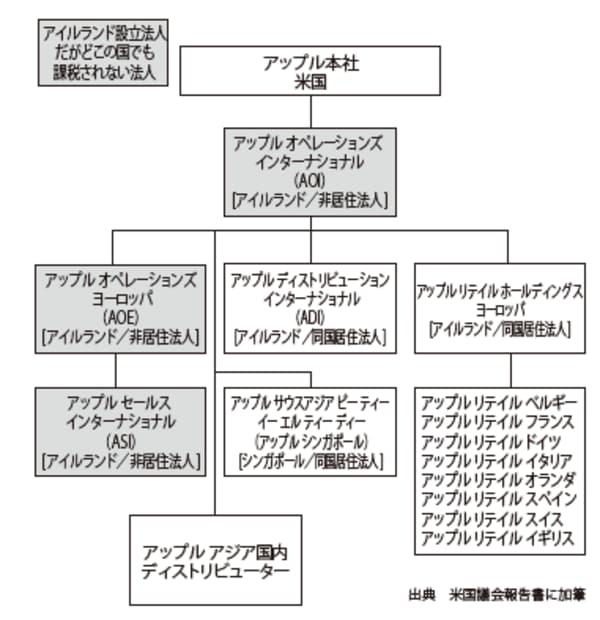

米国に本社を持つアップルは、アイルランドに100%子会社であるアップル・オペレーションズ・インターナショナル(AOI:AppleOperationsInternational)を設立しています。このAOIは持株会社機能を有し、図表のように傘下に多数の子会社を保有している会社です。さらにAOIは傘下の子会社からの受取配当金を原資とした資金の貸し付けも行っています。

AOIは1980年にアイルランドで設立されましたが、30年以上にわたって同地には従業員が1人もおらず、3人の役員がいるだけです。しかもそのうち2人はカリフォルニア在住の米アップルの従業員、残る1人のみがアイルランド在住で子会社アップル・ディストリビューション・インターナショナル(ADI:AppleDistributionInternational)の従業員となっています。AOIの役員会は常に米国で開催され、アイルランド在住の役員は電話によって参加します。アイルランドで設立・登記されているとはいえ、実質的にAOIの管理・支配が米国でなされていることは間違いありません。

これをアイルランド、米国それぞれの税法に当てはめると、AOIはアイルランドでは「非居住法人」になり、一方の米国でも「非居住法人」となります。その結果、アップルの子会社AOIは、税務上は両国どちらの居住法人にもならず、アイルランドでも米国でも課税されないという「二重非課税」状態になるのです。

国際的に見て、法人の所在地国の判定には2つの基準があります。ひとつはアイルランドのような、事業の指揮管理を行う場所を基準に法人の居住地を決める「管理支配地基準」、もうひとつは本店の登記された所在地を基準とする「本店所在地基準」です。米国や日本は後者、アイルランドやシンガポールなどは前者、イギリスは2つの基準を併用しています。

米国の税法上、AOIの法人格を否認し、その利益を米アップル本社の所得として認定することは非常に難しいとされています。ちなみに「法人格の否認」とは、法人が実質的に事業を行っていない隠れみのである場合や、理由もなくただ法人化しているケースなどで、その法人を独立したものと認めず、法人とその株主を一体と考えることです。

さて「二重非課税」が適用されたAOIは、当然、米国で過去5年間にわたって税務申告をせず、法人(連邦)税を払っていませんでした。まさにこれが米国上院の調査委員会で問題に挙げられた点のひとつだったのですが、アップル側の主張の通り、そこには何ら違法な点はありません。

【図表 アップルの海外組織ストラクチャー】