他業界と比べ、商社の実効税負担率は著しく低い

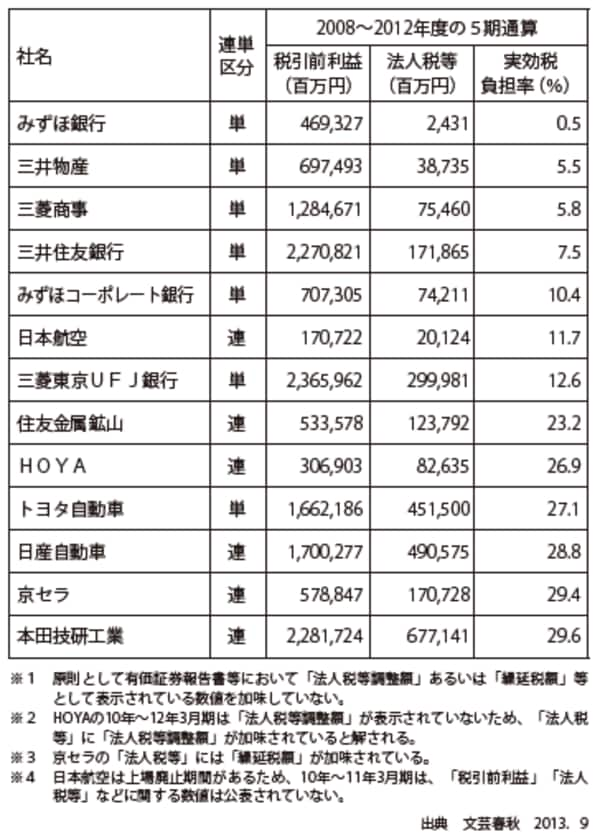

ここからは、日本企業に関する実効税負担率の実例を見ていきましょう。図表に掲げている会社は、大別すると銀行、商社、製造業になります。

【図表 「実効税負担率」の低い主な大企業リスト】

商社の実効税負担率が低いのは、外国税額控除と2009年度の税制改正で導入された、外国子会社からの配当金の非課税制度によるものではないかと指摘されています。経済産業省による2009年の「企業の公的負担に関する国際比較調査」においても、商社の税引き前利益に対する法人税等の負担率は12.5%で、電力・ガス、情報通信などの48.8%に比べると非常に低いものであることがわかります。

この場合の外国税額控除とは、外国で払った法人税や所得税は、日本で払うそれらの税金から控除されるという制度です。法人であれば、外国で発生した利益と日本の利益を合算した上で日本の法人税を計算し、その法人税からさらに外国で課税された法人税分が控除されます。原則として国際的に同一の所得が二重課税されることはありません。

低税率国にある子会社を利用し、負担率を下げる企業も

銀行については、90年代後半からの不良債権処理による損失が税務上の繰越欠損金となり、この繰越欠損金と翌期以降の黒字とが相殺され、法人税の納税額が低くなったりゼロになったりしたことが実効税負担率の低い理由と指摘されています。なお、繰越欠損金の期間はかつて5年でしたが、現在は2回の延長を受けて9年間となっています。

製造業については、HOYAや日産自動車の場合、低税率国にある外国子会社を活用して実効税率の引き下げを行っています。アジアに製造子会社などがある場合、立地国の法定法人税率は20%台の前半ですので、グループ全体の税金負担率を大きく引き下げます。

最後にトヨタ自動車ですが、同社は2008年のリーマンショック以来、巨額の赤字つまり繰越欠損金があり、利益と相殺することで法人税等を納めていませんでした。欠損金の消滅後の2014年の3月期からは納税を再開しています。

ちなみに、自動車産業自体は、経産省による先の調査によれば、法人税等負担率39.3%という高割合を示す業種です。