【関連記事】非課税額110万円を贈り続ける「相続対策」は本当に有効か?

相続税の負担が大きくなる二次相続…対策は?

二次相続とは、一次相続(最初の相続)で残された配偶者が亡くなったときに発生する相続のことです。

たとえば父親が死亡したとき、母と子供が相続人となり、数年後に母が亡くなって子どもが相続人になることを二次相続と言います。

一般的に、一次相続と二次相続では、二次相続のほうが相続税が高くなります。その理由は以下の通りです。

二次相続の相続税が高くなる理由その1…二次相続では相続人が1人減る

一次相続の際には居た配偶者が、二次相続では亡くなっているため相続人が1人少なくなります。

ところが基礎控除額は「3,000万円+600万円×法定相続人の数」で計算されるため、相続人が1人少なくなると基礎控除額が600万円少なくなってしまいます。

つまり、課税対象の遺産が600万円多くなるのです。

二次相続の相続税が高くなる理由その2…配偶者の税額軽減が使えない

一次相続の際に適用できた配偶者の税額軽減が、二次相続では使えません。配偶者の税額控除は節税効果が大きいため、一次相続で配偶者に多めに遺産を相続させて納税総額を抑えようとしがちです。

しかし、配偶者が相続した多額の遺産が二次相続の際に大きな負担となってしまいます。

一次相続の際に配偶者にいくら相続させるかがポイント

二次相続で必要以上に大きな負担を負わないためには、一次相続の際に二次相続のシミュレーションをしておくことが肝心になります。

「一次相続の際に配偶者にいくら相続させるか」は相続税対策を考えるうえで大事なポイントです。夫の遺産総額が2億円のケースで計算してみましょう。

法定相続人は妻と子ども2人です。妻の遺産は夫から相続した分のみとし、配偶者の税額軽減以外の特例は適用しないとします。

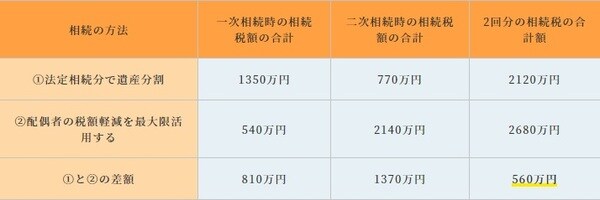

このケースで「法定相続分どおりの遺産分割」と「配偶者の税額軽減を最大活用した遺産分割」の場合です。

パターン1.法定相続分どおりに遺産分割した場合

一次相続時……各人の相続額は妻が1億円(2分の1)、子Aが5,000万円(4分の1)、子Bも5,000万円(4分の1)

二次相続時……妻が一次相続で引き継いだ1億円を、子Aと子Bが5,000万円(2分の1)ずつ相続

パターン2.一次相続時に配偶者の税額軽減を最大限に活用して遺産分割した場合

一次相続時……妻が1億6,000万円、子Aと子Bが残額の4,000万円を2,000万円ずつ相続

二次相続時……妻が一次相続で引き継いだ1億6,000万円を子Aと子Bが8,000万円ずつ相続

2つの場合で相続税額を計算すると、2回分の相続税の合計額は法定相続分どおりに分割したほうが560万円も安いという結果になり、一概に配偶者の税額軽減を使えばいいというわけではないことが分かります。

このように、二次相続で相続税の負担を軽くするためには、一次相続時に配偶者がいくら相続するのがもっとも適切かを計算して割り出す必要があるのです。