管理収入から所得を分配する「管理方式」

相続対策におけるプライベートカンパニーには大きく分けて、四つの類型があります。

第一は「管理方式」です(図表1)。プライベートカンパニーが管理収入を得て、親族に役員報酬として所得を分配するというものです。

[図表1]

アパートなど土地建物は被相続人(親)の所有のままで、入居者やテナントの契約も被相続人との間で結びます。相続人(子など)が役員となるプライベートカンパニーが土地建物の管理を受託し、賃料の受け取りなども所有者である被相続人に代わって行います。

こうやって土地建物の収益の一部を、管理報酬としてプライベートカンパニーに移し、役員である相続人(子)に給与として分配するわけです。ところが、実体もないのに家賃収入の数十%もの管理報酬を得ることが問題視され、今ではあまり利用されなくなりました。

外部の管理会社に任せる場合は家賃の5%前後が相場です。プライベートカンパニーでも、せいぜい8%くらいまでが限度でしょう。プライベートカンパニーからさらに外部に再委託する場合、5%支払ったとしたら残りは3%しかありません。仮に月収が100万円としても、払える役員報酬は総額のたった3万円では、実質的に所得分散にはなりません。

一棟ごとに借り上げる「サブリース方式」

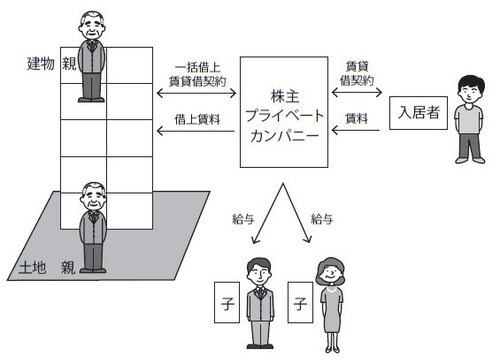

第二は、「サブリース方式」です(図表2)。

[図表2]

アパートなど土地建物は被相続人(親)が所有したままですが、それをプライベートカンパニーに定額で一括して貸します。プライベートカンパニーは、借り上げた土地建物を入居者やテナントに又貸しし、賃料を受け取ります。

こうして、賃料収入を相続人(子など)である役員に分配するのです。「管理方式」との違いは、一棟ごとに一括してプライベートカンパニーが借り上げ、空室のリスクを負う点にあります。したがって報酬のリターンも大きくなるのです。一般的に外部のサブリース会社は、エンドユーザーからの賃料と借上賃料の差として15%程度を見込んでいます。

プライベートカンパニーでは賃料の20%くらいまでを差額の利益として得るのが限界でしょう。それでも管理方式よりは所得の移転効果が大きく、一定の効果が見込めます。もちろん、思ったより空室が増えたり、賃料の引き下げを行わざるを得なくなれば、プライベートカンパニーの利益は減り、赤字になることもあります。

法人にリスクが移った分、個人(所有者)のリスクが減るわけで、法人と個人が同族であればトータルのリスクは変わりません。ただ、このサブリース方式は、家賃収入が大きい場合には今でも有効です。